Jak zarządzać płynnością finansową firmy

REKLAMA

REKLAMA

Płynność finansowa najogólniej jest określana jako zdolność firmy do regulowania swoich zobowiązań. Ta zdolność gwarantuje, że przedsiębiorstwo będzie mogło zaciągać nowe zobowiązania w przyszłości, a w konsekwencji otrzymywać nowe aktywa wykorzystywane w działalności gospodarczej. Konieczne jest również, aby przedsiębiorstwo uzyskiwało środki umożliwiające spłatę zaciągniętych już zobowiązań.

REKLAMA

REKLAMA

Sterowanie przepływami

Bardzo często małe i średnie przedsiębiorstwa uważają, że problem zarządzania płynnością ich nie dotyczy i że to zagadnienie jest aktualne tylko w dużych korporacjach. Takie myślenie jest z gruntu błędne. Właśnie firmy z sektora MSP, mające z definicji trudniejszy dostęp do kapitału, powinny w szczególnie wyważony sposób sterować strumieniem pieniędzy wpływających do spółki i z niej wypływających. W praktyce bowiem często się okazuje, że firma rentowna, ale mająca problemy z płynnością finansową, musi zakończyć działalność. W pesymistycznym scenariuszu będzie to bankructwo.

Firma rentowna i nie ma płynności finansowej? Dlaczego? Problem jest doskonale znany praktykom. Przykład: firma sprzedaje towary z odroczonym terminem płatności. Uzyskuje na sprzedaży ponadprzeciętną marżę, ale nie uzyskuje wpływów ze sprzedaży od odbiorców. Będzie więc rentowna (osiągnie przychód i zapewne dodatni wynik finansowy), ale nie będzie miała płynnych środków na obsługę zobowiązań. W ten sposób wierzyciele mogą doprowadzić do jej likwidacji.

REKLAMA

Każda firma, aby funkcjonować na rynku, musi prowadzić sprzedaż. Wcześniej jednak musi kupić surowce, materiały, towary itp. W tym celu powinna uregulować dotychczasowe zobowiązania. Do tego potrzebuje pieniędzy. Źródłem gotówki są przede wszystkim: wpłaty od odbiorców, ze sprzedaży oraz dług pochodzący z zewnątrz, ewentualnie wpłaty od właścicieli, dotacje i inne benefity. Jeśli firma pozyska środki pieniężne, może uregulować zobowiązania zaciągnięte w przeszłości. To ułatwi jej pozyskanie nowego zapasu, który wykorzysta do zrealizowania nowej sprzedaży. Jak widać, jest to zamknięty krąg, w którym tworzony jest wynik finansowy przedsiębiorstwa i w którym na każdym etapie wpisane jest zarządzanie płynnością finansową. Proces ten jest wspólny zarówno dla małych, jak i dla dużych przedsiębiorstw. Różnica polega jedynie na skali.

Zarządzanie płynnością

Jeśli firma zaczyna mieć problemy z płynnością finansową, oznacza to, że trzeba podjąć poważne działania naprawcze. Dlaczego? Dostępne w literaturze opracowania podpowiadają, że takie problemy mogą prowadzić do niewypłacalności, a w konsekwencji do bankructwa. Praktyka biznesowa i doświadczenie tłumaczą to dużo prościej i bardziej operacyjnie.

Kiedy firma nie ma płynności finansowej, nie może uregulować zaciągniętych już zobowiązań. Dostawca, który nie uzyska zapłaty raz, prawdopodobnie zaufa swojemu partnerowi w handlu i zrealizuje kolejne zamówienie. Jeśli natomiast taka sytuacja zacznie się powtarzać, w pierwszej kolejności zamknie odbiorcy limit kredytowy. Wtedy odbiorca będzie musiał dokonywać zakupów za gotówkę, której nie ma. A jeżeli będzie zalegać z płatnościami u większej liczby dostawców, jedynym rozwiązaniem może okazać się zgłoszenie wniosku o upadłość. Pozwoli to dotychczasowym wierzycielom na odzyskanie chociaż części należnych im kwot. W przypadku gdy odbiorca ustanowił zabezpieczenie należności na swoim majątku, może go utracić.

Problemy z wstrzymaniem dostaw dla firm doświadczonych i „obytych na rynku” mogą być do ominięcia. Po prostu znajdą innego dostawcę. Prawdopodobne jest i to, że wierzyciele nie zgłoszą wniosku o upadłość odbiorcy, licząc, iż ten wkrótce swój dług spłaci. Poza tym na bardzo konkurencyjnym rynku zawsze znajdą się nowi dostawcy zainteresowani współpracą z kimś, o kim wiedzą, że nie jest rzetelnym płatnikiem i ma zobowiązania u innych. Jednak nowi dostawcy mogą być równie nierzetelni jak odbiorca i nie realizować na czas zamówień, nie gwarantować odpowiedniej jakości towarów, materiałów czy usług. W tym miejscu pojawia się kolejny negatywny czynnik braku płynności finansowej.

Dotąd pisaliśmy o dostawcach, bo o nich najczęściej się mówi w kontekście braku terminowego regulowania zobowiązań. Ale warto też zobaczyć, jak ten proces wpływa na relacje z odbiorcami „firmy w kłopotach”. Jeżeli nie otrzyma ona na czas dostaw od nowych partnerów, nie zrealizuje zamówień wobec swoich odbiorców, a nawet utraci szanse poszerzenia rynku. Gdyby przy okazji surowce od nowych dostawców były złej jakości, klienci firmy cierpiącej na brak płynności nie będą zadowoleni ze współpracy i zerwą kontrakt. To z kolei ograniczy przychody ze sprzedaży, co jest pierwszym krokiem do zamknięcia działalności.

Z powyższego widać łańcuch powiązanych ze sobą zjawisk, których czasem firmy nie dostrzegają, a które są konsekwencją niedoboru płynności finansowej. Ale nie tylko niedobór płynności finansowej jest zły. Jeśli firma będzie mieć zbyt dużą nadwyżkę płynnych środków, wówczas poniesie koszty utraconych korzyści. A przecież mogłaby je zainwestować i uzyskać z tego dochód odsetkowy.

Reasumując, niedobór jest zły, ale i nadwyżka nie jest dobra. Co więc trzeba robić? Odpowiedź jest prosta - trzeba zarządzać płynnością finansową.

Jak ocenić płynność finansową?

Ocenę poziomu płynności finansowej można przeprowadzić za pomocą jednej z dwóch metod - statycznej lub dynamicznej. Metoda statyczna bazuje na bilansie, metoda dynamiczna - na przepływach pieniężnych.

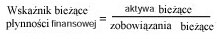

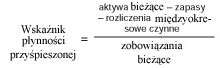

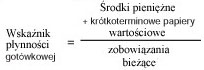

W metodzie statycznej oblicza się trzy wskaźniki: bieżącej płynności, przyśpieszonej płynności, gotówkowej płynności. Wykorzystuje się do nich wzory:

• płynność bieżąca:

• płynność przyśpieszona:

• płynność gotówkowa:

Nie będziemy wskazywać ich docelowych poziomów, ponieważ zależą one od branży, w jakiej działa firma. Trzeba jednak zwrócić uwagę na ich gradację. Po pierwsze, każdy z nich pokazuje płynność coraz bardziej detalicznie. Po drugie, widać, że płynność to nie tylko środki pieniężne, ale również należności, zapasy, papiery wartościowe oraz zobowiązania, czyli te składniki aktywów i pasywów, które powstają w operacyjnym cyklu działania firmy. Generalnie przyjmuje się, że im wyższy wskaźnik, tym wyższy poziom płynności finansowej. Ale trzeba pamiętać, że płynność liczona statycznie nie gwarantuje spłaty zobowiązań. Zauważmy, że wystarczy mieć wysokie należności, aby wskaźnik płynności bieżącej i przyśpieszonej kształtował się na przyzwoitym poziomie. Pytanie, jakie trzeba sobie zadać, to czy te należności na pewno zostaną zapłacone? W tym celu płynność zawsze trzeba analizować na tle innych narzędzi wykorzystywanych w kontroli należności, zapasów i zobowiązań, o czym będziemy pisać w kolejnych odcinkach cyklu.

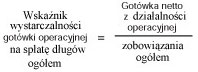

Płynność dynamiczną oblicza się na podstawie sprawozdania z przepływów pieniężnych. Jeszcze lepiej, jeśli w tym celu można wykorzystać krótkoterminowy plan przepływów gotówki. Wówczas można oszacować, w jakim stopniu środki pieniężne, które generuje firma, wystarczą na pokrycie zobowiązań. Najczęściej stosowanym wskaźnikiem w tym przypadku jest:

Jeśli firma chce dobrze zarządzać płynnością finansową, musi obrać swoją strategię. Co to takiego? To inaczej sposób zarządzania płynnością finansową. W poprzedniej części pisaliśmy o tym, co wpływa na płynność finansową. Dla przypomnienia są to: zapasy, należności, środki pieniężne oraz pasywa bieżące. Właśnie sposób zarządzania nimi decyduje o przyjętej strategii. Firma może wybrać podejście bardziej liberalne lub bardziej konserwatywne.

W przypadku zapasów podejście liberalne w najprostszym znaczeniu charakteryzuje się utrzymywaniem niskich stanów zapasów. Podejście konserwatywne to wysoki poziom zapasów. Proste? Tak, ale jakie niesie to konsekwencje? Należy spojrzeć na sprawę od strony dochodu i ryzyka. W przypadku podejścia liberalnego dochód jest wyższy, ponieważ firma ponosi niższe koszty utrzymywania zapasów. Oczywiście trzeba pamiętać, aby korzyści z tego tytułu nie zostały skompensowane przez koszty zamawiania zapasów. Ryzyko w tym przypadku jest jednak większe. Firma utrzymująca niski stan zapasów jest narażona na przestoje produkcyjne (sprzedażowe), a więc i ryzyko niezrealizowania przychodów ze sprzedaży. W podejściu konserwatywnym dochód jest niższy (bo wyższe są koszty utrzymywania zapasów), ale ryzyko braku zapasów spada.

W przypadku należności podejście liberalne charakteryzuje się udzielaniem dłuższych terminów płatności dla odbiorców, większą tolerancją na opóźnienia w zapłacie, mniejszymi wymaganiami w zakresie zabezpieczenia należności. Podejście konserwatywne jest odwrotnością liberalnego. Spójrzmy teraz na relację dochód-ryzyko. Podejście liberalne: dochód jest wyższy, bo firma ułatwia zakup odbiorcom. Rośnie natomiast ryzyko, ponieważ zwiększa się prawdopodobieństwo utraty wpływów ze sprzedaży. Podejście konserwatywne - zapewne firma sprzeda mniej, bo część odbiorców „obraża się” i zrywa relacje handlowe, gdy przypomina im się o zaległych płatnościach, albo wymaga dodatkowych zabezpieczeń. Jednak prawdopodobieństwo uzyskania wpływu wzrośnie.

Kolejny element to środki pieniężne. Podejście agresywne to niskie salda utrzymywanych środków pieniężnych. Firma eliminuje koszty utraconych korzyści, ale ponosi ryzyko braku środków w przypadku, gdy nadarzy się świetna okazja do zakupu surowców taniej, a gotówki w tym momencie nie będzie. Firma inwestuje w ryzykowne papiery wartościowe, ale o wysokiej stopie zwrotu. W przypadku podejścia konserwatywnego zasoby utrzymywanej gotówki są większe, a inwestycje mniej dochodowe, jednak gwarantujące stabilny dochód.

I ostatni element - pasywa bieżące. Pasywa finansujące aktywa obrotowe w strategii agresywnej to przede wszystkim krótkoterminowe kredyty bankowe oraz zobowiązania bieżące. Firma ponosi niższe koszty (darmowy kredyt od dostawców, mniejsze częstotliwości zmiany oprocentowania kredytów krótkoterminowych). Z drugiej strony ryzyko jest większe. Szybszy termin zwrotu tych kapitałów może spowodować, że firma nie uzyska na czas odpowiedniego strumienia gotówki do obsługi zadłużenia. W strategii konserwatywnej dominują kapitały stałe. Droższe, ale bezpieczniejsze.

Strategia konserwatywna i agresywna to, jak wcześniej pisaliśmy, podejścia modelowe, występujące w teorii. A co w praktyce? W praktyce trzeba zarządzać płynnością finansową i opracować własną strategię płynności, która będzie kombinacją obu opisanych elementów.

Operacyjne zarządzanie płynnością finansową

Zarządzając płynnością finansową oraz opracowując strategie zarządzania nią, trzeba pamiętać o istotnym aspekcie. Często hasło „płynność finansowa” jest utożsamiane przez firmy z działem finansowym. O ile dział finansowy jest kluczowy w tym przypadku, o tyle zarządzanie płynnością łączy decyzje finansowe z decyzjami operacyjnymi. Dział finansowy powinien ściśle współpracować z innymi działami w firmie. Kształtując odpowiedni poziom zapasów, trzeba podejmować decyzje wspólnie z działem zaopatrzenia i produkcji. To tam znajduje się źródło inicjujące powstawanie zapasów. W celu zarządzania zobowiązaniami konieczna jest współpraca z działem zakupów. To ten dział negocjuje warunki płatności z dostawcami. Natomiast polityka w zakresie należności powinna być opracowywana przy udziale departamentu sprzedaży, ponieważ to ta komórka najlepiej zna odbiorców firmy. Jeśli zarządzanie płynnością będzie oderwane od realiów pracy poszczególnych departamentów/działów, zawsze powstaną konflikty, które nie służą firmie. Wspólna praca umożliwi natomiast optymalne kształtowanie płynności i zwiększanie wyniku finansowego.

REKLAMA

REKLAMA