Ewidencja miesięcznego przychodu ze sprzedaży

REKLAMA

REKLAMA

Handel w niedzielę – nowe przepisy od 1 lutego 2022 r.

1 lutego 2022 r. weszły w życie przepisy uszczelniające zakaz handlu w niedzielę. Nowelizacja ma na celu m.in. wyeliminowanie nieprawidłowego stosowania włączeń ustawowych, które pozwalają na prowadzenie handlu i wykonywanie czynności związanych z handlem w niedzielę i święta.

REKLAMA

REKLAMA

Nowe przepisy wprowadzają określenie „przeważającej działalności”. Oznacza ona rodzaj przeważającej działalności wskazany we wniosku o wpis do krajowego rejestru urzędowego podmiotów gospodarki narodowej, jeżeli działalność ta jest wykonywana w danej placówce handlowej i stanowi co najmniej 40% miesięcznego przychodu ze sprzedaży detalicznej.

Obowiązek prowadzenia ewidencji miesięcznego przychodu ze sprzedaży

Placówki handlowe korzystające z wyłączeń w stosowaniu zakazu zostały jednocześnie zobowiązane do prowadzenia ewidencji miesięcznego przychodu ze sprzedaży.

Chodzi tu o podmioty, które korzystają z włączeń:

REKLAMA

- w placówkach handlowych, w których przeważająca działalność polega na handlu kwiatami;

- w placówkach handlowych, w których przeważająca działalność polega na handlu pamiątkami lub dewocjonaliami;

- w placówkach handlowych, w których przeważająca działalność polega na handlu prasą, biletami komunikacji miejskiej, wyrobami tytoniowymi, kuponami gier losowych i zakładów wzajemnych;

- w placówkach pocztowych, w których przeważająca działalność polega na świadczeniu usług pocztowych,

- w piekarniach, cukierniach i lodziarniach, w których przeważająca działalność polega na handlu wyrobami piekarniczymi i cukierniczymi;

- w placówkach handlowych, w których przeważającą działalnością jest działalność gastronomiczna;

- na terenie rolno-spożywczych rynków hurtowych prowadzonych przez spółki prawa handlowego, których przeważająca działalność polega na wynajmie i zarządzaniu nieruchomościami na użytek handlu hurtowego artykułami rolno-spożywczymi.

Ewidencja powinna być prowadzona z podziałem na przychód z takiej działalności oraz przychód z pozostałej działalności.

Ważne! W toku postępowania kontrolnego inspektor pracy ma prawo żądania przedłożenia ewidencji miesięcznego przychodu ze sprzedaży.

Kary

Podmiot, który wbrew nowemu obowiązkowi nie prowadzi ewidencji miesięcznego przychodu placówki albo tę ewidencję prowadzi w sposób niezgodny z przepisami podlega karze grzywny w wysokości od 1000 do 100 000 zł.

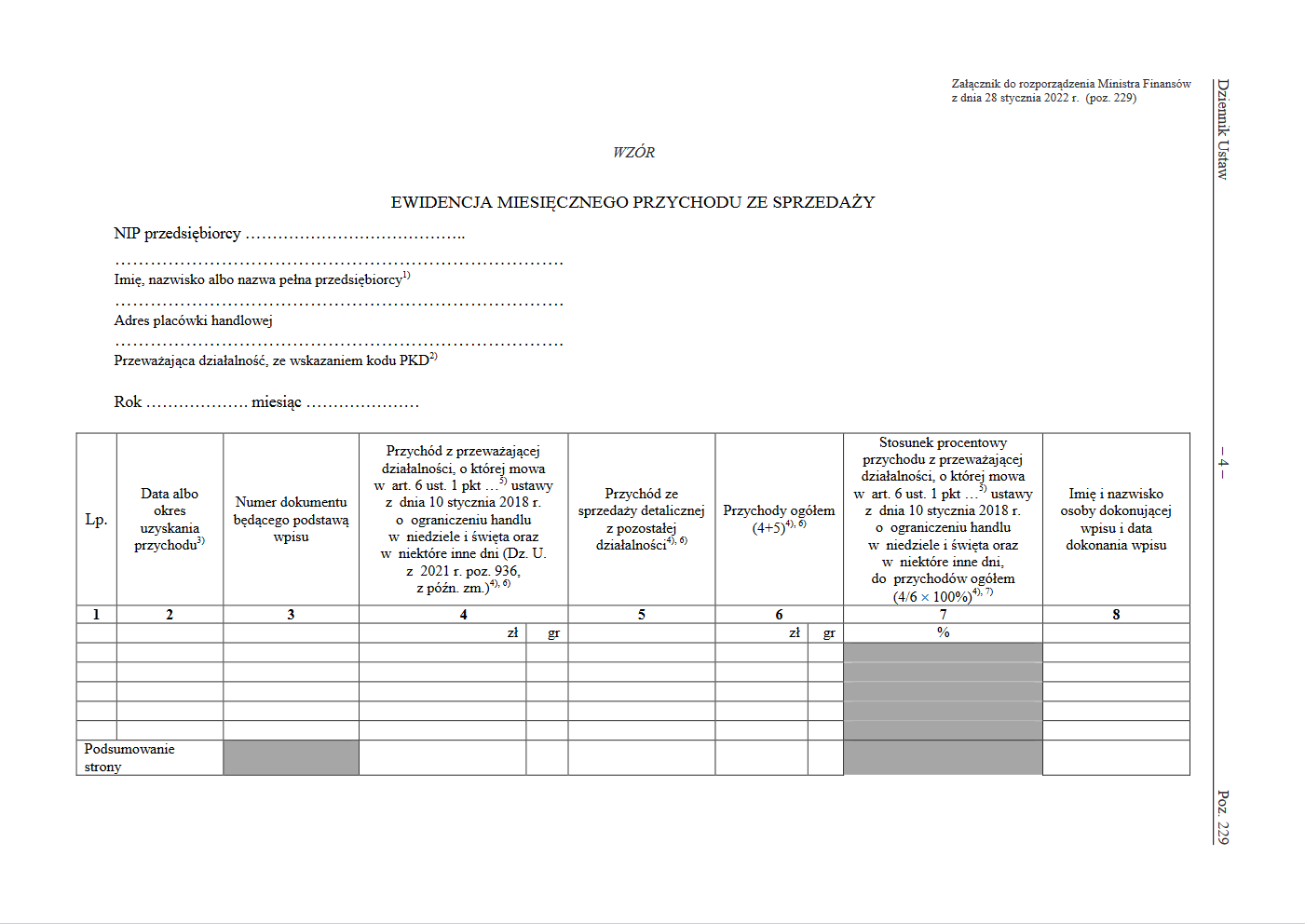

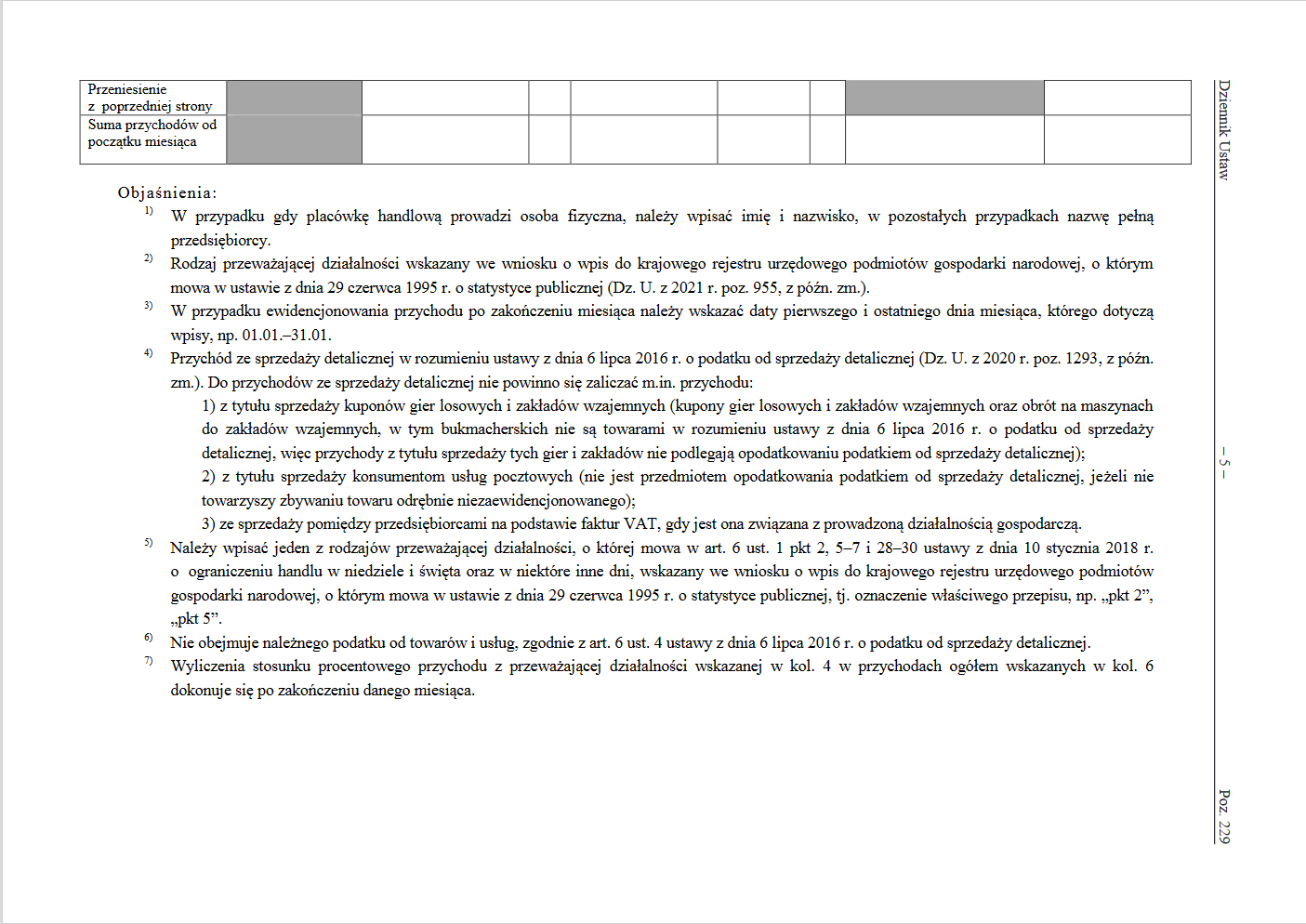

Ewidencja miesięcznego przychodu ze sprzedaży - rozporządzenie

Sposób prowadzenia ewidencji, wzór i szczegółową treść wpisów określa rozporządzenie Ministra Finansów z dnia 28 stycznia 2022 r. w sprawie ewidencji miesięcznego przychodu ze sprzedaży. Rozporządzenie obowiązuje od 1 lutego 2022 r.

Definicja przeważającej działalności

W rozporządzeniu znalazła się m.in. definicja przeważającej działalności, która jest tożsama z definicją ustawową. Sprzedaż detaliczna została zaś zdefiniowana jako sprzedaż detaliczna w rozumieniu ustawy z dnia 6 lipca 2016 r. o podatku od sprzedaży detalicznej.

Wpisy w ewidencji – jak i kiedy?

Zgodnie nowym rozporządzeniem wpisów w ewidencji dokonuje się w sposób odzwierciedlający stan rzeczywisty i umożliwiający identyfikację osób dokonujących tych wpisów, w porządku chronologicznym, nie później niż do 20. dnia każdego miesiąca za poprzedni miesiąc.

Ważne! Ewidencja jest prowadzona w postaci papierowej lub elektronicznej.

Ewidencja w postaci papierowej

W tym przypadku rozporządzenie wymaga, by ewidencja była zbroszurowana i miała kolejno ponumerowane karty. Jak wskazano w rozporządzeniu, wpisów dokonuje się w sposób trwały i wyraźny. Co w przypadku korekty? Otóż należy dokonać jej tak, aby pierwotna treść pozostała czytelna. Ponadto wskazuje się datę dokonania korekty.

Ewidencja w postaci elektronicznej

Jak stanowi § 5 rozporządzenia ewidencja w postaci elektronicznej jest:

- prowadzona w sposób umożliwiający wgląd w treść wpisów oraz jej wydruk wraz z korektami oraz datami ich dokonania;

- przechowywana na informatycznym nośniku danych, w sposób zapewniający ochronę wpisów przed zniszczeniem, zniekształceniem i utratą.

Wpisy w ewidencji

W ewidencji wpisuje się:

- numer identyfikacji podatkowej (NIP) przedsiębiorcy;

- imię, nazwisko albo nazwę pełną przedsiębiorcy;

- adres placówki handlowej;

- przeważającą działalność, ze wskazaniem kodu PKD;

- okres, za który są dokonywane wpisy (rok i miesiąc);

- liczbę porządkową wpisu;

- datę albo okres uzyskania przychodu;

- numer dokumentu będącego podstawą wpisu;

- przychód z przeważającej działalności;

- przychód ze sprzedaży detalicznej z pozostałej działalności;

- przychody ogółem;

- stosunek procentowy przychodu z przeważającej działalności do przychodów ogółem;

- imię i nazwisko osoby dokonującej wpisu i datę dokonania wpisu.

Wpisów należy dokonywać na podstawie wartości sprzedaży:

1) zaewidencjonowanej przy zastosowaniu kas rejestrujących na podstawie:

- danych wynikających z raportów fiskalnych dobowych lub miesięcznych, skorygowanych o kwoty mające wpływ na wysokość przychodów ze sprzedaży, w tym korekty wynikającej ze zwrotów i uznanych reklamacji ujętych w odrębnej ewidencji, o której mowa w przepisach wydanych na podstawie art. 111 ust. 7a pkt 1, art. 111b ust. 3 pkt 2 i art. 145a ust. 15 pkt 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, albo

- wystawionego na koniec dnia lub miesiąca dowodu wewnętrznego;

2) niezaewidencjonowanej przy zastosowaniu kas rejestrujących, w przypadku zwolnienia określonego w przepisach wydanych na podstawie art. 111 ust. 8 i art. 145a ust. 17 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2021 r. poz. 685, z późn. zm.) na podstawie

- faktur, faktur VAT RR, rachunków oraz dokumentów celnych, zwanych dalej „fakturami”, wystawionych zgodnie z odrębnymi przepisami, jeżeli sprzedaż jest udokumentowana fakturami, albo

- dziennego zestawienia faktur, albo

- wystawionego na koniec dnia lub miesiąca dowodu wewnętrznego.

Dzienne zestawienie faktur

Zgodnie z rozporządzeniem dzienne zestawienie faktur zawiera co najmniej:

- datę sporządzenia zestawienia;

- numer zestawienia;

- datę wystawienia faktury objętej zestawieniem i jej numer;

- wysokość przychodu wynikającą z faktur objętych zestawieniem, z wyszczególnieniem przychodu z przeważającej działalności oraz przychodu ze sprzedaży detalicznej z pozostałej działalności.

Dowód wewnętrzny

Dowód wewnętrzny zawiera co najmniej:

- datę wystawienia dowodu;

- numer dowodu;

- wysokość przychodu, z wyszczególnieniem przychodu z przeważającej działalności oraz przychodu ze sprzedaży detalicznej z pozostałej działalności.

Ewidencja miesięcznego dochodu ze sprzedaży - wzór

W załączniku do rozporządzenia określono wzór ewidencji >>>

INFOR

INFOR

Podstawa prawna:

Ustawa z dnia 10 stycznia 2018 r. o ograniczeniu handlu w niedziele i święta oraz w niektóre inne dni (j. t. Dz. U. z 2021 r., poz. 936; ost. zm. Dz.U. z 2021 r., poz. 1891)

Rozporządzenie Ministra Finansów z dnia 28 stycznia 2022 r. w sprawie ewidencji miesięcznego przychodu ze sprzedaży (Dz. U. z 2022 r., poz. 229)

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA