Jaką metodę amortyzacji wybrać z korzyścią dla firmy

REKLAMA

REKLAMA

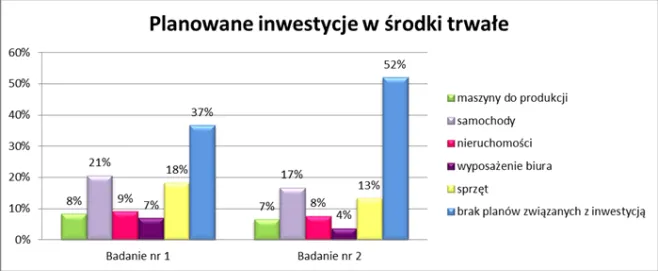

Badanie przeprowadzone na przełomie marca i kwietnia przez Tax Care i Idea Bank wykazało, że 48% drobnych przedsiębiorców zamierza w tym roku inwestować w środki trwałe. Odsetek ten jest co prawda znacznie niższy niż w poprzednim badaniu, przeprowadzonym w grudniu ub.r., kiedy to chęć inwestowania zadeklarowało 63% ankietowanych, ale wpływ na taki wynik mają z pewnością czynniki podatkowe (grudzień jest tradycyjnie okresem inwestowania w celu zmniejszenia ciężaru podatkowego). Wśród przedsiębiorców, którzy planują w tym roku inwestycje największą grupę stanowią Ci, którzy chcą kupić samochód, na drugim miejscu są ci, którzy planują zakup sprzętu, a na trzecim - nieruchomości. Na kolejnych pozycjach znalazły się maszyny i wyposażenie biura.

REKLAMA

REKLAMA

Środek trwały, to zarówno budynki, jak i maszyny, urządzenia, środki transportu, ale też inne przedmioty. Decyduje przewidywany okres używania i przeznaczenie na potrzeby prowadzonej działalności gospodarczej. Jeśli zakupione rzeczy firma zamierza używać dłużej niż rok, to będzie to środek trwały.

Dokładnie przemyśl metodę amortyzacji

Przedsiębiorcy, którzy inwestują w środki trwałe, muszą pamiętać, że takich inwestycji nie mogą z zasady zaliczyć jednorazowo do kosztów uzyskania przychodu, ale muszą je rozłożyć w czasie, dokonując odpisów amortyzacyjnych. Wyjątek stanowią środki trwałe, których wartość początkowa nie przekracza 3 500 zł. W ich przypadku wydatki na zakup stanowią koszty uzyskania przychodów w miesiącu oddania do używania.

REKLAMA

Do wyboru jest kilka sposobów amortyzacji (jednorazowa, liniowa, degresywna, amortyzacja wg stawek indywidualnych). Wybierając odpowiednią metodę trzeba uwzględnić nie tylko bieżącą sytuację finansową firmy, ale też inne czynniki, na przykład oczekiwania co do przyszłych obrotów, a także plany zaciągnięcia kredytu w banku. Nieodpowiednia metoda amortyzacji może być bowiem źródłem kłopotów.

Uwaga! metodę amortyzacji wybiera się oddzielnie dla każdego środka trwałego.

Wyniki badania telefonicznego przeprowadzonego wspólnie przez Tax Care i Idea Bank w dniach 23 marca - 5 kwietnia br. W badaniu wzięło udział 1010 osób prowadzących własną działalność gospodarczą. Pierwsze badanie odbyło się w grudniu 2011 roku.

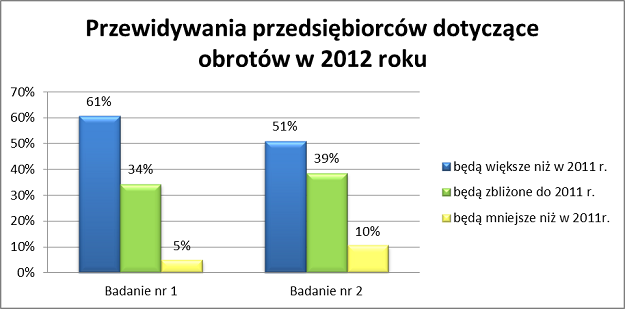

Jeśli chodzi o obroty, to przytoczone już badanie Tax Care i Idea Banku, wykazało również, że tylko 10% ankietowanych spodziewa się w tym roku ich spadku (wzrost udziału tej grupy względem poprzedniej ankiety). Ponad połowa, dokładnie 51%, oczekuje, że będą one większe niż w 2011 r., a 39%, że nie zmienią się.

Nowa firma może skorzystać z amortyzacji jednorazowej

Jak wysokość planowanych obrotów przekłada się na opłacalność stosowania poszczególnych metod amortyzacji? Prześledźmy to na kilku przykładach. Zacznijmy od przedsiębiorcy, który rozpoczyna działalność gospodarczą. Taka osoba może skorzystać z preferencyjnej amortyzacji jednorazowej. Plusem tej metody jest to, że cały ciężar zakupu środka trwałego zaliczymy jednorazowo do kosztów uzyskania przychodu. Jest to jednak metoda atrakcyjna tylko wtedy, gdy pierwszy rok prowadzenia działalności wiąże się ze znacznymi przychodami lub firma nie zamierza w kolejnym roku ubiegać się o kredyt. W innym przypadku wysoki koszt może okazać się problemem, a w pełni wystarczająca będzie metoda liniowa, która rozłoży ciężar podatkowy zakupu środka trwałego na kilka lub nawet kilkanaście lat.

Bierzesz kredyt? Lepsza może być amortyzacja liniowa

Podobnie jak nowi przedsiębiorcy, także tzw. mali podatnicy mają szerszy wachlarz możliwości - mogą dokonać również jednorazowej amortyzacji. Konieczne jest jednak szersze spojrzenie i analiza zarówno spodziewanych przychodów, jak też i kosztów prowadzenia działalności gospodarczej. Jeżeli w danym roku te drugie będą wyższe od przychodów powstanie strata podatkowa. Co prawda można ją rozliczyć w ciągu 5 kolejnych lat, jednak ujemny wynik finansowy może osłabić zdolność kredytową. Bank rozpatrując wniosek kredytowy bez wątpienia weźmie pod uwagę rentowność firmy. Nie oznacza to, że zawsze wynik finansowy musi być na plusie - gdy w związku ze znaczącymi inwestycjami firma w jednym roku poniosła stratę podatkową, ale w następnych latach, dzięki dobrym przychodom strata ta maleje, to łatwiej jest uzyskać kredyt, niż w sytuacji, gdy strata z roku na rok będzie się powiększała. Dlatego w takiej sytuacji warto zastanowić się nad wolniejszą amortyzacją liniową.

Stabilna firma może amortyzować degresywnie

W innej sytuacji jest jednak przedsiębiorca, który działa już kilka lat. Zakładamy, że okres największych inwestycji chwilowo ma za sobą, firma przynosi stałe przychody na dobrym poziomie. Jeśli taki przedsiębiorca w tej chwili nie myśli o kredycie, spokojnie może zwiększyć koszty podatkowe przyspieszając amortyzację, tzn. stosując metodę degresywną. Polega ona na zastosowaniu do danego środka trwałego w pierwszych latach podwyższonej stawki amortyzacji (maksymalnie o współczynnik 2,0), czyli pomnożonej stawki podstawowej, wynikającej z wykazu stawek, przez odpowiedni współczynnik. W kolejnych latach odpisów amortyzacyjnych dokonuje się od wartości początkowej środka trwałego pomniejszonej o dotychczasowe odpisy amortyzacyjne. Dzięki tej metodzie amortyzacji w pierwszych latach koszty będą wyższe, a czas amortyzacji krótszy. W taki sposób można amortyzować samochód ciężarowy lub wymienione w ustawie środki trwałe zaliczone do grupy 3-6 i 8 Klasyfikacji Środków Trwałych (są to np. maszyny energetyczne, maszyny, urządzenia i aparaty ogólnego zastosowania, specjalistyczne maszyny, urządzenia i aparaty).

| Rodzaj amortyzacji | Plusy | Minusy |

| Linowa | Stabilne rozłożenie ciężaru zakupu w kosztach firmy. Korzystna dla osób, które planują np. kredyt i nie chcą wykazywać zbyt wysokich kosztów. | Dla dynamicznej firmy, która uzyskuje znaczne przychody zwiększy podatek do zapłaty w danym roku (niższe koszty oznaczają wyższy dochód do opodatkowania). |

| Degresywna | Pozwala nawet dwukrotnie zwiększyć koszty w pierwszym roku wprowadzenia środka trwałego do ewidencji skrócić całkowity czas amortyzacji. | Niedostępna dla wszystkich zakupionych przedmiotów, wyłączone są z niej np. samochody osobowe. Niekorzystna dla firmy, która planuje w najbliższym czasie kredyt, gdyż osłabi jej wynik finansowy. |

| Jednorazowa | Pozwala na jednorazowe zliczenie wartości zakupu do kosztów. Korzystna dla firm o wyższych przychodach lub rozwijających się, które bez problemu rozliczą ewentualną stratę w kolejnych latach, zmniejszając w ten sposób podatek do zapłaty. | Są ograniczenia zarówno przedmiotowe - wyłączone zostały między innymi samochody osobowe, jak i podmiotowe - skorzystać z niej mogą tylko tzw. mali podatnicy i rozpoczynający działalność gospodarczą. Maksymalna, łączna wysokość takich odpisów amortyzacyjnych w danym roku to 50 000 euro (w 2012 roku jest to 222 000 zł). Podobnie, jak metoda degresywna może być niekorzystna dla firm które mają mniejsze przychody lub planują wesprzeć się kredytem. |

| Przy zastosowaniu indywidulanej stawki | Pozwala indywidualnie ustalić okres amortyzacji i znacznie skrócić jej czas. Tym samym wykazywać wyższe koszty, które nie obciążą tak mocno tylko jednego roku tak, jak w przypadku amortyzacji jednorazowej, czy degresywnej. Wyższe odpisy stosuje się przez cały okres amortyzacji. Można zastosować także do samochodów osobowych. | Dostępna tylko dla przedmiotów uznanych za używane lub ulepszone.

|

Metody amortyzacji

Metoda liniowa - polega ona na odpisywaniu stałej kwoty, ustalonej przy zastosowaniu właściwej stawki amortyzacyjnej dla danego środka trwałego.

Metoda degresywna - polega na zastosowaniu do określonych maszyn i urządzeń (zaliczonych do grupy 3-6 i 8 Klasyfikacji Środków Trwałych) oraz środków transportu, z wyłączeniem samochodów osobowych w pierwszym roku ich używania stawek amortyzacji podwyższonych o współczynnik nie wyższy niż 2,0. Oznacza to, że podstawowa stawka amortyzacji, wynikająca z wykazu stawek, jest mnożona przez odpowiedni współczynnik. W kolejnych latach odpisów amortyzacyjnych dokonuje się od wartości początkowej środka trwałego pomniejszonej o dotychczasowe odpisy amortyzacyjne. Metodę degresywną stosuje się do momentu, gdy wartość rocznego odpisu będzie niższa od wartości jednorocznego odpisu amortyzacyjnego. Począwszy od tego roku dalszych odpisów dokonuje się metodą liniową.

Amortyzacja jednorazowa - czyli zaliczenia całej wysokości wydatków na nabycie środka trwałego do kosztów uzyskania przychodu. Mogą z niej skorzystać podatnicy, w roku podatkowym, w którym rozpoczęli prowadzenie działalności (o ile w roku rozpoczęcia tej działalności, a także w okresie dwóch lat, licząc od końca roku poprzedzającego rok jej rozpoczęcia, nie prowadził działalność gospodarczej a także gdy działalności nie prowadził małżonek, jeżeli między małżonkami istniała w tym czasie wspólność majątkowa), oraz mali podatnicy (czyli ci u których wartość przychodów ze sprzedaży nie przekroczyła w poprzednim roku równowartości w złotych kwoty 1.200.000 euro. W 2011 r. była to 5.324.000 zł.). Metodę tę zastosować można do środków trwałych zaliczonych do grupy 3-8 Klasyfikacji, z wyłączeniem samochodów osobowych.

Amortyzacja przy zastosowaniu indywidualnie ustalonej stawki - jest możliwa dla używanych lub ulepszonych środków trwałych, po raz pierwszy wprowadzonych do ewidencji. Okres amortyzacji nie może być jednak krótszy niż:

1) dla środków trwałych zaliczonych do grupy 3-6 i 8 Klasyfikacji:

a) 24 miesiące - gdy ich wartość początkowa nie przekracza 25 tys. zł,

b) 36 miesięcy - gdy ich wartość początkowa jest wyższa od 25 tys. zł i nie przekracza 50 tys.000 zł,

c) 60 miesięcy - w pozostałych przypadkach;

2) dla środków transportu, w tym samochodów osobowych - 30 miesięcy;

3) dla budynków (lokali) i budowli - 10 lat ale są wyjątki np. w przypadku kiosku o kubaturze poniżej 500 m3, domków kempingowych okres amortyzacji nie może być krótszy niż 3 lata.

4) dla budynków (lokali) niemieszkalnych, dla których stawka amortyzacyjna z Wykazu stawek amortyzacyjnych wynosi 2,5 % - 40 lat pomniejszone o pełną liczbę lat, które upłynęły od dnia ich oddania po raz pierwszy do używania do dnia wprowadzenia do ewidencji środków trwałych oraz wartości niematerialnych i prawnych, z tym że okres amortyzacji nie może być krótszy niż 10 lat.

Katarzyna Rola-Stężycka

REKLAMA

REKLAMA