Kto może wybrać ryczałt od przychodów ewidencjonowanych?

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Ryczałt od przychodów ewidencjonowanych jest drugą, obok karty podatkowej, zryczałtowaną formą opodatkowania dochodów z działalności gospodarczej. Opodatkowaniu zryczałtowanym podatkiem podlega przychód, a podatnik nie ma możliwości potrącenia kosztów uzyskania przychodów. Również wybierając tę formę opodatkowania, podatnik musi spełnić określone warunki.

Limit przychodów

REKLAMA

W 2011 r. ryczałt mogą stosować podatnicy, których przychody z działalności gospodarczej w 2010 r. nie przekroczyły 591 975 zł (art. 6 ust. 4 u.z.p.d.). Limit ten nie dotyczy, rzecz jasna, podatników rozpoczynających działalność gospodarczą w 2011 r. W ich przypadku opodatkowanie ryczałtem od przychodów ewidencjonowanych stosuje się od dnia uzyskania pierwszego przychodu. Jeżeli działalność jest prowadzona w formie spółki osobowej, pod uwagę należy brać sumę przychodów wszystkich wspólników. W przypadku podatników, którzy byli opodatkowani kartą podatkową w roku poprzedzającym rok podatkowy, limit przychodów, za czas opodatkowania kartą, należy ustalić na podstawie wystawionych faktur lub rachunków (art. 6 ust. 6 u.z.p.d.). Przy prowadzeniu działalności w roku poprzednim w formie spółki oraz w formie indywidualnej, w następnym roku możliwe jest opłacanie ryczałtu z każdej z tych działalności odrębnie. W tym przypadku limit przychodów jest liczony dla każdej z tych działalności odrębnie (art. 6 ust. 5 u.z.p.d.).

PRZYKŁAD

W 2010 r. podatnik prowadził działalność gospodarczą indywidualnie oraz w formie spółki jawnej (dwuosobowej). Z obu tych działalności podatek opłacał na zasadach ogólnych, prowadząc księgę przychodów i rozchodów. Z działalności prowadzonej samodzielnie podatnik w 2010 r. osiągnął przychód wynoszący 200 000 zł. Przychody spółki wynosiły 400 000 zł. Podatnik zdecydował się, że z działalności prowadzonej samodzielnie w 2011 r. będzie opłacał ryczałt od przychodów ewidencjonowanych, natomiast ze spółki podatek dalej będzie opłacany według zasad ogólnych. Jest to rozwiązanie dopuszczalne.

Oświadczenie o wyborze ryczałtu

Chcąc wybrać na dany rok podatkowy ryczałt od przychodów ewidencjonowanych, podatnik powinien złożyć w urzędzie skarbowym do 20 stycznia roku podatkowego oświadczenie o jego wyborze, jeżeli w poprzednim roku korzystał z innej formy opodatkowania. W przypadku prowadzenia działalności w formie spółki oświadczenie składają wszyscy wspólnicy, każdy do urzędu skarbowego właściwego według swojego miejsca zamieszkania (art. 9 ust. 2 u.z.p.d.). Jeżeli podatnik w poprzednim roku był opodatkowany w formie ryczałtu z danej działalności, to aby go stosować także w kolejnym, nie musi już składać oświadczenia. W praktyce może się zdarzyć sytuacja, w której podatnik nie będzie miał obowiązku złożenia oświadczenia o wyborze ryczałtu, mimo tego że będzie korzystał z tej formy opodatkowania w danym roku, a w roku poprzednim nie korzystał z ryczałtu. Taka sytuacja wystąpi, gdy podatnik otrzyma odmowną decyzję naczelnika urzędu skarbowego w kwestii zastosowania przez niego karty podatkowej.

W piśmie z 26 maja 2008 r. (nr ITPB1/415-143/08/HD) dyrektor Izby Skarbowej w Bydgoszczy stwierdził: Z przedstawionego we wniosku opisu stanu faktycznego wynika, że przed rozpoczęciem działalności gospodarczej złożył Pan, do właściwego miejscowo naczelnika urzędu skarbowego wniosek o zastosowanie karty podatkowej, tym samym wskazując, że chce Pan rozliczać podatek dochodowy w sposób zryczałtowany. Decyzją naczelnik urzędu skarbowego odmówił Panu prawa zastosowania opodatkowania w formie karty podatkowej. Zgodnie z art. 30 ust. 2 o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, w sytuacji gdy naczelnik urzędu skarbowego wydaje decyzję odmawiającą zastosowania karty podatkowej i jednocześnie spełnione są warunki określone w rozdziale 2 ww. ustawy - istnieje możliwość opłacania ryczałtu od przychodów ewidencjonowanych, pod warunkiem spełnienia pozostałych przesłanek umożliwiających opodatkowanie ryczałtem ewidencjonowanym. Wobec powyższego zajęte przez Pana stanowisko w kwestii braku obowiązku złożenia oświadczenia o wyborze opodatkowania w formie ryczałtu od przychodów ewidencjonowanych jest prawidłowe.

Wybór opodatkowania w formie ryczałtu od przychodów ewidencjonowanych rozciąga się automatycznie na przyszłe lata. W przypadku podatników opodatkowanych ryczałtem w danym roku, jeżeli do 20 stycznia następnego roku nie zgłoszą likwidacji działalności gospodarczej lub nie dokonają wyboru innej formy opodatkowania, urząd skarbowy uzna, że nadal prowadzą działalność opodatkowaną w tej formie. Aby zatem zrezygnować z opodatkowania w formie ryczałtu od przychodów ewidencjonowanych, należy złożyć oświadczenie w tej sprawie. O rezygnacji z ryczałtu od przychodów ewidencjonowanych świadczyć będzie również złożenie oświadczenia o wyborze karty podatkowej (PIT-16) czy złożenie oświadczenia o wyborze podatku liniowego.

Po zmianach, wprowadzonych nowelizacją ustawy o swobodzie działalności gospodarczej oraz niektórych innych ustaw, jeżeli podatnik rozpoczyna prowadzenie pozarolniczej działalności gospodarczej, oświadczenie o wyborze opodatkowania w formie ryczałtu od przychodów ewidencjonowanych może złożyć na podstawie przepisów o swobodzie działalności gospodarczej, a jeżeli podatnik nie złożył oświadczenia na podstawie tych przepisów - pisemne oświadczenie składa naczelnikowi urzędu skarbowego właściwemu według miejsca zamieszkania podatnika, nie później niż w dniu uzyskania pierwszego przychodu. Wspólnicy spółki cywilnej osób fizycznych rozpoczynający prowadzenie działalności gospodarczej oświadczenie o wyborze opodatkowania w formie ryczałtu od przychodów ewidencjonowanych mogą złożyć na podstawie przepisów o swobodzie działalności gospodarczej.

Działalność wyłączona z ryczałtu

Podatku w formie ryczałtu ewidencjonowanego nie mogą opłacać podatnicy osiągający w całości lub w części przychody z tytułu:

• prowadzenia aptek,

• działalności w zakresie udzielania pożyczek pod zastaw (prowadzenie lombardów),

• działalności w zakresie kupna i sprzedaży wartości dewizowych,

• prowadzenia działalności gospodarczej w zakresie wolnych zawodów innych niż lekarze, weterynarze, technicy dentystyczni, felczerzy, położne, pielęgniarki, tłumacze oraz nauczyciele w zakresie udzielania korepetycji,

• świadczenia usług wymienionych w załączniku nr 2 do ustawy; jest to duży katalog, w którym umieszczono m.in. usługi pośrednictwa finansowego, reklamowe, architektoniczne i inżynierskie, detektywistyczne,

• wytwarzania wyrobów opodatkowanych podatkiem akcyzowym, z wyjątkiem wytwarzania energii elektrycznej z odnawialnych źródeł energii (art. 8 ust. 1 u.z.p.d.).

Podatku w formie ryczałtu ewidencjonowanego nie mogą też opłacać podatnicy podejmujący działalność w roku podatkowym po zmianie działalności wykonywanej:

• samodzielnie na działalność prowadzoną w formie spółki z małżonkiem,

• w formie spółki z małżonkiem na działalność prowadzoną samodzielnie przez jednego lub każdego z małżonków,

• samodzielnie przez małżonka na działalność prowadzoną samodzielnie przez drugiego małżonka

- jeżeli małżonek lub małżonkowie tych podatników przed zmianą opłacali z tytułu prowadzenia tej działalności podatek dochodowy na ogólnych zasadach (art. 8 ust. 1 pkt 5 u.z.p.d.).

Wyłączeniu z ryczałtu podlegają również osoby przechodzące na tzw. samozatrudnienie. Są to osoby, które stosunek pracy zamieniają na działalność gospodarczą, w ramach której usługi świadczą na rzecz byłego pracodawcy. Wyłączeniu z ryczałtu podlegają te osoby, które w ramach działalności gospodarczej świadczą usługi, które wchodziły w zakres ich dotychczasowych obowiązków pracowniczych, na rzecz byłego pracodawcy. Opodatkowanie ryczałtem jest bowiem wyłączone w stosunku do podatników, którzy uzyskują przychód: z działalności gospodarczej z tytułu świadczenia usług na rzecz byłego lub obecnego pracodawcy i usługi te są tożsame z czynnościami, które podatnik, lub przynajmniej jeden z jego wspólników, wykonywał na rzecz tegoż pracodawcy w roku podatkowym lub w roku poprzedzającym ten rok w ramach stosunku pracy lub spółdzielczego stosunku pracy (art. 8 ust. 1 pkt 6 u.z.p.d.).

ZAPAMIĘTAJ

Utrata prawa do opodatkowania w formie ryczałtu powoduje, że podatnik jest zobowiązany opłacać podatek na zasadach ogólnych, czyli według skali podatkowej.

Ewidencja przychodów

W celu ustalenia ryczałtu podatnik jest obowiązany prowadzić ewidencję przychodów. Przy osiąganiu przychodów z różnych rodzajów działalności ma ona umożliwić przyporządkowanie odpowiedniej stawki ryczałtu do konkretnego rodzaju działalności. Jeżeli prowadzona ewidencja nie daje możliwości ustalenia przychodów dla każdego rodzaju działalności, całość przychodu opodatkowana jest stawką 8,5%. W sytuacji gdy podatnik opłaca również ryczałt według stawki 17% albo 20%, do całości przychodów ma obowiązek stosowania wyższej stawki (art. 12 ust. 3 u.z.p.d.).

PRZYKŁAD

Podatnik prowadzi działalność w zakresie usług parkingowych (stawka 17%) i usług transportu w zakresie przewozu ładunków taborem samochodowym o ładowności powyżej 2 ton (stawka 5,5%). Prowadzona ewidencja powinna zapewniać wyodrębnienie przychodów z tych dwóch działalności. Jeżeli jest to niemożliwe, od całości przychodów podatnik będzie zobowiązany opłacać ryczałt według stawki 17%.

Prowadzenie ewidencji ma bardzo istotne znaczenie. Jej brak lub prowadzenie niezgodnie z przepisami powoduje opodatkowanie przychodów niewykazanych w ewidencji według stawki pięciokrotnie wyższej, niż przewidują przepisy. Ustalona w taki sposób stawka nie może być jednak wyższa niż 75%.

Inne obowiązki

Podatnicy opodatkowani ryczałtem od przychodów ewidencjonowanych oprócz ewidencji przychodów muszą również:

• posiadać i przechowywać dowody zakupu towarów,

• prowadzić wykaz środków trwałych oraz wartości niematerialnych i prawnych,

• prowadzić ewidencję wyposażenia,

• prowadzić karty przychodów, jeżeli zatrudniają pracowników,

• sporządzać na dzień zaprowadzenia ewidencji przychodów oraz na koniec roku remanent posiadanych towarów handlowych i materiałów,

• sporządzić wykaz składników majątku w przypadku przekształcenia przedsiębiorcy będącego osobą fizyczną w jednoosobową spółkę kapitałową.

Podatnik, który wybrał opodatkowanie ryczałtem od przychodów ewidencjonowanych, może wpłacać go na rachunek urzędu skarbowego miesięcznie lub kwartalnie. W 2011 r. kwartalnie ryczałt mogą opłacać jedynie podatnicy, których otrzymane w 2010 r. przychody z działalności prowadzonej samodzielnie albo w formie spółki nie przekroczyły kwoty 98 662,50 zł. Limit ten jest osobny dla działalności indywidualnej i osobny dla działalności prowadzonej w formie spółki. Miesięczny ryczałt należy płacić do 20. dnia następnego miesiąca, a za grudzień - w terminie złożenia zeznania (czyli do 31 stycznia następnego roku). Kwartalny ryczałt należy opłacać w terminie do 20. dnia miesiąca następnego po upływie kwartału, a za ostatni kwartał roku podatkowego w terminie do 31 stycznia następnego roku (art. 21 ust. 1a u.z.p.d.).

Podatnicy opłacający ryczałt od przychodów ewidencjonowanych mają również obowiązek składania zeznania rocznego. Należy to zrobić na formularzu PIT-28. Zeznanie należy złożyć do 31 stycznia następnego roku (art. 21 ust. 2 pkt 2 u.z.p.d.). Opodatkowaniu ryczałtem podlega przychód (w spółkach przychód wspólników ustala się proporcjonalnie do ich udziału), bez uwzględnienia kosztów uzyskania (art. 12 ust. 2 u.z.p.d.). Jest to dość istotne ograniczenie. Można je zrekompensować niższą stawką opodatkowania w stosunku do zasad ogólnych czy podatku liniowego. Podatnik opłacający ryczałt od przychodów ewidencjonowanych może skorzystać:

• z dużego katalogu odliczeń, zarówno od przychodu, jak i od samego ryczałtu; katalog odliczeń jest praktycznie taki sam jak w przypadku zasad ogólnych;

• z kilku zwolnień od podatku przewidzianych m.in. dla:

- dochodów uzyskanych z tytułu wynajmu pokoi gościnnych, w budynkach mieszkalnych położonych na terenach wiejskich w gospodarstwie rolnym, osobom przebywającym na wypoczynku oraz dochodów uzyskanych z tytułu wyżywienia tych osób, jeżeli liczba wynajmowanych pokoi nie przekracza pięć;

- kwot otrzymanych od agencji rządowych lub agencji wykonawczych, jeżeli agencje te otrzymały środki na ten cel z budżetu państwa;

- oprocentowania otrzymanego w związku ze zwrotem nadpłaconych zobowiązań podatkowych i innych należności budżetowych, a także oprocentowania zwrotu różnicy podatku od towarów i usług,

- wartości świadczeń w naturze i innych nieodpłatnych świadczeń, obliczonych zgodnie z art. 11 ust. 2-2b, otrzymanych od osób zaliczonych do I i II grupy podatkowej w rozumieniu przepisów o podatku od spadków i darowizn;

- dotacji, w rozumieniu przepisów o finansach publicznych, otrzymanych z budżetu państwa lub budżetów jednostek samorządu terytorialnego;

- środków finansowych otrzymanych przez uczestnika projektu jako pomoc udzielona w ramach programu finansowanego z udziałem środków europejskich, o których mowa w ustawie o finansach publicznych (art. 10 u.z.p.d.).

Stawki ryczałtu

Stawki ryczałtu wynoszą:

• 20% - od przychodów uzyskiwanych z wolnych zawodów,

• 17% - między innymi dla usług pośrednictwa w sprzedaży pojazdów mechanicznych (np. samochodów) oraz usług hotelowych, parkingowych czy fotograficznych,

• 8,5% - między innymi do prowizji komisanta czy prowizji uzyskanej przez kolportera prasy,

• 5,5% - między innymi do przychodów z robót budowlanych lub w zakresie przewozów ładunków taborem samochodowym o ładowności powyżej 2 ton,

• 3% - między innymi do przychodów z działalności gastronomicznej, z wyjątkiem przychodów ze sprzedaży napojów o zawartości alkoholu powyżej 1,5% oraz z działalności usługowej w zakresie handlu (art. 12 ust. 1 u.z.p.d.).

W praktyce przyporządkowanie prawidłowej stawki ryczałtu do prowadzonej działalności gospodarczej stwarza spore problemy. Efektem są liczne interpretacje wydawane przez organy podatkowe w tej kwestii:

• 3% stawka ryczałtu obowiązuje dla przychodu z działalności gospodarczej polegającej na sprzedaży detalicznej części i akcesoriów do motocykli - potwierdza to interpretacja indywidualna dyrektora Izby Skarbowej w Poznaniu z 26 maja 2009 r. (nr ILPB1/415-294/09-2/AA);

• 5,5% stawka ryczałtu obowiązuje dla przychodu z działalności gospodarczej polegającej na wytworzeniu okularów korekcyjnych z własnych materiałów - potwierdza to interpretacja indywidualna dyrektora Izby Skarbowej w Warszawie z 6 sierpnia 2010 r. (nr IPPB1/415-538/10-2/JB);

• 5,5% stawka ryczałtu obowiązuje dla przychodu z działalności gospodarczej polegającej na wykonywaniu instalacji elektrycznych - potwierdza to interpretacja indywidualna dyrektora Izby Skarbowej w Warszawie 14 kwietnia 2010 r. (nr IPPB1/ /415-64/10-5/EC);

• 5,5% stawka ryczałtu obowiązuje dla przychodu z działalności gospodarczej polegającej na świadczeniu usług stolarskich - potwierdza to interpretacja indywidualna dyrektora Izby Skarbowej w Poznaniu z 22 sierpnia 2008 r. (nr ILPB1/415-364/08-2/AA);

• 5,5% stawka ryczałtu obowiązuje dla przychodu z działalności gospodarczej polegającej na wykaszaniu skarp oraz poboczy rzek i rowów; usuwaniu (hakowaniu) roślinności z dna, usuwaniu namułu z dna, budowie, remoncie oraz czyszczeniu przepustów; usuwaniu zatorów oraz na innych pracach związanych z budową i utrzymaniem urządzeń melioracyjnych - potwierdza to interpretacja indywidualna dyrektora Izby Skarbowej w Bydgoszczy z 13 listopada 2008 r. (nr ITPB1/415-537/08/DP).

NASZA RADA

Ryczałt od przychodów ewidencjonowanych jest korzystny dla przedsiębiorcy, który przewiduje duże dochody, przy dość niskim wskaźniku kosztów, a stosowana przez niego stawka ryczałtu jest niższa niż 17%. Przy działalności opodatkowanej stawką 17% i wyższą atuty ryczałtu w stosunku do zasad ogólnych czy podatku liniowego znikają.

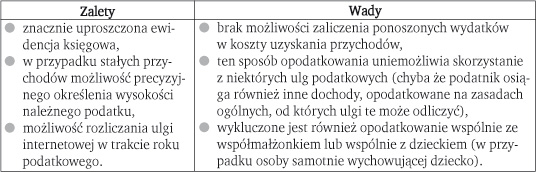

Tabela 1. Zalety i wady ryczałtu

ZGODNIE Z PRAWEM

Art. 7 u.z.p.d.

1. Do podatników rozpoczynających działalność w roku podatkowym, którzy w poprzednim roku podatkowym nie prowadzili działalności, opodatkowanie ryczałtem od przychodów ewidencjonowanych stosuje się od dnia uzyskania pierwszego przychodu. W przypadku nowo utworzonej spółki za rozpoczęcie działalności uważa się datę uzyskania pierwszego przychodu przez tę spółkę.

2. Nie stanowi rozpoczęcia działalności w roku podatkowym:

1) całkowita lub częściowa zmiana branży lub przedmiotu działalności,

2) zmiana umowy spółki lub zmiana wspólnika.

GRZEGORZ ZIÓŁKOWSKI, IZABELA RUTKOWSKA, KRZYSZTOF BERLIŃSKI, ZYGMUNT SKOWROŃSKI, EDWARD ŻURAŃSKI

Opracował PRZEMYSŁAW MAŃKO

Jest to fragment artykułu "Formy opodatkowania działalności gospodarczej" (Poradnik Gazety Prawnej nr 26 z dnia 2011-07-12).

REKLAMA

REKLAMA