Jak wybrać najkorzystniejszą metodę rozliczeń VAT w 2009 r.

REKLAMA

REKLAMA

Wybrana metoda ułatwi prowadzenie działalności gospodarczej poprzez dostosowanie do indywidualnej sytuacji podatnika i warunków wykonywanej przez niego działalności gospodarczej.

REKLAMA

REKLAMA

I. Rozliczanie VAT przez małych podatników

Ustawa o VAT przyznaje szczególne uprawnienia podatnikom, którzy posiadają status małego podatnika. Polegają one na możliwości stosowania jednej z trzech metod rozliczania VAT. Podatnicy ci mogą mianowicie rozliczać VAT:

• na zasadach ogólnych,

REKLAMA

• metodą kasową,

• za okresy kwartalne.

Wybór metody jest dobrowolny. Oznacza to, że podatnik dokonuje go, oceniając korzyści podatkowe wynikające ze stosowania wybranej metody.

Kto jest małym podatnikiem VAT

Aby podatnik mógł korzystać z rozliczania VAT metodą kasową lub za okresy kwartalne, musi posiadać status małego podatnika. Status ten jest uzależniony od wysokości osiąganych przez podatnika przychodów brutto. Od 1 stycznia 2009 r. limit obrotów uprawniający do korzystania ze statusu małego podatnika został podwyższony. Zmiana limitu wynika z dostosowania ustawy o VAT do zapisów znowelizowanej ustawy o rachunkowości. W rezultacie w 2009 r. status małego podatnika VAT przysługuje podmiotowi:

• u którego wartość sprzedaży (wraz z kwotą VAT) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 1 200 000 euro (do końca 2008 r. limit ten wynosił 800 000 euro) - w przeliczeniu na złote limit wynosi: 1 200 000 euro x 3,3775 zł = 4 053 000 zł,

• prowadzącemu przedsiębiorstwo maklerskie, zarządzającemu funduszami inwestycyjnymi, będącemu agentem, zleceniobiorcą lub inną osobą świadczącą usługi o podobnym charakterze, z wyjątkiem komisu - jeżeli kwota prowizji lub innych postaci wynagrodzenia za wykonane usługi (wraz z kwotą podatku) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 45 000 euro (do końca 2008 r. limit ten wynosił 30 000 euro) - w przeliczeniu na złote limit wynosi 45 000 euro x 3,3775 zł = = 152 000 zł.

Podane limity należy przeliczyć według średniego kursu euro ogłaszanego przez NBP na pierwszy dzień roboczy października poprzedniego roku podatkowego (tabela 192/A/NBP/2008 z 1 października 2008 r.: 1 euro = 3,3775 zł) i zaokrąglić do 1000 zł.

1. Rozliczanie VAT metodą kasową

Mały podatnik, który wybrał kasową metodę rozliczania VAT, zobowiązany jest do stosowania szczególnych przepisów dotyczących zasad powstawania obowiązku podatkowego oraz sposobu rozliczania podatku naliczonego. W uproszczeniu podatnik ten rozlicza VAT należny od sprzedaży w kwartale, w którym uzyskał zapłatę należności, a VAT naliczony od dokonanych zakupów - w kwartale, w którym zapłacił za nabyte towary i usługi. Wybór kasowej metody rozliczania VAT wiąże się z obowiązkiem kwartalnego rozliczania tego podatku na podstawie deklaracji VAT-7K, tj. w terminie do 25. dnia miesiąca następującego po każdym kolejnym kwartale (patrz tabela).

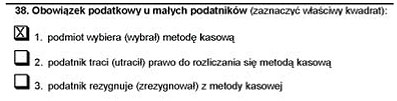

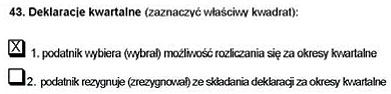

Wybór metody kasowej

Korzystanie przez podatnika VAT z kasowej metody rozliczania VAT wymaga terminowego zawiadomienia naczelnika urzędu skarbowego o wyborze tej metody. Mały podatnik może stosować tę metodę, pod warunkiem że do końca miesiąca poprzedzającego okres, za który będzie stosowana metoda kasowa, pisemnie zawiadomi o tym naczelnika urzędu skarbowego (art. 21 ust. 1 ustawy).

Zawiadomienie o wyborze metody kasowej nie wymaga od podatnika napisania odrębnego pisma.

Wyboru metody kasowej podatnik dokonuje bowiem na druku VAT-R(8), zaznaczając w poz. 38 formularza kwadrat 1:

oraz zaznaczając kwadrat poz. 50 w dziale informacji dotyczących składania deklaracji:

Moment powstania obowiązku podatkowego

Dla małego podatnika, który wybrał kasową metodę rozliczania podatku, art. 21 ustawy o VAT określa szczególny moment powstania obowiązku podatkowego. Przy stosowaniu tej metody obowiązek podatkowy powstaje z dniem uregulowania całości lub części należności, jednak nie później niż 90. dnia, licząc od dnia wydania towaru lub wykonania usługi.

PRZYKŁAD

Podatnik stosuje metodę kasową. Sprzedał towar 5 stycznia 2009 r. za kwotę 10 000 zł plus VAT 2200 zł z terminem płatności 14 dni od dnia wystawienia faktury. Zapłatę za towar otrzymał jednak dopiero 5 kwietnia 2009 r. W I kwartale 2009 r. nie powstał u podatnika obowiązek zapłaty VAT z tytułu dostawy towaru, ponieważ w I kwartale podatnik nie otrzymał zapłaty (w całości lub części), ani też w I kwartale nie upłynęło 90 dni od dnia wydania towaru. Dlatego też podatnik nie wykazuje należnego VAT od tej dostawy (2200 zł) w deklaracji za I kwartał 2009 r. Podatek należny (2200 zł) podatnik wykaże dopiero w deklaracji za II kwartał 2009 r.).

Tabela. Terminy składania deklaracji i zapłaty VAT przez podatników rozliczających się kwartalnie

Kliknij aby zobaczyć ilustrację.

Prawo do odliczenia VAT naliczonego

Z kolei prawo do odliczenia podatku naliczonego zawartego w cenach zakupionych towarów i usług podatnik ten nabywa, jeżeli:

• uregulował całą należność, która wynika z faktury otrzymanej od kontrahenta,

• dokonał zapłaty podatku, który wynika z dokumentu celnego, z uwzględnieniem kwot określonych w decyzjach, o których mowa w art. 33 ust. 2 i 3 oraz w art. 34 ustawy o VAT.

Odliczenie podatku naliczonego nie może nastąpić wcześniej niż z dniem otrzymania faktury lub dokumentu celnego. Dlatego podatnik rozliczający VAT metodą kasową może odliczyć VAT naliczony w rozliczeniu za kwartał, w którym otrzyma fakturę zakupową i ureguluje całą należność wykazaną na tej fakturze.

Rezygnacja ze stosowania metody kasowej

Dokonując wyboru metody kasowej, podatnik zobowiązuje się do stosowania tej metody przez okres co najmniej 12 miesięcy. Oznacza to, że podatnik może zrezygnować ze stosowania metody kasowej, ale nie wcześniej niż po upływie 12 miesięcy, w których rozliczał się tą metodą.

Rezygnacja ze stosowania metody kasowej wymaga pisemnego zawiadomienia naczelnika urzędu skarbowego. Jest ona skuteczna, gdy podatnik złoży zawiadomienie o rezygnacji w terminie do końca kwartału, w którym stosował metodę kasową. Zawiadomienie to podatnik składa na formularzu VAT-R.

Utrata prawa do stosowania metody kasowej

Mały podatnik może utracić prawo do stosowania metody kasowej. Powodem jest utrata statusu małego podatnika. Jeżeli mały podatnik przekroczy określony na dany rok limit obrotów (limity na 2009 r. patrz str. 33), to traci prawo do rozliczania podatku metodą kasową. Po przekroczeniu limitu obrotów uprawniających do korzystania ze statusu małego podatnika VAT podatnik ma prawo zastosować metodę kasową po raz ostatni za kwartał, w którym przekroczył ten limit. Natomiast począwszy od rozliczenia za miesiąc następujący po tym kwartale, w którym przekroczył kwotę limitu, podatnik ma obowiązek stosować zasady ogólne rozliczenia VAT. O utracie prawa do stosowania metody kasowej podatnik powinien zawiadomić urząd skarbowy, składając zgłoszenie aktualizacyjne VAT-R (poz. 38 pkt 2 i poz. 39 lub 41).

W 2009 r. limit obrotów uprawniający do korzystania ze statusu małego podatnika VAT został podwyższony. Dlatego ustawodawca przewidział możliwość zachowania prawa do stosowania metody kasowej przez podatników, którzy przekroczyli limit na 2008 r. w kwocie 3 014 000 zł i jednocześnie nie przekroczyli podwyższonego limitu 4 053 000 zł. Taka sytuacja ma miejsce, gdy obrót podatnika jest następujący (patrz wzór):

3 014 000 zł < obrót brutto podatnika d 4 053 000 zł

Możliwość stosowania metosy kasowej w takiej sytuacji przewiduje art. 9 ustawy z 7 listopada 2008 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz.U. Nr 209, poz. 1320). Jednak aby podatnik mógł nadal stosować metodę kasową w 2009 r., musiał złożyć pisemne zawiadomienie naczelnikowi urzędu skarbowego w terminie do 31 grudnia 2008 r. (na formularzu VAT-R).

PRZYKŁAD

Podatnik w listopadzie 2008 r. przekroczył obrót w kwocie 3 500 000 zł. W związku z tym w IV kwartale 2008 r. utracił status małego podatnika. Od 1 stycznia 2009 r. powinien rozliczać VAT na zasadach ogólnych za okresy miesięczne. Ze względu na to, że podatnik nie przekroczył limitu określonego na 2009 r. w kwocie 4 053 000 zł, mógł ponownie wybrać metodę kasową, począwszy od rozliczenia za I kwartał 2009 r. Zawiadomił więc o wyborze metody kasowej naczelnika urzędu skarbowego (formularz VAT-R) w terminie do 31 grudnia 2008 r.

Zalety i wady wynikające z wyboru kasowej metody rozliczania VAT

Zalety:

+

przesunięcie momentu powstania obowiązku podatkowego do dnia otrzymania należności (jednak nie dłużej niż do 90. dnia, licząc od dnia wydania towaru lub wykonania usługi,

+

częściowe odroczenie terminu zapłaty zobowiązania podatkowego do urzędu skarbowego, dzięki czemu środki pieniężne dłużej pozostają do dyspozycji firmy.

Wady:

-

w przypadku utraty płynności finansowej przez podatnika nie będzie on mógł odliczać VAT naliczonego zawartego w niezapłaconych fakturach zakupu,

-

konieczność monitorowania płatności z tytułu należności i zobowiązań pod kątem terminu rozliczenia VAT.

2. Rozliczanie VAT za okresy kwartalne

Podatnik, który posiada status małego podatnika, może wybrać możliwość składania deklaracji VAT za okresy kwartalne, nie wybierając jednocześnie metody kasowej. Wybór rozliczeń kwartalnych nie będzie modyfikował zasad powstawania obowiązku podatkowego oraz odliczania VAT naliczonego, co ma miejsce w przypadku wyboru kasowej metody rozliczania VAT. Jeżeli mały podatnik zadecyduje wyłącznie o stosowaniu metody kwartalnego rozliczania VAT, to będzie miał obowiązek zapłaty VAT należnego oraz prawo do odliczania VAT naliczonego na zasadach ogólnych.

Wybór tej metody rozliczania VAT skutkuje składaniem deklaracji VAT raz na kwartał. Deklaracja VAT składana jest wówczas za okresy kwartalne w terminie do 25. dnia miesiąca następującego po każdym kolejnym kwartale. W tym samym terminie płacone jest również zobowiązanie podatkowe wynikające z deklaracji.

Zaletą wyboru tej metody, w porównaniu z rozliczeniem miesięcznym VAT, jest przesunięcie obowiązku zapłaty VAT. Ten sposób rozliczania podatku nie powoduje obniżenia zobowiązania podatkowego w VAT, ale przesuwa termin jego zapłaty. Metoda ta nie jest jednak korzystna dla podatników, którzy nie płacą VAT, tj. tych podatników, którzy wykazują nadwyżkę podatku naliczonego nad należnym i występują o zwrot VAT. W ich przypadku stosowanie kwartalnej metody rozliczania VAT będzie powodowało wydłużenie procedury uzyskania zwrotu bezpośredniego.

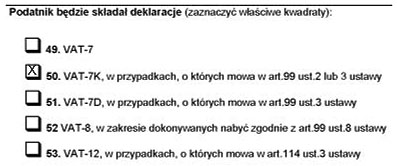

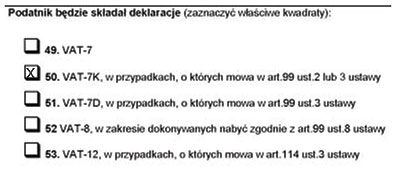

Wybór kwartalnych deklaracji

Aby mały podatnik mógł korzystać z rozliczania VAT za okresy kwartalne, musi dokonać terminowego, pisemnego zawiadomienia naczelnika urzędu skarbowego. Dotychczas podatnik, który w związku z posiadaniem statusu małego podatnika zdecydował o stosowaniu kwartalnego rozliczania VAT, musiał złożyć zawiadomienie do naczelnika urzędu skarbowego w terminie do końca kwartału poprzedzającego kwartał, za który po raz pierwszy rozliczał się na podstawie kwartalnej deklaracji podatkowej. Od 1 stycznia 2009 r. termin złożenia tego zawiadomienia uległ wydłużeniu (art. 99 ust. 3 ustawy). Podatnik o wyborze tej metody powinien pisemnie powiadomić naczelnika urzędu skarbowego najpóźniej do 25. dnia drugiego miesiąca kwartału, za który będzie po raz pierwszy złożona kwartalna deklaracja podatkowa (terminy zawiadamiania urzędu skarbowego o wyborze metody kwartalnej przedstawia tabela).

Podatnik, który rozpoczyna wykonywanie czynności opodatkowanych w trakcie roku podatkowego, powinien złożyć zawiadomienie w terminie do 25. dnia miesiąca następującego po miesiącu, w którym rozpoczął wykonywanie tych czynności.

Tabela. Terminy wyboru metody kwartalnej w 2009 r.

Kliknij aby zobaczyć ilustrację.

PRZYKŁAD

Od 1 stycznia 2009 r. firma ALFA Sp. z o.o. chciałaby rozliczać VAT za okresy kwartalne. O wyborze tej metody powinna powiadomić urząd skarbowy najpóźniej w terminie do 25 lutego 2009 r. Według przepisów obowiązujących przed nowelizacją ustawy o VAT ALFA Sp. z o.o. musiałaby to uczynić najpóźniej w terminie do 31 grudnia 2008 r.

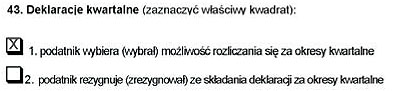

Wyboru metody kwartalnej podatnik dokonuje na druku VAT-R(8), zaznaczając w poz. 43 kwadrat 1:

oraz zaznaczając kwadrat poz. 50 w dziale informacji dotyczących składania deklaracji:

Rezygnacja z metody kwartalnej

Podatnik, który będzie chciał zrezygnować ze stosowania kwartalnego sposobu rozliczania VAT, będzie mógł to uczynić dopiero po upływie 4 kwartałów, w których rozliczał podatek za okresy kwartalne. Od 2009 r. rezygnacja ze stosowania tej metody i powrót do składania deklaracji VAT za okresy miesięczne wymaga pisemnego zawiadomienia naczelnika urzędu skarbowego (na formularzu VAT-R). Zawiadomienie o rezygnacji z metody kwartalnej podatnik powinien złożyć w terminie do dnia złożenia deklaracji podatkowej za pierwszy miesięczny okres rozliczeniowy, jednak nie później niż z dniem upływu terminu złożenia tej deklaracji, np. gdy podatnik zamierza zrezygnować z metody kwartalnej od kwietnia 2009 r., powinien zawiadomić o tym naczelnika urzędu skarbowego na formularzu VAT-R najpóźniej w terminie złożenia deklaracji za kwiecień, ale nie później niż 25 maja 2009 r. (terminy rezygnacji z metody kwartalnej w 2009 r. przedstawia tabela).

Tabela. Terminy rezygnacji z metody kwartalnej w 2009 r.

Kliknij aby zobaczyć ilustrację.

PRZYKŁAD

Firma Beta Sp.j. przez cały 2008 r. kwartalnie rozliczała VAT. W 2009 r. ma zamiar powrócić do miesięcznego rozliczania VAT. Zamierza składać miesięczne deklaracje, poczynając od stycznia 2009 r. Zawiadomienie o rezygnacji z metody kwartalnej i powrocie do rozliczania VAT za okresy miesięczne Beta powinna złożyć najpóźniej do dnia, w którym będzie składała deklarację VAT za styczeń 2009 r., jednak nie później niż do 25 lutego 2009 r. W formularzu VAT-R(8)firma Beta zaznacza poz. 43 kwadrat 2 „podatnik rezygnuje (zrezygnował) ze składania deklaracji za okresy kwartalne” oraz wskazuje IV kwartał 2008 r. jako ostatni okres składania deklaracji kwartalnej. Zaznacza również poz. 49, wybierając w ten sposób możliwość składania deklaracji miesięcznych na formularzach VAT-7, oraz poz. 56 i 76, określając pierwszy miesiąc, od którego będzie składał deklaracje VAT-7.

Utrata prawa do stosowania metody kwartalnej

Podatnik może utracić prawo do kwartalnego rozliczania VAT według zasad przysługujących małemu podatnikowi z powodu przekroczenia limitu obrotów określonych w art. 2 pkt 25 ustawy. Od 1 stycznia 2009 r., pomimo utraty statusu małego podatnika, podatnik może nadal rozliczać VAT kwartalnie. W 2009 r. z formy rozliczeń kwartalnych może bowiem skorzystać każdy podatnik. Różnica polega na tym, że podatnik ma obowiązek kwartalnego rozliczania VAT na zasadach przewidzianych dla podatników niebędących małymi podatnikami (zasady rozliczeń VAT za okresy kwartalne przez podatników niebędących małymi podatnikami zostały opisane na str. 39). Podatnicy niebędący małymi podatnikami, którzy składają kwartalne deklaracje, mają obowiązek wpłaty miesięcznych zaliczek na VAT, począwszy od miesiąca następującego po kwartale, w którym przekroczą limit obrotów powodujący utratę statusu małego podatnika. Mały podatnik, który korzystał z metody kwartalnej, po utracie prawa do stosowania tej metody powinien złożyć zgłoszenie aktualizacyjne VAT-R i wybrać dogodną dla siebie metodę rozliczeń VAT (miesięczną lub kwartalną).

Zalety i wady wynikające z wyboru kwartalnej metody rozliczania VAT przez małych podatników

Zalety:

+

częściowe odroczenie terminu zapłaty zobowiązania podatkowego do urzędu skarbowego.

Wady:

-

metoda ta jest niekorzystna dla tych podatników VAT, u których okresowo, sezonowo bądź systematycznie występuje nadwyżka podatku naliczonego nad należnym, a podatnik występuje o zwrot bezpośredni VAT.

II. Rozliczanie VAT za okresy kwartalne podatników niebędących małymi podatnikami

Od 1 stycznia 2009 r. nowelizacja ustawy o VAT wprowadziła możliwość składania deklaracji kwartalnych przez wszystkich podatników. Dotychczas prawo do stosowania rozliczeń kwartalnych mieli wyłącznie mali podatnicy VAT. Kwartalne rozliczenie podatników niebędących małymi podatnikami VAT różni się jednak od kwartalnego rozliczenia VAT małych podatników.

Deklaracje kwartalne

Podatnicy, którzy nie posiadają statusu małego podatnika, ale mają zamiar rozliczać VAT kwartalnie, mogą składać deklaracje za okresy kwartalne, tj. w terminie do 25. dnia miesiąca po zakończeniu kwartału. W tym terminie są też zobowiązani do zapłaty VAT, który wynika ze złożonej deklaracji. Rozliczeniu temu będzie służył formularz VAT-7D.

Wybór metody kwartalnej

O wyborze metody kwartalnej podatnik powinien pisemnie powiadomić naczelnika urzędu skarbowego. Zawiadomienie na druku VAT-R podatnik powinien złożyć najpóźniej do 25. dnia drugiego miesiąca kwartału, za który będzie po raz pierwszy złożona kwartalna deklaracja podatkowa, czyli np. do 25 lutego 2009 r. w przypadku wyboru metody kwartalnej od I kwartału 2009 r. Podatnicy rozpoczynający wykonywanie czynności opodatkowanych w trakcie roku podatkowego powinni złożyć zawiadomienie na druku VAT-R o wyborze tej metody rozliczania podatku w terminie do 25. dnia miesiąca następującego po miesiącu, w którym rozpoczęli wykonywanie tych czynności, czyli np. rozpoczynając działalność opodatkowaną VAT w lutym 2009 r., powinni dokonać zawiadomienia o wyborze metody kwartalnej do 25 marca 2009 r.

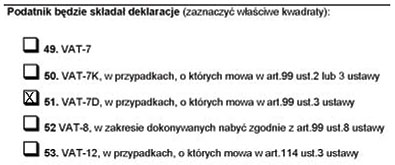

Wyboru metody kwartalnej duży podatnik VAT dokonuje na druku VAT-R(8), zaznaczając w poz. 43 kwadrat 1:

oraz zaznaczając kwadrat poz. 51 w dziale informacji dotyczących składania deklaracji:

Zaliczki na VAT

W odróżnieniu od małych podatników rozliczających się kwartalnie duzi podatnicy VAT rozliczający się kwartalnie mają obowiązek wpłacania zaliczek za pierwszy i drugi miesiąc kwartału.

Zaliczki na VAT za pierwszy i drugi miesiąc kwartału wynoszą 1/3 kwoty należnego VAT wynikającej z deklaracji podatkowej VAT złożonej za poprzedni kwartał (art. 103 ust. 2a ustawy). Zaliczkę miesięczną na VAT podatnicy są zobowiązani wpłacać w terminie do 25. dnia miesiąca następującego po każdym z kolejnych miesięcy, za które jest wpłacana zaliczka.

PRZYKŁAD

Jan Kowalski prowadzi usługi transportowe. Nie posiada statusu małego podatnika, ale od 1 stycznia 2009 r. jest podatnikiem VAT rozliczającym się kwartalnie. Zobowiązanie podatnika z tytułu VAT za I kwartał 2009 r. wyniosło 120 000 zł.

W związku z tym zaliczki za pierwsze dwa miesiące II kwartału 2009 r. podatnik wpłaci w wysokości 1/3 kwoty zobowiązania, która wynika z deklaracji za I kwartał 2009 r., czyli:

120 000 zł x 1/3 = 40 000 zł.

Podatnik rozliczy zobowiązanie z tytułu zaliczek w następujący sposób:

• zaliczkę za kwiecień 2009 r. w kwocie 40 000 zł przekaże na rachunek bankowy urzędu skarbowego w terminie do 25 maja 2009 r.,

• zaliczkę za maj 2009 r. w kwocie 40 000 zł przekaże na rachunek bankowy urzędu skarbowego w terminie do 25 czerwca 2009 r.

Pan Kowalski za czerwiec nie oblicza już zaliczki. Nie ma takiego obowiązku. Natomiast w terminie do 27 lipca 2009 r. (termin przesunięty, ponieważ 25 lipca przypada w sobotę) jest zobowiązany sporządzić deklarację VAT za II kwartał 2009 r. i ustalić zobowiązanie z tego tytułu. Do urzędu skarbowego podatnik wpłaci różnicę pomiędzy zobowiązaniem wynikającym z deklaracji a wpłaconymi zaliczkami. Jeżeli zobowiązanie według deklaracji VAT za II kwartał 2009 r. wyniesie 100 000 zł, to podatnik w terminie do 27 lipca 2009 r. dopłaci na rachunek bankowy urzędu skarbowego kwotę 20 000 zł z tytułu VAT za II kwartał 2009 r. [100 000 zł - (2 x 40 000 zł) = 20 000 zł].

Jeżeli w rozliczeniu za poprzedni kwartał u podatnika wystąpi zerowe zobowiązanie podatkowe lub nadwyżka podatku naliczonego nad należnym, to nie powstaje obowiązek wpłacania zaliczek na podatek za rozliczany kwartał.

Rozliczenie zaliczek za I kwartał po przejściu z metody miesięcznej na kwartalną

Podatnik, który zdecydował się na kwartalne rozliczenie VAT, natomiast wcześniej rozliczał VAT za okresy miesięczne, zaliczki za pierwszy i drugi miesiąc pierwszego kwartału rozlicza na podstawie danych z ostatniego kwartału, w którym rozliczał się miesięcznie (art. 103 ust. 2e ustawy).

Podatnik ten w pierwszym kwartale, za który będzie się rozliczać za okresy kwartalne na podstawie deklaracji VAT-7D, zaliczki za pierwszy i drugi miesiąc rozliczanego kwartału wpłaci w następujący sposób:

• za pierwszy miesiąc tego kwartału - w wysokości należnego zobowiązania podatkowego za pierwszy miesiąc ostatniego kwartału, w którym rozliczał się za okresy miesięczne (np. gdy podatnik wybierze rozliczenie kwartalne od I kwartału 2009 r., pierwszą zaliczkę zapłaci w wysokości podatku należnego za październik 2008 r.),

• za drugi miesiąc tego kwartału - w wysokości należnego zobowiązania podatkowego za drugi miesiąc ostatniego kwartału, w którym rozliczał się za okresy miesięczne (np. gdy podatnik wybierze rozliczenie kwartalne od I kwartału 2009 r., zaliczkę za drugi miesiąc I kwartału zapłaci w wysokości podatku należnego za listopad 2008 r.).

PRZYKŁAD

Jan Kowalski (o którym mowa w przykładzie poprzednim) ustali zaliczki za I kwartał 2009 r. w następujący sposób:

• zaliczkę za styczeń 2009 r. w kwocie zobowiązania podatkowego, która wynika z miesięcznej deklaracji VAT-7 za październik 2008 r.; kwotę tę przekaże na rachunek bankowy urzędu skarbowego w terminie do 25 lutego 2009 r.,

• zaliczkę za luty 2009 r. w kwocie zobowiązania podatkowego, która wynika z miesięcznej deklaracji VAT-7 za listopad 2009 r.; kwotę tę przekaże na rachunek bankowy urzędu skarbowego w terminie do 25 marca 2009 r.

Pan Kowalski za marzec 2009 r. nie ustala już zaliczki. Natomiast do 27 kwietnia 2009 r. (termin przesunięty, ponieważ 25 kwietnia przypada w sobotę) jest zobowiązany sporządzić deklarację VAT za I kwartał 2009 r. i ustalić zobowiązanie z tego tytułu. Do urzędu skarbowego wpłaci różnicę pomiędzy zobowiązaniem wynikającym z deklaracji a wpłaconymi zaliczkami.

Jeżeli w rozliczeniu za ostatni kwartał, w którym podatnik rozliczał się miesięcznie, wystąpi zerowe zobowiązanie podatkowe lub nadwyżka podatku naliczonego nad należnym, to nie powstaje obowiązek wpłacania zaliczek na podatek za rozliczany kwartał.

Zaliczki w faktycznej wysokości

Dla podatnika nie zawsze korzystne jest odprowadzanie zaliczek na podatek na podstawie kwot podatku należnego odprowadzonych za poprzedni kwartał. Korzystniejsze może być odprowadzanie zaliczek na podatek w wysokości faktycznego zobowiązania podatkowego za dany miesiąc.

Przepisy znowelizowanej ustawy o VAT wprowadzają taką możliwość, tzn. umożliwiają podatnikowi wpłacanie zaliczek w wysokości faktycznego rozliczenia. Pozwoli to uniknąć nadpłat w sytuacji znacznych rozbieżności w wysokości zobowiązań podatkowych w poszczególnych kwartałach. Takie uprawnienie wynika z art. 103 ust. 2f ustawy. Podatnik może wpłacać zaliczki na podatek w wysokości faktycznego rozliczenia za miesiąc, za który wpłacana jest zaliczka. Warunkiem jest pisemne zawiadomienie naczelnika urzędu skarbowego. Należy je złożyć najpóźniej z chwilą wpłaty zaliczki za pierwszy miesiąc pierwszego kwartału, od którego zaliczki będą ustalane w wysokości faktycznego rozliczenia, jednak nie później niż z upływem terminu do jej zapłaty.

PRZYKŁAD

Gamma S.A. za I kwartał 2009 r. złożyła deklarację VAT-7D, w której wykazała zobowiązanie podatkowe w kwocie 200 000 zł. W rezultacie zaliczka na VAT za pierwszy miesiąc II kwartału 2009 r., tj. kwiecień 2009 r., wyniosłaby 66 667 zł (1/3 x 200 000 zł). Na podstawie faktycznego rozliczenia VAT za kwiecień 2009 r. miesięczne zobowiązanie z tytułu VAT wyniosło 50 000 zł.

Podatnik może wpłacić zaliczkę na kwartalny VAT za kwiecień 2009 r. (w terminie do 25 maja 2009 r.) w faktycznej wysokości wynikającej z rozliczenia, tj. w kwocie 50 000 zł. Warunkiem wpłaty zaliczki w tej wysokości jest złożenie do urzędu skarbowego pisemnego zawiadomienia o ustaleniu zaliczki na VAT w wysokości faktycznego rozliczenia. Zawiadomienie to firma musi złożyć najpóźniej w terminie, w którym dokona wpłaty zaliczki za kwiecień 2009 r., ale nie później niż do 25 maja 2009 r. (z upływem terminu płatności zaliczki za pierwszy miesiąc pierwszego kwartału, w którym spółka ustali zaliczki na podstawie faktycznego rozliczenia). Gamma S.A. zobowiązana będzie do stosowania tego sposobu ustalania wysokości zaliczek co najmniej przez dwa kwartały. Dopiero po upływie dwóch kwartałów, czyli od rozliczenia VAT za IV kwartał 2009 r., Gamma S.A. będzie miała prawo do ustalania miesięcznych zaliczek na VAT w wysokości 1/3 zobowiązania podatkowego za poprzedni kwartał.

Zawiadomienie o wpłacaniu zaliczek w faktycznej wysokości - wzór

Kliknij aby zobaczyć ilustrację.

Rezygnacja z zaliczek w faktycznej wysokości

Podatnik będzie mógł zrezygnować z obliczania zaliczek w wysokości faktycznego rozliczenia nie wcześniej niż po upływie dwóch kwartałów (art. 103 ust. 2g ustawy). Rezygnacja z tej metody nie wymaga już złożenia zawiadomienia do naczelnika urzędu skarbowego. Za rezygnację z metody obliczania wysokości zaliczek w wysokości faktycznego rozliczenia jest uznawane wpłacenie zaliczki za pierwszy miesiąc kwartału w wysokości 1/3 kwoty należnego zobowiązania podatkowego wynikającej z deklaracji podatkowej złożonej za poprzedni kwartał.

Przykład wniosku o zaliczenie nadpłaty na poczet przyszłych zobowiązań podatkowych

Kliknij aby zobaczyć ilustrację.

Nadpłata zaliczek w VAT

W praktyce rozliczania VAT metodą kwartalną przez tzw. dużych podatników VAT może wystąpić sytuacja, w której suma zaliczek wpłaconych za pierwszy i drugi miesiąc kwartału przekroczy kwotę zobowiązania podatkowego, wynikającą z deklaracji VAT-7D za dany kwartał. W takim przypadku istnieje kilka możliwości rozdysponowania nadpłaty. Może ona zostać z urzędu zaliczona przez pracownika skarbowego na poczet zaległości podatkowych wraz z odsetkami lub na bieżące zobowiązania podatkowe (art. 76 § 1 Ordynacji podatkowej). Podatnik może również zadecydować o zaliczeniu nadpłaty na poczet przyszłych zobowiązań (poz. 60 deklaracji VAT-7D). Wówczas do składanej deklaracji powinien załączyć wniosek w tej sprawie (wzór wniosku - str. 42).

Natomiast w przypadku braku zaległości podatkowych oraz bieżących zobowiązań, jeśli podatnik nie zadeklaruje zaliczenia nadpłaty na poczet przyszłych zobowiązań podatkowych, podlega ona z urzędu zwrotowi na rachunek bankowy podatnika. Nadpłata powstanie z dniem złożenia deklaracji kwartalnej dla podatku od towarów i usług i powinna zostać zwrócona w terminie 30 dni, licząc od tego dnia. Wynika to z art. 73 § 2 pkt 4 i art. 77 § 1 pkt 7 Ordynacji podatkowej.

PRZYKŁAD

ALFA Sp.k. przekazała na rachunek bankowy urzędu skarbowego zaliczki za pierwszy i drugi miesiąc II kwartału 2009 r. w łącznej kwocie 100 000 zł. Zobowiązanie w VAT za II kwartał 2009 r., według złożonej 21 lipca 2009 r. deklaracji VAT-7D, wyniosło 60 000 zł. Nadpłata w kwocie 40 000 zł powinna zostać zwrócona podatnikowi w terminie 30 dni od daty złożenia deklaracji VAT-7D, tj. do 20 sierpnia 2009 r.

Zalety i wady wynikające z wyboru kwartalnej metody rozliczania podatku VAT przez podatników nieposiadających statusu małego podatnika

Zalety:

+

brak potrzeby comiesięcznego sporządzania i składania deklaracji VAT, oszczędność czasu,

+

elastyczność metody; jeżeli wysokość zaliczek na VAT za pierwszy i drugi miesiąc kwartału, wyliczona na podstawie kwoty zobowiązania podatkowego za poprzedni kwartał, będzie przekraczać faktyczną wysokość zobowiązania zaliczkowego za dany miesiąc - podatnik może wpłacać miesięczne zaliczki w wysokości faktycznego rozliczenia (i odwrotnie).

Wady:

-

metoda ta nie da oczekiwanych korzyści podatkowych w przypadku trwałego spadku sprzedaży (np. zmiana koniunktury na rynku). Wynika to z faktu, że zaliczki na podatek zasadniczo są ustalane na bazie kwartału poprzedzającego rozliczany kwartał.

III. Rozliczanie VAT na ogólnych zasadach

Jeżeli podatnik nie zdecyduje się na żadną z wcześniej wymienionych metod rozliczania VAT i nie złoży zawiadomienia do urzędu skarbowego o składaniu deklaracji VAT za okresy kwartalne, z mocy prawa rozlicza podatek na zasadach ogólnych, na podstawie miesięcznej deklaracji VAT. Jest to podstawowa metoda rozliczania VAT, dotychczas najczęściej stosowana. Konsekwencją stosowania tej metody jest obowiązek składania deklaracji w terminie do 25. dnia miesiąca następującego po każdym kolejnym miesiącu oraz opłacanie w tych samych terminach zobowiązania podatkowego, które wynika z rozliczenia.

Najczęściej o przesłankach wyboru miesięcznego ustalania zobowiązania w VAT decyduje:

• systematyczność, regularność rozliczenia (zwłaszcza przy większej ilości dokumentów), która wynika z konieczności dokonania rozliczenia VAT w stosunkowo niewielkim przedziale czasowym,

• zapobieżenie kumulacji zobowiązania podatkowego (w porównaniu z metodą kwartalną).

Przed podjęciem decyzji o stosowaniu danej metody rozliczania VAT należy mieć na uwadze, że u podstaw wyboru metody leżą przede wszystkim priorytety określone przez podatnika. Miesięczne rozliczanie VAT nie musi się okazać gorsze od rozliczenia kwartalnego (i odwrotnie). Podatek ostatecznie i tak trzeba zapłacić, ale poprzez wybór metody (miesięcznej lub kwartalnej) można wpływać na przedłużenie terminu zapłaty VAT (metoda kwartalna) lub uzależnić rozliczenie VAT od otrzymania/dokonania zapłaty za faktury (metoda kasowa).

• art. 2 pkt 25, art. 21, art. 86 ust. 16, art. 99, art. 103 ustawy z 11 marca 2004 r. o podatku od towarów i usług - Dz.U. Nr 54, poz. 535; ost.zm. Dz.U. z 2008 r. Nr 209, poz. 1320

• art. 9 ustawy z 7 listopada 2008 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw - Dz.U. Nr 209, poz. 1320

• art. 73 § 2 pkt 4, art. 76, art. 77 § 1 pkt 7 ustawy z 29 sierpnia 1997 r. - Ordynacja podatkowa - j.t. Dz.U. z 2005 r. Nr 8, poz. 60; ost.zm. Dz.U. z 2008 r. Nr 209, poz. 1320

Aneta Szwęch

konsultant podatkowy

REKLAMA

REKLAMA