Ile trzeba zapłacić za wydanie interpretacji indywidualnej

REKLAMA

REKLAMA

Nadal opłatę za wydanie interpretacji podatnik powinien wpłacić najpóźniej w terminie 7 dni od dnia złożenia wniosku. W przypadku wystąpienia w jednym wniosku o wydanie interpretacji indywidualnej odrębnych stanów faktycznych lub zdarzeń przyszłych opłatę należy wpłacić od każdego przedstawionego we wniosku odrębnego stanu faktycznego lub zdarzenia przyszłego (art. 14f § 1 i 2 Ordynacji podatkowej).

REKLAMA

REKLAMA

Opłata wnoszona jest zatem nie od wniosku, tylko od każdego przedstawionego przez podatnika odrębnego stanu faktycznego lub zdarzenia przyszłego.

Stan faktyczny lub zdarzenie przyszłe

Przepisy Ordynacji podatkowej nie wyjaśniają pojęć „stan faktyczny” czy „zdarzenie przyszłe”. W związku z tym ocena, czy w danej sytuacji mamy do czynienia z jednym stanem faktycznym, czy z wieloma stanami faktycznymi, stanowi istotny problem. W efekcie podatnik może uiścić opłatę w zaniżonej wysokości (zamiast wielokrotności 40 zł), co w konsekwencji może doprowadzić do pozostawienia wniosku bez rozpatrzenia. Praktyka postępowania organów podatkowych wskazuje, że odpowiadają merytorycznie na te pytania, które są opłacone, według kolejności zgłoszenia w druku, a pozostałe nie są rozpatrywane.

REKLAMA

W piśmie z 17 września 2007 r., stanowiącym odpowiedź na interpelację poselską (nr 9238), Ministerstwo Finansów wyjaśniło, że:

Określenie stanów faktycznych lub zdarzeń przyszłych powinno być odnoszone do ilości regulacji, które są przedmiotem wydania interpretacji. Jeżeli wnioskodawca przedstawi do danego zagadnienia (np. czynności sprzedaży) kilka pytań z zakresu np. ustawy o podatku dochodowym od osób fizycznych oraz kilka pytań z zakresu ustawy o podatku od towarów i usług, będzie to traktowane jak dwa stany faktyczne i wniesienia takiej opłaty będzie oczekiwał organ rozpatrujący wniosek (...) W przypadku wystąpienia np. trzech odrębnych stanów faktycznych lub zdarzeń przyszłych z zakresu trzech ustaw podatkowych, niezależnie od liczby przedstawionych pytań, wnioskodawca zobowiązany jest do zapłacenia 225 zł (od 20 września 2008 r. 120 zł - przyp. red).

Wyjaśnienie to może budzić wątpliwość, jak należy traktować akty wykonawcze (rozporządzenia) do ustaw podatkowych. Trzeba jednak uznać, że dla oceny ilości stanów faktycznych i zdarzeń przyszłych nie jest istotne, czy interpretacja będzie się opierać na ustawie (np. o podatku od towarów i usług) i trzech aktach wykonawczych do tej ustawy. W takim przypadku interpretacja będzie dotyczyć tylko jednej regulacji. Opłata powinna więc wynieść 40 zł, a nie 160 zł.

Sposób wniesienia opłaty

Opłatę można uiścić w wybranej formie: możliwa jest wpłata gotówką lub na rachunek właściwego organu. W ORD-IN są do wyboru cztery konta bankowe. Każda izba skarbowa, której dyrektor został upoważniony do wydawania interpretacji indywidualnych w imieniu Ministra Finansów, ma własne konto. Numery kont właściwe dla poszczególnych izb skarbowych są podane na formularzu ORD-IN.

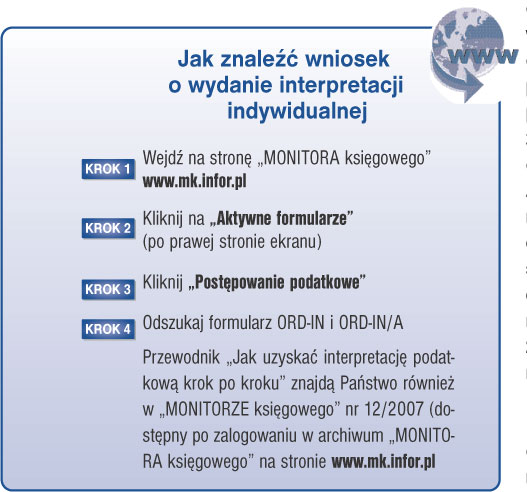

Jest to formularz, na którym należy składać wnioski o wydanie interpretacji w sprawach podatkowych.

Opłatę trzeba uiścić nie później niż w terminie 7 dni od dnia złożenia wniosku. Należy mieć na uwadze, że zgodnie z art. 14g § 2 w razie nieuiszczenia opłaty w tym terminie wniosek będzie pozostawiony bez rozpatrzenia, bez żadnego uprzedniego wzywania wnioskodawcy do uiszczenia opłaty. W takim przypadku organ podatkowy wydaje postanowienie o pozostawieniu sprawy bez rozpatrzenia (art. 14g § 3), na które służy zażalenie.

Zażalenie na postanowienie strona wnosi w terminie 7 dni od daty jego doręczenia. W tym zakresie art. 14g § 3 Ordynacji podatkowej odsyła do rozdziału 14 (postanowienia) i 16 (zażalenia), które należy stosować odpowiednio.

Gdy nie zgadzamy się z wydaną interpretacją

Od 1 lipca 2007 r. interpretacje podatkowe nie są zaskarżane do organów wyższego stopnia w trybie Ordynacji podatkowej (przed 1 lipca 2007 r. dla organów gmin, powiatów i województw były to samorządowe kolegia odwoławcze, a dla naczelników urzędów skarbowych - dyrektorzy izb skarbowych). W każdej wydanej interpretacji indywidualnej zawarte jest pouczenie, że stronie przysługuje prawo wniesienia skargi na interpretację przepisów prawa podatkowego z powodu jej niezgodności z prawem. Skargę podatnik wnosi do Wojewódzkiego Sądu Administracyjnego po uprzednim wezwaniu na piśmie organu, który wydał interpretację, w terminie 14 dni od dnia, w którym skarżący dowiedział się lub mógł się dowiedzieć o jej wydaniu - do usunięcia naruszenia prawa (art. 52 § 3 ustawy z 30 sierpnia 2002 r. - Prawo o postępowaniu przed sądami administracyjnymi - Dz.U. Nr 153, poz. 1270 ze zm.).

Skargę do WSA należy wnieść (w dwóch egzemplarzach - art. 47 ww. ustawy) w terminie 30 dni od dnia doręczenia odpowiedzi organu na wezwanie do usunięcia naruszenia prawa. Jeżeli organ nie udzielił odpowiedzi na wezwanie, skargę należy wnieść w terminie 60 dni od dnia wniesienia tego wezwania (art. 53 § 2 ww. ustawy). Skargę należy złożyć za pośrednictwem organu, którego działanie lub bezczynność są przedmiotem skargi (art. 54 § 1 w. ustawy) na adres izby skarbowej wyznaczonej do wydawania interpretacji indywidualnych.

Po merytorycznym rozpatrzeniu skargi Wojewódzki Sąd Administracyjny może ją oddalić lub uwzględnić. Na każde z tych rozstrzygnięć podatnikowi i organowi przysługuje skarga kasacyjna do Naczelnego Sądu Administracyjnego.

Zmiany, na które czekamy

Ministerstwo Finansów opracowuje projekt nowelizacji ustawy - Ordynacja podatkowa dotyczący wydawania interpretacji podatkowych. Zgodnie z propozycjami MF uregulowana zostanie m.in. kwestia:

• braku wniesienia opłaty oraz

• uiszczenia opłaty w mniejszej wysokości (według projektu podatnik zostanie wezwany do jej wniesienia w terminie 7 dni od doręczenia wezwania; dopiero w przypadku nieuiszczenia opłaty we wskazanym terminie wniosek o wydanie interpretacji zostanie pozostawiony bez rozpatrzenia).

Prace nowelizacyjne obejmują również regulacje dotyczące zwrotu niepotrzebnie uiszczonej opłaty (nadpłaconej). Może się bowiem zdarzyć, że wnioskodawca albo przez pomyłkę, albo przez przeoczenie, albo przez błędne „obliczenie” liczby stanów faktycznych czy zdarzeń przyszłych wniósł opłatę w zawyżonej wartości. Podatnikowi będzie się należał zwrot opłaty również wtedy, gdy organy podatkowe odmawiają rozpatrzenia:

• wniosku o interpretację przepisów „niepodatkowych” lub

• wniosku wniesionego do izby skarbowej zamiast do wójta czy prezydenta miasta.

Sprawa zwrotu opłaty nie została dotąd wprost uregulowana w przepisach, choć w praktyce zwrot jest dokonywany na podstawie przepisów Ordynacji podatkowej o nadpłacie podatku. W projekcie Ministerstwo Finansów optuje za przekazywaniem wnioskodawcy nienależnie uiszczonej opłaty w terminie 7 dni od wydania interpretacji lub innego aktu kończącego postępowanie przed danym organem. Prace nad wprowadzeniem zmian w Ordynacji podatkowej nadal trwają. Planowany termin wejścia w życie zmian to 1 stycznia 2009 r.

• art. 14f § 1 i 2, art. 14g § 2 i 3 ustawy z 29 sierpnia 1997 r. - Ordynacja podatkowa - j.t. Dz.U. z 2005 r. Nr 8, poz. 60; ost.zm. Dz.U. z 2008 r. Nr 141, poz. 888

• art. 47, art. 52 § 3, art. 53 § 2, art. 54 § 1 ustawy z 30 sierpnia 2002 r. - Prawo o postępowaniu przed sądami administracyjnymi - Dz.U. Nr 153, poz. 1270; ost.zm. Dz.U. z 2007 r. Nr 221, poz. 1650

Agnieszka Dziekan-Arasimowicz

konsultant podatkowy

REKLAMA

REKLAMA