Formy opodatkowania działalności gospodarczej

REKLAMA

Na etapie podejmowania działalności gospodarczej oraz przed rozpoczęciem kolejnego roku podatkowego przedsiębiorcy zastanawiają się więc, która z form opodatkowania będzie dla nich najkorzystniejsza. Aby odpowiedzieć na powyższe pytania, należy wziąć pod uwagę wiele różnych czynników, m.in. ograniczenia w wyborze formy opodatkowania, wysokość planowanych przychodów oraz kosztów ich uzyskania, ilość czynności formalno-księgowych związanych z daną formą opodatkowania czy też konsekwencje podatkowe wyboru danej formy. Wybór optymalnej formy opodatkowania jest możliwy dopiero po dogłębnym przeanalizowaniu specyfiki danej firmy, profilu jej działalności, przewidywanych przychodów i kosztów oraz potencjału rozwojowego. Trzeba jednakże pamiętać o tym, że dynamika procesów gospodarczych zawsze niesie ze sobą pewną dozę niepewności. Potwierdzenie tego, czy wybrało się najkorzystniejszą formę opodatkowania, uzyskuje się zwykle dopiero po zakończeniu roku podatkowego.

REKLAMA

REKLAMA

Karta podatkowa

REKLAMA

Karta podatkowa jest zryczałtowaną formą opodatkowania. Jej specyfika polega na tym, że wysokość płaconego podatku nie ma nic wspólnego z faktycznie osiąganym dochodem z działalności. W praktyce przeznaczona jest dla niewielkich firm usługowych prowadzonych w formie indywidualnej albo w formie spółki cywilnej osób fizycznych, które usługi świadczą na rzecz osób fizycznych. Do jej zastosowania konieczne jest spełnienie przez podatnika kilku podstawowych warunków.

Jak wybrać kartę podatkową

Ostatnia nowelizacja ustawy o swobodzie działalności gospodarczej oraz niektórych innych ustaw1 wprowadziła zmiany m.in. w zakresie wyboru formy opodatkowania przez podatników rozpoczynających działalność. Zgodnie ze znowelizowanym brzmieniem art. 29 ust. 1 ustawy z dnia 20 listopada 1998 r. o zryczałtowanym podatku dochodowym - Dz.U. nr 144, poz. 930 z późn. zm.; ost. zm. Dz.U. z 2011 r. nr 106, poz. 662; dalej „u.z.p.d.”) wniosek o zastosowanie opodatkowania w formie karty podatkowej, według ustalonego wzoru, na dany rok podatkowy, podatnik składa właściwemu naczelnikowi urzędu skarbowego, nie później niż do dnia 20 stycznia roku podatkowego. Jeżeli podatnik rozpoczyna działalność, wniosek o zastosowanie opodatkowania w formie karty podatkowej składa właściwemu naczelnikowi urzędu skarbowego przed rozpoczęciem działalności lub może dołączyć do wniosku o wpis do Centralnej Ewidencji i Informacji o Działalności Gospodarczej składanego na podstawie przepisów o swobodzie działalności gospodarczej. Jeżeli do dnia 20 stycznia roku podatkowego podatnik nie zgłosił likwidacji działalności gospodarczej lub nie dokonał wyboru innej formy opodatkowania, uważa się, że prowadzi nadal działalność opodatkowaną w tej formie. W przypadku prowadzenia pozarolniczej działalności gospodarczej w formie spółki cywilnej wniosek o zastosowanie opodatkowania w formie karty podatkowej składa jeden ze wspólników.

Po zmianach zatem podatnicy rozpoczynający prowadzenie działalności gospodarczej wniosek o wyborze karty podatkowej będą mogli złożyć do CEIDG jednocześnie z rejestracją działalności gospodarczej. Podatnicy, którzy wniosku nie złożą w CEIDG, będą mogli taki wniosek złożyć właściwemu naczelnikowi urzędu skarbowego. Dotychczas odrębny wniosek o wyborze formy opodatkowania podatnik rozpoczynający działalność musiał dostarczyć do urzędu skarbowego.

ZAPAMIĘTAJ

Jeżeli w danym roku podatnik był opodatkowany kartą podatkową, to w kolejnym roku może kontynuować opodatkowanie kartą i nie musi składać wniosku PIT-16.

Właściwy miejscowo w sprawie karty podatkowej jest naczelnik urzędu skarbowego według:

• miejsca położenia zorganizowanego zakładu, wskazanego w zgłoszeniu do ewidencji działalności gospodarczej,

• miejsca zamieszkania podatnika lub siedziby spółki, a jeżeli nie można ustalić siedziby spółki - według miejsca zamieszkania jednego ze wspólników, jeżeli podatnik nie dopełnił obowiązku zgłoszenia działalności do ewidencji lub gdy działalność jest wykonywana bez posiadania zorganizowanego zakładu.

Usługi specjalistyczne

Przy prowadzeniu działalności opodatkowanej kartą podatnik nie może korzystać z usług osób niezatrudnionych przez siebie na podstawie umowy o pracę oraz z usług innych przedsiębiorców, chyba że chodzi o usługi specjalistyczne (art. 25 ust. 1 pkt 3 u.z.p.d.). Usługi specjalistyczne to czynności i prace wchodzące w inny niż zgłoszony przez podatnika zakres działalności, niezbędne do wykonania wyrobu lub świadczenia usługi przez tego podatnika (art. 25 ust. 3 u.z.p.d.). Z przepisów nie wynika, aby usługi specjalistyczne faktycznie miały być czynnościami wysoce wyspecjalizowanymi, których wykonanie wymagałoby specjalistycznych wiadomości, umiejętności, wyposażenia. Chodzi tu o usługi specjalistyczne względem prowadzonej działalności przez podatnika, których wykonywania nie zgłoszono, a jednak są niezbędne do prowadzenia własnej działalności. Przykładowo w interpretacji indywidualnej z 28 stycznia 2010 r. (nr IPPB1/415-879/09-2/EC) dyrektor Izby Skarbowej w Warszawie uznał: Czynności wykonywane przez kierowcę i księgową wchodzą w inny niż zgłoszony zakres działalności, tj. nie są usługami fotograficznymi oraz są niezbędne dla całkowitego świadczenia usługi. Są więc usługami specjalistycznymi w stosunku do prowadzonej przez Wnioskodawcę działalności gospodarczej polegającej na świadczeniu usług fotograficznych. Reasumując, mając na uwadze powyższe, stwierdzić należy, iż zatrudnienie przez Wnioskodawcę na umowę cywilnoprawną kierowcy oraz księgowej nie stanowi naruszenia przepisów art. 25 ust. 1 pkt 3 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, gdyż zakres czynności wykonywanych przez te osoby jest odmienny od usług świadczonych przez Wnioskodawcę.

Limit zatrudnienia

Możliwość opodatkowania kartą jest uzależniona od zachowania limitu zatrudnienia. Przekroczenie stanu zatrudnienia powoduje wyłączenie z opodatkowania kartą podatkową. Do stanu zatrudnienia, od którego zależy opodatkowanie kartą podatkową bądź jej wysokość, podatnik powinien oprócz pracowników wliczyć również osoby zatrudnione na podstawie umowy o pracę nakładczą oraz członków rodziny mających inne niż podatnik miejsce pobytu stałego lub czasowego. Do stanu zatrudnienia podatnik nie wlicza:

• członków rodziny pozostających z nim we wspólnym gospodarstwie domowym (przy prowadzeniu działalności przez wspólników nie wlicza się tylko członków rodziny jednego ze wspólników),

• osób zatrudnionych w celu nauki zawodu lub przyuczenia do wykonywania określonej pracy (do stanu zatrudnienia nie należy również wliczać maksymalnie trzech osób zatrudnionych w okresie pierwszych 12 miesięcy po złożeniu przez nie egzaminu po okresie nauki lub przyuczenia do zawodu oraz uczniów szkół średnich i studentów zatrudnionych w okresie wakacji letnich i zimowych),

• pracowników zatrudnionych wyłącznie przy sprzedaży wyrobów, przyjmowaniu zleceń na usługi, utrzymaniu czystości w zakładzie, prowadzeniu kasy i księgowości, kierowców i konwojentów - pod warunkiem że podatnik określi na piśmie zakres czynności tych pracowników,

• nie więcej niż czterech bezrobotnych absolwentów skierowanych na podstawie odrębnych przepisów do odbywania stażu u pracodawcy przez okres nieprzekraczający 12 miesięcy,

• łącznie nie więcej niż trzech zatrudnionych bezrobotnych lub absolwentów zarejestrowanych w urzędzie pracy, przy czym okres zarejestrowania w tym urzędzie musi trwać co najmniej sześć miesięcy w okresie bezpośrednio poprzedzającym to zatrudnienie (art. 25 ust. 6 u.z.p.d.).

Tylko określony rodzaj działalności

Podatnik może opodatkować dochód kartą podatkową tylko wtedy, gdy prowadzi jeden ze ściśle określonych rodzajów działalności. Zamkniętą listę tych działalności określa art. 23 ust. 1 u.z.p.d. Prowadzenie innej działalności niż określona w art. 23 u.z.p.d. oznacza utratę prawa do opodatkowania prowadzonej działalności kartą podatkową. Przykładowo kartą podatkową mogą być opodatkowani podatnicy prowadzący działalność w zakresie usług taksówkowych. W interpretacji indywidualnej z 4 grudnia 2009 r. (nr IBPBI/1/4160-30/09/ZK) dyrektor Izby Skarbowej w Katowicach uznał, że taksówkarz nie traci prawa do karty podatkowej płaconej od usług taksówkowych, jeżeli równocześnie udostępnia nieodpłatnie powierzchnię samochodu pod reklamy. Jak bowiem podkreślał dyrektor w tej interpretacji: Wnioskodawca będzie nieodpłatnie udostępniał na rzecz stowarzyszenia, którego jest członkiem, powierzchnię samochodu pod reklamę. Przy czym nie będzie osiągał z tego tytułu jakichkolwiek przychodów, ponieważ będzie udostępniał powierzchnię samochodu bezpłatnie, wykonując swoje statutowe obowiązki członkowskie. Zatem działalność ta nie będzie tożsama z prowadzeniem innej działalności gospodarczej w rozumieniu ww. ustawy (chodzi o u.z.p.d. - przyp. red.). Gdyby jednak podatnik udostępniał powierzchnię samochodu odpłatnie, to utraciłby prawo do opodatkowania usług taksówkowych kartą podatkową. Podatnik ma natomiast prawo opodatkować kartą podatkową kilka rodzajów prowadzonej działalności, jeżeli tylko są one wymienione w art. 23 u.z.p.d. Przykładowo w interpretacji indywidualnej z 6 września 2010 r. (nr IBPBI/1/415-614/10/WRz) dyrektor Izby Skarbowej w Katowicach uznał, że podatnik ma prawo opodatkować kartą podatkową usługi budowlane i kosmetyczne, ponieważ:

• zamierza prowadzić działalność usługową i wytwórczo-usługową, określoną wyłącznie w części I Tabeli stanowiącej załącznik nr 3 do u.z.p.d., w zakresie wymienionym w załączniku nr 4 do tej ustawy - przy zatrudnieniu nieprzekraczającym pięciu osób,

• planowana działalność gospodarcza mieści się w katalogu działalności kwalifikujących się do rozliczania podatku dochodowego w formie karty podatkowej,

• nie prowadzi innej pozarolniczej działalności gospodarczej,

• usługi wykonywane będą wyłącznie na rzecz osób fizycznych,

• przy prowadzeniu działalności nie zamierza korzystać z usług osób niezatrudnionych przez siebie na podstawie umowy o pracę ani z usług innych przedsiębiorstw i zakładów, chyba że zajdzie konieczność wykonania usług specjalistycznych.

Podatnik, który zamierza skorzystać z karty podatkowej, musi pamiętać, że nie może prowadzić działalności polegającej na wytwarzaniu wyrobów opodatkowanych podatkiem akcyzowym. Opodatkowania w formie karty podatkowej nie wyłącza natomiast prowadzenie działalności gospodarczej w zakresie:

• wytwarzania energii elektrycznej w elektrowniach wodnych i wiatrowych o mocy do 5000 kilowatów oraz wytwarzania biogazu,

• najmu, dzierżawy lub innych umów o podobnym charakterze

- z których przychody są odrębnie opodatkowane na zasadach ogólnych, czyli według skali podatkowej (art. 25 ust. 2 u.z.p.d.).

Jeżeli jednak najem dotyczy składników wykorzystywanych w działalności gospodarczej, to podatnik traci prawo do opodatkowania działalności gospodarczej kartą podatkową.

PRZYKŁAD

Podatnik prowadzi działalność gospodarczą w zakresie zegarmistrzostwa. Działalność ta opodatkowana jest kartą podatkową. Podatnik zamierza lokal wykorzystywany w działalności gospodarczej (środek trwały) podnająć osobie trzeciej w zamian za czynsz. Zawarcie umowy najmu lokalu wykorzystywanego w działalności gospodarczej oznacza utratę prawa do karty podatkowej płaconej z tytułu usług zegarmistrza.

W interpretacji indywidualnej z 28 stycznia 2008 r. (nr ITPB1/415-731/07/HD) dyrektor Izby Skarbowej w Bydgoszczy uznał, że stomatolog wynajmująca dwóm innym lekarzom stomatologom dwa fotele stomatologiczne, stanowiące środki trwałe w prowadzonej przez nią działalności gospodarczej, nie ma prawa do opodatkowania w formie karty podatkowej. Organ podatkowy stwierdził, że: przychody uzyskiwane z wynajmu foteli stomatologicznych traktować należy, zgodnie z art. 14 ust. 2 pkt 11 ww. ustawy o podatku dochodowym od osób fizycznych, jako przychód z działalności gospodarczej, a nie jako najem wykonywany prywatnie, tj. poza tą działalnością. Zatem najem ten nie stanowi odrębnego źródła przychodów, o którym mowa w art. 10 ust. 1 pkt 6 ww. ustawy. Poszczególne rodzaje działalności gospodarczej, której prowadzenie nie wyłącza z opodatkowania w formie karty podatkowej, wymienione zostały w art. 23 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne. Wśród tych działalności brak jest działalności polegającej na wynajmie. W świetle cytowanych wyżej przepisów najem składników majątku nie podlega opodatkowaniu zryczałtowanym podatkiem dochodowym opłacanym w formie karty podatkowej. Dodać należy, że w myśl art. 25 ust. 1 pkt 4 podatnicy prowadzący działalność, o której mowa w art. 23, podlegają opodatkowaniu w formie karty podatkowej, jeżeli nie prowadzą, poza jednym z rodzajów działalności wymienionej w art. 23, innej pozarolniczej działalności gospodarczej. Tym samym osiągane przez Panią, w ramach pozarolniczej działalności gospodarczej, przychody z wynajmu składników majątku związanego z prowadzoną działalnością gospodarczą wyłączają w 2008 r. z możliwości opodatkowania w formie karty podatkowej.

ZAPAMIĘTAJ

Działalność gospodarcza może być opodatkowana kartą, tylko jeżeli jest prowadzona na terytorium Polski.

Małżonek podatnika nie może prowadzić działalności w tym samym zakresie

Małżonek podatnika nie może prowadzić działalności w tym samym zakresie co działalność podatnika (art. 25 ust. 1 pkt 5 u.z.p.d.).

PRZYKŁAD

Henryk N. prowadzi działalność gospodarczą w zakresie usług fryzjerskich. Jego działalność była w 2010 r. opodatkowana kartą podatkową. Jego małżonka 1 stycznia 2011 r. również rozpoczęła prowadzenie działalności gospodarczej w zakresie usług fryzjerskich. Od 1 stycznia 2011 r. małżonkowie nie mogą opodatkować prowadzonych działalności w zakresie usług fryzjerskich kartą podatkową.

Minimum formalności przy karcie podatkowej

Karta podatkowa jest najprostszą z form opodatkowania z uwagi na minimalne obowiązki formalne. Podatnicy, którzy wybiorą tę formę opodatkowania, nie mają obowiązku prowadzenia ksiąg rachunkowych albo podatkowej księgi przychodów i rozchodów (art. 24 ust. 1 u.z.p.d.). Na podatnikach tych ciążą jednak pewne obowiązki. Są oni bowiem zobowiązani:

• wydawać na żądanie klienta rachunki i faktury (art. 24 ust. 1 u.z.p.d.),

• prowadzić ewidencję zatrudnienia, jeżeli zatrudniają pracowników (art. 35 ust. 1 u.z.p.d.),

• rozliczać zaliczki na podatek oraz składki ZUS od przychodów zatrudnionych pracowników,

• płacić podatek w formie karty podatkowej do siódmego dnia następnego miesiąca za miesiąc poprzedni; za grudzień podatek należy wpłacić do 28 grudnia,

• złożyć do 31 stycznia następnego roku podatkowego roczną deklarację na formularzu PIT-16A o wysokości składki na ubezpieczenie zdrowotne zapłaconej i odliczonej od karty w danym roku (art. 31 ust. 4 u.z.p.d.),

• informować o wszelkich zmianach, np. stanu zatrudnienia, które mogą wpłynąć na wysokość karty bądź na utratę prawa do karty (art. 36 ust. 1 u.z.p.d.),

• sporządzić wykaz składników majątku w przypadku likwidacji działalności gospodarczej, w tym także w formie spółki cywilnej, lub wystąpienia z takiej spółki, a także w przypadku przekształcenia przedsiębiorcy będącego osobą fizyczną w jednoosobową spółkę kapitałową

PRZYKŁAD

23 czerwca 2011 r. podatnik zatrudnił dwóch nowych pracowników, co spowodowało zwiększenie miesięcznej stawki karty podatkowej z 167 zł na 462 zł. W takim przypadku podatnik jest zobowiązany do zawiadomienia urzędu skarbowego o zaistniałych zmianach. Za czerwiec podatnik uiści zwiększony podatek. Za 22 dni podatnik obliczy podatek według wzoru: 22 x 167/30. Za osiem dni podatek obliczony zostanie według wzoru: 8 x 462 / 30. Suma tych dwóch działań po zaokrągleniu wynosi 246 zł. Za pozostałe miesiące, przy zwiększonym stanie zatrudnienia, stawka karty podatkowej wynosić będzie 462 zł miesięcznie.

Z wymienionych powyżej obowiązków wynika, że formalności związane z opłacaniem karty podatkowej są ograniczone. Nie można jednak powiedzieć, że ich w ogóle nie ma.

Wysokość karty podatkowej

Wysokość miesięcznych stawek karty podatkowej jest bardzo zróżnicowana. Zależy głównie od wielkości miejscowości, w której usługi są wykonywane, wielkości zatrudnienia oraz rodzaju świadczonych usług (art. 27 ust. 1 u.z.p.d.). Na wysokość karty mają również wpływ inne czynniki wymienione w ustawie o zryczałtowanym podatku dochodowym. Jest to np. wiek podatnika - jeżeli podatnik ukończy 60. rok życia, naczelnik urzędu skarbowego może mu obniżyć stawkę karty o 20% w stosunku do wartości podanej w ustawie. Warto podkreślić, że na wniosek podatnika naczelnik urzędu skarbowego może obniżyć stawkę karty podatkowej, również gdy rozmiar działalności podatnika, przy zatrudnieniu nieprzekraczającym jednego pracownika, wskazuje na to, że określona w ustawie stawka byłaby oczywiście za wysoka (art. 27 ust. 3 u.z.p.d.). Określenie wysokości podatku opłacanego w formie karty podatkowej jest sprawą bardzo indywidualną. To naczelnik urzędu skarbowego ustala w decyzji wysokość karty. Dzięki temu podatnik jest zwolniony z obowiązku obliczenia podatku. Jest to kolejne uproszczenie w porównaniu z opodatkowaniem według innych form opodatkowania, przy których podatnik sam ma obowiązek obliczać podatek. Stawki karty podatkowej na 2011 r. zostały opublikowane w Monitorze Polskim z 2010 r. nr 89, poz. 10342.

Ponadto, jeżeli podatnikowi nie odpowiada wysokość stawki wynikającej z karty podatkowej, ustalonej w wydanej dla niego decyzji, może zrzec się tej formy opodatkowania. Zrzeczenie powinno nastąpić w terminie 14 dni od dnia doręczenia decyzji ustalającej wysokość podatku dochodowego w formie karty podatkowej. Jest to istotne uprawnienie podatnika. Pozwala mu, już po zapoznaniu się z wysokością karty, na rezygnację z tej formy opodatkowania i wybranie innej, korzystniejszej dla niego formy opodatkowania.

Jeżeli naczelnik urzędu skarbowego stwierdzi brak warunków do zastosowania opodatkowania w formie karty podatkowej, wyda decyzję odmowną. W takim przypadku podatnik jest obowiązany płacić:

• ryczałt od przychodów ewidencjonowanych, jeżeli spełnia warunki określone dla tej formy opodatkowania, albo

• podatek dochodowy na ogólnych zasadach.

Do minusów opodatkowania w formie karty podatkowej należy na pewno ograniczony zakres odliczeń. Od karty można bowiem odliczyć wyłącznie składkę na ubezpieczenie zdrowotne (odliczeniu podlega składka stanowiąca 7,75% podstawy jej wymiaru - art. 31 ust. 2 u.z.p.d.). Należy również pamiętać, że karta podatkowa płacona jest niezależnie od wysokości osiąganych dochodów. Jest to korzystne, gdy dochody są wysokie, ale w przypadku braku dochodów konieczność zapłaty podatku jest uciążliwa.

NASZA RADA

Karta podatkowa może się okazać atrakcyjną formą dla tych małych firm, których przychody są stosunkowo wysokie, a ewentualne koszty uzyskania przychodów byłyby niskie. Ważkim argumentem przemawiającym za wyborem karty może być ograniczona ilość obowiązków formalnych w stosunku do innych form opodatkowania. Na pewno karta nie będzie korzystna dla firm ponoszących wysokie wydatki, które przy opodatkowaniu na zasadach ogólnych czy podatkiem liniowym można byłoby zaliczyć do kosztów uzyskania przychodów.

ZGODNIE Z PRAWEM

Art. 23 u.z.p.d.

1. Zryczałtowany podatek dochodowy w formie karty podatkowej mogą płacić podatnicy prowadzący działalność:

1) usługową lub wytwórczo-usługową, określoną w części I tabeli stanowiącej załącznik nr 3 do ustawy, zwanej dalej „tabelą”, w zakresie wymienionym w załączniku nr 4 do ustawy - przy zatrudnieniu nie przekraczającym stanu określonego w tabeli,

2) usługową w zakresie handlu detalicznego żywnością, napojami, wyrobami tytoniowymi oraz kwiatami, z wyjątkiem napojów o zawartości alkoholu powyżej 1,5% - w warunkach określonych w części II tabeli,

3) usługową w zakresie handlu detalicznego artykułami nieżywnościowymi - w warunkach określonych w części III tabeli, z wyjątkiem handlu paliwami silnikowymi, środkami transportu samochodowego, częściami i akcesoriami do pojazdów mechanicznych, ciągnikami rolniczymi i motocyklami oraz z wyjątkiem handlu artykułami nieżywnościowymi objętego koncesjonowaniem,

4) gastronomiczną - jeżeli nie jest prowadzona sprzedaż napojów o zawartości alkoholu powyżej 1,5% - w warunkach określonych w części IV tabeli,

5) w zakresie usług transportowych wykonywanych przy użyciu jednego pojazdu - w warunkach określonych w części V tabeli,

6) w zakresie usług rozrywkowych - w warunkach określonych w części VI tabeli,

7) w zakresie sprzedaży posiłków domowych w mieszkaniach, jeżeli nie jest prowadzona sprzedaż napojów o zawartości alkoholu powyżej 1,5% - w warunkach określonych w części VII tabeli,

8) w wolnych zawodach, polegającą na świadczeniu usług w zakresie ochrony zdrowia ludzkiego - w warunkach określonych w części VIII tabeli,

9) w wolnych zawodach, polegającą na świadczeniu przez lekarzy weterynarii usług weterynaryjnych, w tym również sprzedaż preparatów weterynaryjnych (PKWiU ex 21.10.51.0, ex 21.20.13.0, ex 21.20.21.0 oraz ex 21.20.23.0), w związku ze świadczonymi usługami - w warunkach określonych w części IX tabeli,

10) w zakresie opieki domowej nad dziećmi i osobami chorymi - w warunkach określonych w części X tabeli,

11) w zakresie usług edukacyjnych, polegającą na udzielaniu lekcji na godziny - w warunkach określonych w części XI tabeli.

1a. Zryczałtowany podatek w formie karty podatkowej mogą opłacać także - na zasadach i w warunkach określonych w części XII tabeli - osoby fizyczne, w tym rolnicy równocześnie prowadzący gospodarstwo rolne.

2. (uchylony).

Ryczałt od przychodów ewidencjonowanych

Ryczałt od przychodów ewidencjonowanych jest drugą, obok karty podatkowej, zryczałtowaną formą opodatkowania dochodów z działalności gospodarczej. Opodatkowaniu zryczałtowanym podatkiem podlega przychód, a podatnik nie ma możliwości potrącenia kosztów uzyskania przychodów. Również wybierając tę formę opodatkowania, podatnik musi spełnić określone warunki.

Limit przychodów

W 2011 r. ryczałt mogą stosować podatnicy, których przychody z działalności gospodarczej w 2010 r. nie przekroczyły 591 975 zł (art. 6 ust. 4 u.z.p.d.). Limit ten nie dotyczy, rzecz jasna, podatników rozpoczynających działalność gospodarczą w 2011 r. W ich przypadku opodatkowanie ryczałtem od przychodów ewidencjonowanych stosuje się od dnia uzyskania pierwszego przychodu. Jeżeli działalność jest prowadzona w formie spółki osobowej, pod uwagę należy brać sumę przychodów wszystkich wspólników. W przypadku podatników, którzy byli opodatkowani kartą podatkową w roku poprzedzającym rok podatkowy, limit przychodów, za czas opodatkowania kartą, należy ustalić na podstawie wystawionych faktur lub rachunków (art. 6 ust. 6 u.z.p.d.). Przy prowadzeniu działalności w roku poprzednim w formie spółki oraz w formie indywidualnej, w następnym roku możliwe jest opłacanie ryczałtu z każdej z tych działalności odrębnie. W tym przypadku limit przychodów jest liczony dla każdej z tych działalności odrębnie (art. 6 ust. 5 u.z.p.d.).

PRZYKŁAD

W 2010 r. podatnik prowadził działalność gospodarczą indywidualnie oraz w formie spółki jawnej (dwuosobowej). Z obu tych działalności podatek opłacał na zasadach ogólnych, prowadząc księgę przychodów i rozchodów. Z działalności prowadzonej samodzielnie podatnik w 2010 r. osiągnął przychód wynoszący 200 000 zł. Przychody spółki wynosiły 400 000 zł. Podatnik zdecydował się, że z działalności prowadzonej samodzielnie w 2011 r. będzie opłacał ryczałt od przychodów ewidencjonowanych, natomiast ze spółki podatek dalej będzie opłacany według zasad ogólnych. Jest to rozwiązanie dopuszczalne.

Oświadczenie o wyborze ryczałtu

Chcąc wybrać na dany rok podatkowy ryczałt od przychodów ewidencjonowanych, podatnik powinien złożyć w urzędzie skarbowym do 20 stycznia roku podatkowego oświadczenie o jego wyborze, jeżeli w poprzednim roku korzystał z innej formy opodatkowania. W przypadku prowadzenia działalności w formie spółki oświadczenie składają wszyscy wspólnicy, każdy do urzędu skarbowego właściwego według swojego miejsca zamieszkania (art. 9 ust. 2 u.z.p.d.). Jeżeli podatnik w poprzednim roku był opodatkowany w formie ryczałtu z danej działalności, to aby go stosować także w kolejnym, nie musi już składać oświadczenia. W praktyce może się zdarzyć sytuacja, w której podatnik nie będzie miał obowiązku złożenia oświadczenia o wyborze ryczałtu, mimo tego że będzie korzystał z tej formy opodatkowania w danym roku, a w roku poprzednim nie korzystał z ryczałtu. Taka sytuacja wystąpi, gdy podatnik otrzyma odmowną decyzję naczelnika urzędu skarbowego w kwestii zastosowania przez niego karty podatkowej. W piśmie z 26 maja 2008 r. (nr ITPB1/415-143/08/HD) dyrektor Izby Skarbowej w Bydgoszczy stwierdził: Z przedstawionego we wniosku opisu stanu faktycznego wynika, że przed rozpoczęciem działalności gospodarczej złożył Pan, do właściwego miejscowo naczelnika urzędu skarbowego wniosek o zastosowanie karty podatkowej, tym samym wskazując, że chce Pan rozliczać podatek dochodowy w sposób zryczałtowany. Decyzją naczelnik urzędu skarbowego odmówił Panu prawa zastosowania opodatkowania w formie karty podatkowej. Zgodnie z art. 30 ust. 2 o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, w sytuacji gdy naczelnik urzędu skarbowego wydaje decyzję odmawiającą zastosowania karty podatkowej i jednocześnie spełnione są warunki określone w rozdziale 2 ww. ustawy - istnieje możliwość opłacania ryczałtu od przychodów ewidencjonowanych, pod warunkiem spełnienia pozostałych przesłanek umożliwiających opodatkowanie ryczałtem ewidencjonowanym. Wobec powyższego zajęte przez Pana stanowisko w kwestii braku obowiązku złożenia oświadczenia o wyborze opodatkowania w formie ryczałtu od przychodów ewidencjonowanych jest prawidłowe.

Wybór opodatkowania w formie ryczałtu od przychodów ewidencjonowanych rozciąga się automatycznie na przyszłe lata. W przypadku podatników opodatkowanych ryczałtem w danym roku, jeżeli do 20 stycznia następnego roku nie zgłoszą likwidacji działalności gospodarczej lub nie dokonają wyboru innej formy opodatkowania, urząd skarbowy uzna, że nadal prowadzą działalność opodatkowaną w tej formie. Aby zatem zrezygnować z opodatkowania w formie ryczałtu od przychodów ewidencjonowanych, należy złożyć oświadczenie w tej sprawie. O rezygnacji z ryczałtu od przychodów ewidencjonowanych świadczyć będzie również złożenie oświadczenia o wyborze karty podatkowej (PIT-16) czy złożenie oświadczenia o wyborze podatku liniowego.

Po zmianach, wprowadzonych nowelizacją ustawy o swobodzie działalności gospodarczej oraz niektórych innych ustaw (patrz przypis 1), jeżeli podatnik rozpoczyna prowadzenie pozarolniczej działalności gospodarczej, oświadczenie o wyborze opodatkowania w formie ryczałtu od przychodów ewidencjonowanych może złożyć na podstawie przepisów o swobodzie działalności gospodarczej, a jeżeli podatnik nie złożył oświadczenia na podstawie tych przepisów - pisemne oświadczenie składa naczelnikowi urzędu skarbowego właściwemu według miejsca zamieszkania podatnika, nie później niż w dniu uzyskania pierwszego przychodu. Wspólnicy spółki cywilnej osób fizycznych rozpoczynający prowadzenie działalności gospodarczej oświadczenie o wyborze opodatkowania w formie ryczałtu od przychodów ewidencjonowanych mogą złożyć na podstawie przepisów o swobodzie działalności gospodarczej.

Działalność wyłączona z ryczałtu

Podatku w formie ryczałtu ewidencjonowanego nie mogą opłacać podatnicy osiągający w całości lub w części przychody z tytułu:

• prowadzenia aptek,

• działalności w zakresie udzielania pożyczek pod zastaw (prowadzenie lombardów),

• działalności w zakresie kupna i sprzedaży wartości dewizowych,

• prowadzenia działalności gospodarczej w zakresie wolnych zawodów innych niż lekarze, weterynarze, technicy dentystyczni, felczerzy, położne, pielęgniarki, tłumacze oraz nauczyciele w zakresie udzielania korepetycji,

• świadczenia usług wymienionych w załączniku nr 2 do ustawy; jest to duży katalog, w którym umieszczono m.in. usługi pośrednictwa finansowego, reklamowe, architektoniczne i inżynierskie, detektywistyczne,

• wytwarzania wyrobów opodatkowanych podatkiem akcyzowym, z wyjątkiem wytwarzania energii elektrycznej z odnawialnych źródeł energii (art. 8 ust. 1 u.z.p.d.).

Podatku w formie ryczałtu ewidencjonowanego nie mogą też opłacać podatnicy podejmujący działalność w roku podatkowym po zmianie działalności wykonywanej:

• samodzielnie na działalność prowadzoną w formie spółki z małżonkiem,

• w formie spółki z małżonkiem na działalność prowadzoną samodzielnie przez jednego lub każdego z małżonków,

• samodzielnie przez małżonka na działalność prowadzoną samodzielnie przez drugiego małżonka

- jeżeli małżonek lub małżonkowie tych podatników przed zmianą opłacali z tytułu prowadzenia tej działalności podatek dochodowy na ogólnych zasadach (art. 8 ust. 1 pkt 5 u.z.p.d.).

Wyłączeniu z ryczałtu podlegają również osoby przechodzące na tzw. samozatrudnienie. Są to osoby, które stosunek pracy zamieniają na działalność gospodarczą, w ramach której usługi świadczą na rzecz byłego pracodawcy. Wyłączeniu z ryczałtu podlegają te osoby, które w ramach działalności gospodarczej świadczą usługi, które wchodziły w zakres ich dotychczasowych obowiązków pracowniczych, na rzecz byłego pracodawcy. Opodatkowanie ryczałtem jest bowiem wyłączone w stosunku do podatników, którzy uzyskują przychód: z działalności gospodarczej z tytułu świadczenia usług na rzecz byłego lub obecnego pracodawcy i usługi te są tożsame z czynnościami, które podatnik, lub przynajmniej jeden z jego wspólników, wykonywał na rzecz tegoż pracodawcy w roku podatkowym lub w roku poprzedzającym ten rok w ramach stosunku pracy lub spółdzielczego stosunku pracy (art. 8 ust. 1 pkt 6 u.z.p.d.).

ZAPAMIĘTAJ

Utrata prawa do opodatkowania w formie ryczałtu powoduje, że podatnik jest zobowiązany opłacać podatek na zasadach ogólnych, czyli według skali podatkowej.

Ewidencja przychodów

W celu ustalenia ryczałtu podatnik jest obowiązany prowadzić ewidencję przychodów. Przy osiąganiu przychodów z różnych rodzajów działalności ma ona umożliwić przyporządkowanie odpowiedniej stawki ryczałtu do konkretnego rodzaju działalności. Jeżeli prowadzona ewidencja nie daje możliwości ustalenia przychodów dla każdego rodzaju działalności, całość przychodu opodatkowana jest stawką 8,5%. W sytuacji gdy podatnik opłaca również ryczałt według stawki 17% albo 20%, do całości przychodów ma obowiązek stosowania wyższej stawki (art. 12 ust. 3 u.z.p.d.).

PRZYKŁAD

Podatnik prowadzi działalność w zakresie usług parkingowych (stawka 17%) i usług transportu w zakresie przewozu ładunków taborem samochodowym o ładowności powyżej 2 ton (stawka 5,5%). Prowadzona ewidencja powinna zapewniać wyodrębnienie przychodów z tych dwóch działalności. Jeżeli jest to niemożliwe, od całości przychodów podatnik będzie zobowiązany opłacać ryczałt według stawki 17%.

Prowadzenie ewidencji ma bardzo istotne znaczenie. Jej brak lub prowadzenie niezgodnie z przepisami powoduje opodatkowanie przychodów niewykazanych w ewidencji według stawki pięciokrotnie wyższej, niż przewidują przepisy. Ustalona w taki sposób stawka nie może być jednak wyższa niż 75%.

Inne obowiązki

Podatnicy opodatkowani ryczałtem od przychodów ewidencjonowanych oprócz ewidencji przychodów muszą również:

• posiadać i przechowywać dowody zakupu towarów,

• prowadzić wykaz środków trwałych oraz wartości niematerialnych i prawnych,

• prowadzić ewidencję wyposażenia,

• prowadzić karty przychodów, jeżeli zatrudniają pracowników,

• sporządzać na dzień zaprowadzenia ewidencji przychodów oraz na koniec roku remanent posiadanych towarów handlowych i materiałów,

• sporządzić wykaz składników majątku w przypadku przekształcenia przedsiębiorcy będącego osobą fizyczną w jednoosobową spółkę kapitałową.

Podatnik, który wybrał opodatkowanie ryczałtem od przychodów ewidencjonowanych, może wpłacać go na rachunek urzędu skarbowego miesięcznie lub kwartalnie. W 2011 r. kwartalnie ryczałt mogą opłacać jedynie podatnicy, których otrzymane w 2010 r. przychody z działalności prowadzonej samodzielnie albo w formie spółki nie przekroczyły kwoty 98 662,50 zł. Limit ten jest osobny dla działalności indywidualnej i osobny dla działalności prowadzonej w formie spółki. Miesięczny ryczałt należy płacić do 20. dnia następnego miesiąca, a za grudzień - w terminie złożenia zeznania (czyli do 31 stycznia następnego roku). Kwartalny ryczałt należy opłacać w terminie do 20. dnia miesiąca następnego po upływie kwartału, a za ostatni kwartał roku podatkowego w terminie do 31 stycznia następnego roku (art. 21 ust. 1a u.z.p.d.).

Podatnicy opłacający ryczałt od przychodów ewidencjonowanych mają również obowiązek składania zeznania rocznego. Należy to zrobić na formularzu PIT-28. Zeznanie należy złożyć do 31 stycznia następnego roku (art. 21 ust. 2 pkt 2 u.z.p.d.). Opodatkowaniu ryczałtem podlega przychód (w spółkach przychód wspólników ustala się proporcjonalnie do ich udziału), bez uwzględnienia kosztów uzyskania (art. 12 ust. 2 u.z.p.d.). Jest to dość istotne ograniczenie. Można je zrekompensować niższą stawką opodatkowania w stosunku do zasad ogólnych czy podatku liniowego. Podatnik opłacający ryczałt od przychodów ewidencjonowanych może skorzystać:

• z dużego katalogu odliczeń, zarówno od przychodu, jak i od samego ryczałtu; katalog odliczeń jest praktycznie taki sam jak w przypadku zasad ogólnych;

• z kilku zwolnień od podatku przewidzianych m.in. dla:

- dochodów uzyskanych z tytułu wynajmu pokoi gościnnych, w budynkach mieszkalnych położonych na terenach wiejskich w gospodarstwie rolnym, osobom przebywającym na wypoczynku oraz dochodów uzyskanych z tytułu wyżywienia tych osób, jeżeli liczba wynajmowanych pokoi nie przekracza pięć;

- kwot otrzymanych od agencji rządowych lub agencji wykonawczych, jeżeli agencje te otrzymały środki na ten cel z budżetu państwa;

- oprocentowania otrzymanego w związku ze zwrotem nadpłaconych zobowiązań podatkowych i innych należności budżetowych, a także oprocentowania zwrotu różnicy podatku od towarów i usług,

- wartości świadczeń w naturze i innych nieodpłatnych świadczeń, obliczonych zgodnie z art. 11 ust. 2-2b, otrzymanych od osób zaliczonych do I i II grupy podatkowej w rozumieniu przepisów o podatku od spadków i darowizn;

- dotacji, w rozumieniu przepisów o finansach publicznych, otrzymanych z budżetu państwa lub budżetów jednostek samorządu terytorialnego;

- środków finansowych otrzymanych przez uczestnika projektu jako pomoc udzielona w ramach programu finansowanego z udziałem środków europejskich, o których mowa w ustawie o finansach publicznych (art. 10 u.z.p.d.).

Stawki ryczałtu

Stawki ryczałtu wynoszą:

• 20% - od przychodów uzyskiwanych z wolnych zawodów,

• 17% - między innymi dla usług pośrednictwa w sprzedaży pojazdów mechanicznych (np. samochodów) oraz usług hotelowych, parkingowych czy fotograficznych,

• 8,5% - między innymi do prowizji komisanta czy prowizji uzyskanej przez kolportera prasy,

• 5,5% - między innymi do przychodów z robót budowlanych lub w zakresie przewozów ładunków taborem samochodowym o ładowności powyżej 2 ton,

• 3% - między innymi do przychodów z działalności gastronomicznej, z wyjątkiem przychodów ze sprzedaży napojów o zawartości alkoholu powyżej 1,5% oraz z działalności usługowej w zakresie handlu (art. 12 ust. 1 u.z.p.d.).

W praktyce przyporządkowanie prawidłowej stawki ryczałtu do prowadzonej działalności gospodarczej stwarza spore problemy. Efektem są liczne interpretacje wydawane przez organy podatkowe w tej kwestii:

• 3% stawka ryczałtu obowiązuje dla przychodu z działalności gospodarczej polegającej na sprzedaży detalicznej części i akcesoriów do motocykli - potwierdza to interpretacja indywidualna dyrektora Izby Skarbowej w Poznaniu z 26 maja 2009 r. (nr ILPB1/415-294/09-2/AA);

• 5,5% stawka ryczałtu obowiązuje dla przychodu z działalności gospodarczej polegającej na wytworzeniu okularów korekcyjnych z własnych materiałów - potwierdza to interpretacja indywidualna dyrektora Izby Skarbowej w Warszawie z 6 sierpnia 2010 r. (nr IPPB1/415-538/10-2/JB);

• 5,5% stawka ryczałtu obowiązuje dla przychodu z działalności gospodarczej polegającej na wykonywaniu instalacji elektrycznych - potwierdza to interpretacja indywidualna dyrektora Izby Skarbowej w Warszawie 14 kwietnia 2010 r. (nr IPPB1/ /415-64/10-5/EC);

• 5,5% stawka ryczałtu obowiązuje dla przychodu z działalności gospodarczej polegającej na świadczeniu usług stolarskich - potwierdza to interpretacja indywidualna dyrektora Izby Skarbowej w Poznaniu z 22 sierpnia 2008 r. (nr ILPB1/415-364/08-2/AA);

• 5,5% stawka ryczałtu obowiązuje dla przychodu z działalności gospodarczej polegającej na wykaszaniu skarp oraz poboczy rzek i rowów; usuwaniu (hakowaniu) roślinności z dna, usuwaniu namułu z dna, budowie, remoncie oraz czyszczeniu przepustów; usuwaniu zatorów oraz na innych pracach związanych z budową i utrzymaniem urządzeń melioracyjnych - potwierdza to interpretacja indywidualna dyrektora Izby Skarbowej w Bydgoszczy z 13 listopada 2008 r. (nr ITPB1/415-537/08/DP).

NASZA RADA

Ryczałt od przychodów ewidencjonowanych jest korzystny dla przedsiębiorcy, który przewiduje duże dochody, przy dość niskim wskaźniku kosztów, a stosowana przez niego stawka ryczałtu jest niższa niż 17%. Przy działalności opodatkowanej stawką 17% i wyższą atuty ryczałtu w stosunku do zasad ogólnych czy podatku liniowego znikają.

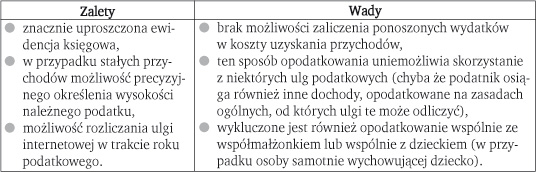

Tabela 1. Zalety i wady ryczałtu

ZGODNIE Z PRAWEM

Art. 7 u.z.p.d.

1. Do podatników rozpoczynających działalność w roku podatkowym, którzy w poprzednim roku podatkowym nie prowadzili działalności, opodatkowanie ryczałtem od przychodów ewidencjonowanych stosuje się od dnia uzyskania pierwszego przychodu. W przypadku nowo utworzonej spółki za rozpoczęcie działalności uważa się datę uzyskania pierwszego przychodu przez tę spółkę.

2. Nie stanowi rozpoczęcia działalności w roku podatkowym:

1) całkowita lub częściowa zmiana branży lub przedmiotu działalności,

2) zmiana umowy spółki lub zmiana wspólnika.

Zasady ogólne a podatek liniowy

Prowadząc firmę, w której szacowany roczny zysk to kilkadziesiąt tysięcy złotych, warto wybrać ogólne zasady opodatkowania. Korzystając z ulg albo możliwości wspólnego rozliczenia, można zaoszczędzić nawet kilka tysięcy złotych.

Skala podatkowa

Zasady ogólne polegają na opodatkowaniu dochodów z działalności gospodarczej według skali podatkowej. Jeżeli podatnik w danym roku opodatkowywał dochody z działalności gospodarczej według skali podatkowej, to nie musi składać oświadczenia do urzędu skarbowego o wyborze tej formy na kolejny rok. Oświadczenie należy złożyć, jeżeli podatnik w danym opodatkowywał dochody z działalności w inny sposób, a od kolejnego roku zamierza przejść na opodatkowanie według skali podatkowej. W takim przypadku podatnik musi złożyć do urzędu skarbowego oświadczenie o rezygnacji z dotychczasowej formy opodatkowania i wyborze opodatkowania według skali podatkowej. Oświadczenie należy złożyć w terminie do 20 stycznia roku podatkowego.

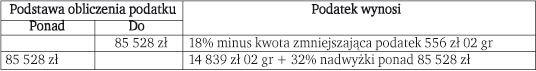

Tabela 2. Skala podatkowa w 2011 r.

Atutem opodatkowania dochodów według skali podatkowej są:

• możliwość potrącania kosztów uzyskania przychodów,

• możliwość skorzystania z pełnego katalogu ulg podatkowych, m.in. z odliczenia od dochodu darowizn czy odliczenia od podatku ulgi rodzinnej,

• możliwość rozliczenia podatku wspólnie z małżonkiem lub jako osoba samotnie wychowująca dziecko.

Minusem jest opodatkowanie wyższych dochodów wysoką stawką podatkową (32%).

Wspólne rozliczenie małżonków

Prawo do wspólnego rozliczenia mają małżonkowie:

• którzy podlegają nieograniczonemu obowiązkowi podatkowemu,

• których łączy wspólność majątkowa (wspólność majątkowa pomiędzy małżonkami musi trwać cały rok podatkowy; nie dotyczy to rzecz jasna tych wyjątków, gdy małżonek ma prawo wspólnego rozliczenia mimo śmierci drugiego małżonka),

• którzy pozostają w związku małżeńskim co do zasady przez cały rok podatkowy,

• którzy złożą stosowny wniosek w zeznaniu podatkowym - małżonkowie mogą złożyć wspólne zeznanie roczne na wniosek jednego z nich. W praktyce oznacza to, że wspólne zeznanie podatkowe obojga małżonków może podpisać tylko jeden z małżonków.

Ze wspólnego opodatkowania może skorzystać również jeden małżonek, który:

• zawarł związek małżeński przed rozpoczęciem roku podatkowego, a jego małżonek zmarł w trakcie roku podatkowego,

• pozostawał w związku małżeńskim przez cały rok podatkowy, a jego małżonek zmarł po upływie roku podatkowego przed złożeniem zeznania podatkowego.

Przy wspólnym opodatkowaniu podatek ustala się w podwójnej wysokości od połowy sumy dochodów obojga małżonków. Przed zsumowaniem dochodów małżonkowie dokonują odliczeń od dochodu określonych w art. 26 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2010 r. nr 51, poz. 307 z późn. zm.; ost. zm. Dz.U. z 2011 r. nr 106, poz. 622; dalej „u.p.d.o.f.”). Ten sposób rozliczenia podatku rocznego ma zastosowanie tylko do dochodów rozliczanych według skali podatkowej. Ze wspólnego opodatkowania mogą skorzystać m.in. małżonkowie w sytuacji, w której jedno z nich nie osiągnęło żadnych dochodów lub ich wysokość nie powoduje powstania obowiązku podatkowego, zgodnie z zasadami opodatkowania według skali podatkowej. Właśnie w takich przypadkach wspólne opodatkowanie przynosi najbardziej wymierne korzyści. Efekt ten podatnicy osiągną również w przypadkach, gdy wspólne opodatkowanie pozwoli na wyłączenie części dochodu z wyższej stawki podatkowej, np. zamiast 32% dochód zostanie opodatkowany stawką 18%.

PRZYKŁAD

Małżonek prowadzi działalność gospodarczą opodatkowaną według skali podatkowej, natomiast małżonka nie osiąga przychodów. Małżonkowie spełniają pozostałe warunki do wspólnego opodatkowania. Małżonek z działalności gospodarczej osiągnął dochód do opodatkowania wynoszący 70 000 zł. Dochód małżonki opodatkowany według skali wynosi 0 zł. Gdyby małżonek sam złożył zeznanie roczne, jego wyliczony podatek wyniósłby 12 044 zł. Przy wspólnym rozliczeniu podatek wyliczony wyniesie 11 488 zł = [(35 000 zł x 18%) - 556,02] x 2.

PRZYKŁAD

Mąż prowadzi działalność gospodarczą opodatkowaną podatkiem liniowym. Jego małżonka nie osiąga żadnych przychodów. Małżonkowie nie skorzystają ze wspólnego rozliczenia. Mąż rozliczy podatek liniowy w zeznaniu PIT-36L. Żona nie będzie składać zeznania rocznego. Załóżmy, że dochód roczny męża po odliczeniu składek na ubezpieczenia społeczne wynosi 177 000. zł. Wyliczony podatek liniowy wynosi 33 630 zł. Od podatku podatnik zamierza odliczyć składkę na ubezpieczenie zdrowotne (zakładana kwota 2403,22 zł). Po wszystkich odliczeniach podatek liniowy wyniesie 31 227 zł po zaokrągleniu. Przy założeniu, że mąż wybrałby opodatkowanie na zasadach ogólnych i małżonkowie mogli złożyć wspólne rozliczenie podatkowe na formularzu PIT-36, podatek wyliczony według skali wyniósłby 31 580 zł. Po odliczeniu składki zdrowotnej męża podatek wyniósłby 29 177 zł po zaokrągleniu. W takim przypadku korzystniej jest wybrać opodatkowanie działalności gospodarczej według skali podatkowej.

Rozliczenie osoby samotnie wychowującej dzieci

Z wnioskiem o opodatkowanie jako osoba samotnie wychowująca dzieci mogą wystąpić osoby samotnie wychowujące:

• dzieci małoletnie,

• dzieci bez względu na wiek, które zgodnie z odrębnymi przepisami otrzymywały zasiłek (dodatek) pielęgnacyjny, rentę socjalną,

• dzieci do ukończenia 25 lat, uczące się w szkołach, i uczelniach w Polsce oraz za granicą, jeżeli w roku podatkowym dzieci te nie uzyskały dochodów opodatkowanych według skali lub o których mowa w art. 30b u.p.d.o.f., w łącznej wysokości przekraczającej kwotę 3089 zł, z wyjątkiem renty rodzinnej.

Podatek w przypadku osób rozliczających się jako samotnie wychowujące dzieci jest określony w podwójnej wysokości od połowy dochodów osoby samotnie wychowującej dzieci. Do dochodów tych nie dolicza się dochodów dzieci pełnoletnich. Efektem tego opodatkowania będzie zmniejszenie obciążenia podatkowego osoby samotnie wychowującej dzieci, w sposób podobny do wspólnego rozliczenia małżonków.

ZAPAMIĘTAJ

Osiąganie przez jednego z małżonków, osobę samotnie wychowującą dzieci lub samo dziecko przychodów z działalności gospodarczej lub działów specjalnych produkcji rolnej opodatkowanych w formie karty podatkowej, ryczałtu od przychodów ewidencjonowanych, podatku liniowego, czy też podatku tonażowego wyłącza prawo do rozliczenia dochodów tych osób wspólnie z małżonkiem lub jako osoba samotnie wychowująca dziecko.

Podatek liniowy

Istotą podatku liniowego jest to, że bez względu na wysokość dochodu osiąganego z działalności gospodarczej podatnik opłaca podatek dochodowy według jednej, stałej stawki 19% (art. 30c ust. 1 u.p.d.o.f.). Aby skorzystać z podatku liniowego, podatnik musi złożyć do urzędu skarbowego pisemne oświadczenie o wyborze tego sposobu opodatkowania. Oświadczenie musi złożyć w terminie do 20 stycznia roku podatkowego. Jeżeli podatnik rozpoczyna prowadzenie pozarolniczej działalności gospodarczej, oświadczenie może złożyć na podstawie przepisów o swobodzie działalności gospodarczej, a jeżeli podatnik nie złożył oświadczenia na podstawie tych przepisów - pisemne oświadczenie składa właściwemu naczelnikowi urzędu skarbowego, nie później niż w dniu uzyskania pierwszego przychodu (taką możliwość wprowadza nowelizacja ustawy o swobodzie działalności gospodarczej oraz niektórych innych ustaw - patrz przypis 1). Wybór tej formy opodatkowania dotyczy kolejnych lat, chyba że podatnik w terminie do 20 stycznia zawiadomi w formie pisemnej naczelnika urzędu skarbowego o rezygnacji z tej formy opodatkowania albo złoży w tym terminie pisemny wniosek o wyborze karty podatkowej lub oświadczenie, że wybiera ryczałt od przychodów ewidencjonowanych (art. 9a ust. 4 u.p.d.o.f.). Jeżeli podatnik zdecyduje się na opodatkowanie jednej formy prowadzenia działalności gospodarczej podatkiem liniowym, to inne formy prowadzenia tej działalności nie mogą już być opodatkowane według skali podatkowej. W takim przypadku wybór podatku liniowego dotyczy wszystkich form jej prowadzenia (art. 9a ust. 5 u.p.d.o.f.).

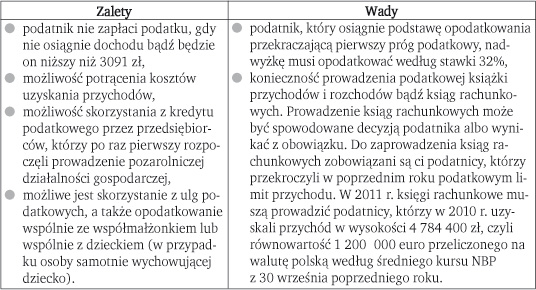

Tabela 3. Zalety i wady opodatkowania działalności według zasad ogólnych

PRZYKŁAD

Przedsiębiorca prowadzi działalność gospodarczą indywidualnie oraz w formie spółki cywilnej. Dochody z obu tych działalności opodatkowane były w 2010 r. na zasadach ogólnych. Na 2011 r. podatnik złożył oświadczenie o opodatkowaniu dochodów z działalności wykonywanej indywidualnie podatkiem liniowym. Podatnik chciał, żeby dochody ze spółki dalej były opodatkowane według skali podatkowej. Takie rozwiązanie nie jest jednak możliwe. Wybór podatku liniowego dotyczy również dochodów osiąganych przez podatnika ze spółki cywilnej.

Przedsiębiorca może jednak równocześnie być opodatkowany z jednej formy prowadzenia działalności podatkiem liniowym, a z innej formy prowadzenia działalności ryczałtem od przychodów ewidencjonowanych.

PRZYKŁAD

Przedsiębiorca prowadzi działalność gospodarczą indywidualnie oraz w formie spółki jawnej. Dochody z obu tych działalności opodatkowane były w 2010 r. na zasadach ogólnych. Na 2011 r. podatnik złożył oświadczenie o opodatkowaniu dochodów z działalności wykonywanej indywidualnie podatkiem liniowym. Dochody spółki opodatkował ryczałtem od przychodów ewidencjonowanych. W tym celu złożył oświadczenie o wyborze ryczałtu dla spółki do urzędu skarbowego. Takie rozwiązanie jest możliwe. Prawidłowość takiego rozwiązania potwierdza m.in. interpretacja indywidualna dyrektora Izby Skarbowej w Poznaniu z 28 lipca 2010 r. (nr ILPB1/415-493/10-4/TW): Zatem wybór sposobu opodatkowania określony w art. 30c ustawy o podatku dochodowym od osób fizycznych dotyczy wyłącznie form prowadzonej działalności, do których mają zastosowanie przepisy ustawy o podatku dochodowym od osób fizycznych. Zastosowanie przepisów tej ustawy oznacza opodatkowanie według skali podatkowej lub wg zasad określonych w art. 30c ww. ustawy. Zatem jeżeli podatnik prowadzi działalność samodzielnie i w formie spółki niemającej osobowości prawnej, to przychód z działalności gospodarczej prowadzonej samodzielnie nie może być opodatkowany według skali podatkowej, a z działalności prowadzonej w formie spółki - wg zasad określonych w art. 30c ww. ustawy, i odwrotnie. Powołany przepis art. 9a ust. 5 ustawy o podatku dochodowym od osób fizycznych nie wyłącza natomiast rozwiązania, w ramach którego prowadzący działalność gospodarczą samodzielnie lub w spółce będzie korzystał z ryczałtu od przychodów ewidencjonowanych, a z działalności prowadzonej w formie innej spółki opłacał podatek wg zasad określonych w art. 30c ww. ustawy, i odwrotnie.

Podatku liniowego w pierwszym roku prowadzenia działalności gospodarczej nie mogą wybrać podatnicy przechodzący na tzw. samozatrudnienie, którzy świadczą usługi dla swoich byłych pracodawców (art. 9a ust. 3 u.p.d.o.f.).

ZAPAMIĘTAJ

Nie można stosować podatku liniowego do opodatkowania dochodów uzyskiwanych z usług świadczonych na rzecz byłego pracodawcy w tym samym roku, w którym podatnik rejestruje działalność gospodarczą. Opodatkowanie w tej formie jest możliwe dopiero od następnego roku.

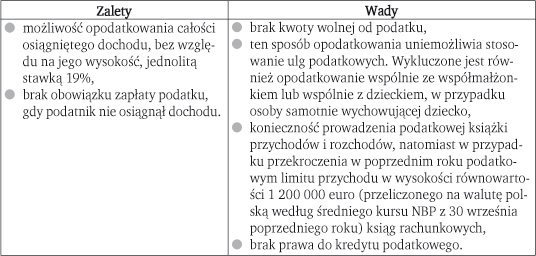

Tabela 4. Zalety i wady podatku liniowego

Kiedy opodatkowanie według skali jest korzystniejsze niż podatek liniowy

Jak wspomniano, osoba prowadząca działalność gospodarczą ma do wyboru cztery formy opodatkowania (kartę podatkową, ryczałt od przychodów ewidencjonowanych, podatek liniowy lub skalę podatkową). Decydując się na wybór jednej z nich, musi wziąć pod uwagę przede wszystkim rodzaj prowadzonej działalności, jej rozmiar i oszacować spodziewane przychody i koszty. Nie każdy może skorzystać z opodatkowania ryczałtowego. Podatnik wybierający pomiędzy opodatkowaniem na zasadach ogólnych (według skali) a podatkiem liniowym powinien zastanowić się, w jakich sytuacjach wybór jednej z tych form będzie dla niego korzystniejszy. Właściwie podjęte decyzje mogą przynieść oszczędności sięgające rzędu kilku tysięcy złotych rocznie. Raz dokonany wybór formy opodatkowania obowiązuje także w następnych latach. Przedsiębiorca może jednak złożyć naczelnikowi właściwego urzędu skarbowego pisemnie oświadczenie o zmianie formy opodatkowania w terminie do 20 stycznia kolejnego roku podatkowego.

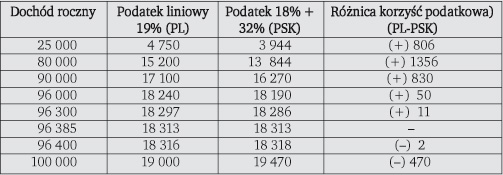

Zmiany w ustawach podatkowych sprawiły, że dla wielu przedsiębiorców atrakcyjność podatku liniowego znacznie się zmniejszyła. Sam przychód z działalności ma drugorzędne znaczenie przy wyborze formy, z której zamierzają skorzystać osoby prowadzące własną firmę. Podatek oblicza się bowiem od dochodu. Przy wysokim stosunku kosztów do przychodu to właśnie dochód (zysk) i jego wielkość zadecyduje, czy stosowanie 19% stawki liniowej będzie rzeczywiście korzystne. Od 1 stycznia 2009 r. w rozliczaniach podatku dochodowego za pomocą skali podatkowej obowiązują dwie stawki - 18% i 32% (art. 27 ust. 1 u.p.d.o.f.). Jednocześnie nastąpiło przesunięcie pierwszego progu podatkowego do kwoty 85 582 zł. - skutkuje to objęciem większej liczby podatników opodatkowaniem według najniższej 18% stawki. Podejmując decyzję o wyborze formy opodatkowania, należy ustalić kwotę, po przekroczeniu której korzystniejsze będzie opodatkowanie za pomocą podatku liniowego. Wbrew pozorom nie będzie to 85 528 zł, przy której zmienia się stawka podatku z 18% do 32%. W praktyce, przy wyliczeniu podatku należnego kwota progu będzie o ponad 10 000 zł wyższa. Wynika to przede wszystkim z faktu, że stawka dla pierwszego progu podatkowego wynosi 18%, a dla podatku liniowego 19% (o jeden punkt procentowy więcej). Biorąc to pod uwagę, okazuje się, że dla osoby rozliczającej się indywidualnie przewaga skali podatkowej nad podatkiem liniowym występuje nawet przy dochodzie wynoszącym 96 300 zł. Kwotą graniczną będzie w tym przypadku dochód w wysokości 96 385 zł, dla którego podatek do zapłaty zrówna się w obu wariantach. Różnica na korzyść podatku według skali będzie coraz większa w miarę zbliżania się kwoty dochodu do progu 85 528 zł. Dla takiej kwoty zyskiem z rezygnacji z podatku liniowego będzie kwota 1411 zł. W miarę jak dochód będzie bliższy kwocie 96 385 zł, różnica ulega zmniejszeniu. Dopiero gdy spodziewany dochód przekroczy 96 385 zł, warto rozważyć wybór opodatkowania w formie podatku liniowego. Natomiast jeśli korzystamy z wielu ulg, kwota dochodu, przy którym zacznie opłacać się wybór stawki liniowej, będzie jeszcze wyższa niż96 385 zł.

Wadą podatku liniowego jest także to, że nie można skorzystać z preferencji przewidzianych dla osób samotnie wychowujących dzieci oraz z innych ulg i zwolnień (np. ulga internetowa). Przy opodatkowaniu dochodu według skali podatkowej podatnik może skorzystać z ulg. Ważny jest również fakt, że w przypadku podatku liniowego opodatkowana jest już pierwsza złotówka dochodu. W tej formie rozliczeń nie ma zastosowania zasada, że podatnik nie zapłaci podatku, jeżeli jego roczny dochód nie przekroczy kwoty wolnej od podatku (obecnie wynosi ona 3091 zł).

Podatnik, który osiąga wysoki dochód, może zmniejszyć kwotę należnego podatku, rozliczając się wspólnie z małżonkiem. Takiej możliwości nie będzie miał podatnik dokonujący rozliczeń metodą liniową. Zastosuje ją natomiast osoba, której dochody opodatkowane są za pomocą skali podatkowej. Wystarczy, że po potrąceniu składek na ubezpieczenia społeczne i innych ulg od dochodu łączny dochód małżonków wyniesie 180 000 zł (150 000 zł + 30 000 zł). W takim przypadku podstawą opodatkowania będzie połowa łącznego dochodu, czyli 90 000 zł. Przy tych założeniach, mimo iż dochód będzie objęty w części drugim progiem podatkowym, oszczędność na podatku dochodowym wyniesie 804 zł (podatek łączny wyniesie 32 540 zł zamiast 33 344 zł). Korzyści fiskalne mogą się okazać jeszcze większe przy innych proporcjach kwot dochodów małżonków.

PRZYKŁAD

Tabela 5. Porównanie wysokości podatku liniowego i według skali

Założenia: Osoba prowadząca działalność gospodarczą rozlicza się indywidualnie i nie korzysta z ulg podatkowych (przykładowe różnice w zł):

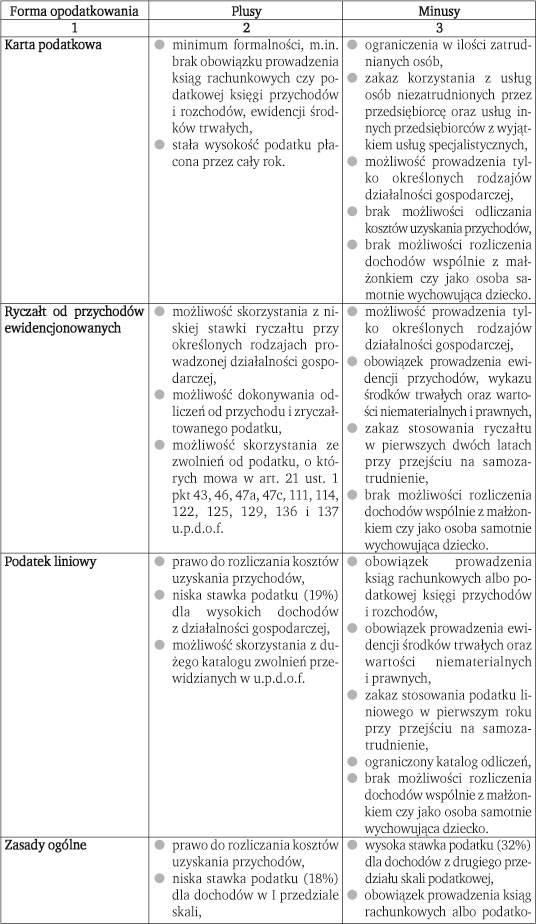

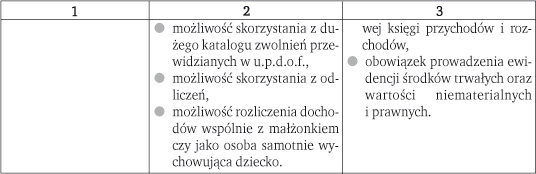

Tabela 6. Plusy i minusy poszczególnych form opodatkowania pozarolniczej działalności gospodarczej

GRZEGORZ ZIÓŁKOWSKI, IZABELA RUTKOWSKA, KRZYSZTOF BERLIŃSKI, ZYGMUNT SKOWROŃSKI, EDWARD ŻURAŃSKI

Opracował PRZEMYSŁAW MAŃKO

REKLAMA

REKLAMA