Które fundusze inwestycyjne dały zarobić w sierpniu 2010r.

REKLAMA

REKLAMA

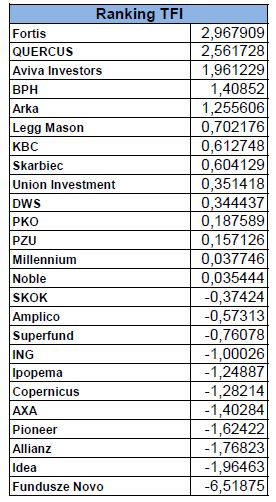

Zupełnie odmiennie niż przed miesiącem wygląda podium aktualnego rankingu TFI. Tym razem czołowe trzy miejsca zajęły: Fortis TFI, Quercus TFI i Aviva Investors. Zwycięstwo Fortisu to przede wszystkim zasługa dobrych wyników funduszu Fortis Akcji, który pomimo spadków na warszawskiej giełdzie wypracował dodatnią stopę zwrotu. O dobrej postawie Quercus TFI zadecydowały czołowe miejsca w swoich grupach funduszy zarządzanych przez tą instytucję.

REKLAMA

REKLAMA

Po lipcowych zwyżkach na rynkach akcji wydawało się, że również sierpień przyniesie wzrosty cen jednostek uczestnictwa funduszy agresywnych. Jednak pod wpływem słabych danych z amerykańskiej gospodarki zaczęły narastać obawy o możliwość wystąpienia drugiego dna kryzysu, co przełożyło się również na notowania na rodzimym rynku. Trudno oczekiwać wysokich stóp zwrotu, w sytuacji gdy indeks szerokiego rynku WIG zniżkował o 0,59%. Stąd też mediana funduszy akcji polskich wyniosła -1,1%. Spośród funduszy należących do tej grupy najwyższe miesięczne stopy zwrotu wypracowały te zarządzane przez Avivę Investors. Podczas nienajlepszej aury dla papierów udziałowych fundusz Aviva Investors Nowoczesnych Technologii zyskał 4,8%. Wydaję się, że zarządzający trafnie ocenili zmienność rynków akcji i tak dobierali skład portfela by wykorzystać na swoją korzyść panujące na nim trendy. Jak trudnym jest to wyzwaniem świadczy wynik zwycięzcy majowego rankingu – Allianz Akcji Plus, który w tym miesiącu znalazł się wraz z Unikoroną Akcji na szarym końcu. Różnica stóp zwrotu między funduszami z tych dwóch przeciwległych biegunów wyniosła aż 8,2 punktu procentowego.

Polecamy także: Rodzaje funduszy

REKLAMA

Nieco lepiej wypadła grupa funduszy akcji polskich małych i średnich spółek, w której połowa funduszy uzyskała dodatnią stopę zwrotu. Również w tej grupie prym wiódł fundusz ze stajni Aviva Investors. Zarządzany przez tą instytucję Fundusz Małych Spółek odnotował stopę zwrotu na poziomie 2,2%, tym samym bijąc wynik indeksu sWig80, który w tym samym czasie wzrósł o blisko 1%. Kolejny miesiąc z rzędu dobre wyniki uzyskał fundusz UniAkcje MiŚ Spółek.

Wakacyjny sierpień okazał się bardzo dobry dla wyników funduszy obligacyjnych. Jest to głównie zasługa gwałtownego spadku rentowności rodzimego długu. W przypadku obligacji 10-letnich spadły one o 45 punktów bazowych w przeciągu miesiąca, tym samym znalazły się one na poziomach najniższych od stycznia 2009 roku. Wydawało się, że nadchodzący okres zacieśniania polityki pieniężnej sprawi, że nie będzie już miejsca na ponadprzeciętne zyski na rynku długu. Jednak narastające obawy o drugie dno światowego kryzysu, a także gorsze od oczekiwań dane o krajowej produkcji w połączeniu z niższymi od prognoz odczytami inflacji przyczyniły się do gwałtownej poprawy sentymentu do krajowych obligacji. Stąd też blisko 2/3 funduszy dłużnych krajowych zyskało powyżej 1%. Najwyższe stopy zwrotu uzyskali zarządzający funduszem Allianz Obligacji (+3,2%) oraz Skarbiec Depozytowy DPW (2,9%). Nadal bardzo dobre wyniki osiąga SKOK Obligacji zarządzany przez Credit Suisse Asset Management Polska. Ten aktywnie zarządzany przez Arkadiusza Bogusza fundusz wciąż trafnie wykorzystuje natrafiające się okazje do wypracowania ponadprzeciętnych wyników.

Najwyższe zyski w sierpniu przyniosły fundusze zaklasyfikowane do grupy „pozostałe”. Miesięczna stopa zwrotu z funduszu Superfund Goldfuture nominowanego w euro wyniosła 9,9%, natomiast wycena jednostki przeliczanej na krajową walutę wzrosła o 9,7%. W tym samym czasie cena złota była wyższa o 5,63% niż przed miesiącem. Wysokie zyski wypracował także DWS Gold (+7,3%), Należy jednak pamiętać, że przed miesiącem fundusze te równie mocno traciły. Wyniki jednostek uczestnictwa opartych na cenie złota są zależne od rynkowych nastrojów. Wyraźna ich poprawa na rynkach finansowych sprawia, że inwestorzy wybierają lokatę środków w ryzykowne aktywa, zapominając o bezpiecznej przystani na czasy kryzysu, za jaką uznawany jest rynek złota. W odwrotnej sytuacji – cena złota szybko pnie się do góry przynosząc sowite stopy zwrotu ich właścicielom.

Przeczytaj: Złoto zyskowniejsze od akcji?

Sierpniowe publikacje danych z największej gospodarki globu - szczególnie te dotyczące rynku nieruchomości i pracy - negatywnie zaskoczyły rynek. Narastające obawy o powrót drugiego dna kryzysu sprawiły, że inwestorzy szybko zapomnieli o lipcowych wzrostach, tym samym odkładając w czasie kolejną próbę wspięcia się na kwietniowe szczyty. W sierpniu indeks amerykańskiej giełdy - S&P 500 spadł o 4,74%, a niemiecki DAX o 3,62%. Na tym tle indeks krajowej giełdy WIG20 wypadł znacznie lepiej - zniżkując o 1,76%. Relatywnie lepsze wyniki rodzimego indeksu wskazują na wciąż solidne podstawy naszej gospodarki.

Negatywny wydźwięk sierpniowych spadków udało się przynajmniej chwilowo zamazać dzięki pierwszej powakacyjnej sesji giełdowej, która zakończyła się znacznymi wzrostami. W ten sposób rynki akcji zareagowały na dobre dane wskaźników wyprzedzających koniunktury, które sugerują poprawę w sektorze przemysłowym w najbliższych miesiącach. Dzięki temu, indeksom akcji udało się przełamać spadkowe linie trendu, przy okazji negując negatywne formacje powstałe na niektórych rynkach. Jeżeli kolejne publikacje danych okażą się równie pozytywne to jest szansa, iż ostatnia poprawa koniunktura może przeobrazić się w „kampanię wrześniową”, która doprowadzi rynki akcji do nowych szczytów hossy.

Może się jednak okazać, iż obecne wzrosty to jedynie chwilowa korekta w ostatnich spadkach, szczególnie jeżeli publikacje wskaźników wyprzedzających koniunktury z obecnego miesiąca rozczarują podobnie jak te z sierpnia. Kolejne złe dane zwiększać będą bowiem prawdopodobieństwo wystąpienia drugiej fali kryzysu. Wówczas, zamiast oczekiwań zdobycia kolejnych szczytów przez WIG20 na koniec III kwartału, powinniśmy zacząć się martwić o utrzymanie poziomów lokalnego dołka z początku lipca.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA