Austriacki przedsiębiorca rozlicza się elektronicznie

REKLAMA

REKLAMA

Austria jest atrakcyjnym miejscem prowadzenia działalności gospodarczej, zwłaszcza dla holdingów oraz inwestorów zajmujących się działalnością badawczo-rozwojową. Według Łukasza Postrzecha, starszego konsultanta w zespole doradztwa podatkowego Accreo Taxand, wśród krajów OECD Austria cieszy się opinią państwa o jednym z najbardziej sprzyjających inwestorowi klimacie.

REKLAMA

REKLAMA

Rodzaje działalności

Austriackie prawo spółek oferuje wiele różnych form prowadzenia działalności, dostosowanych do indywidualnych potrzeb przedsiębiorstwa.

Spółka z ograniczoną odpowiedzialnością (Gesellschaft mit beschraenkter Haftung, GmbH) należy do najczęściej spotykanych form, w jakiej prowadzi się działalność. Spółka ta zaczyna swoje istnienie z datą wpisu do rejestru działalności gospodarczej. W tej formie możliwe jest prowadzenie wszelkiego rodzaju działalności, z wyjątkiem ubezpieczeniowej, bankowości hipotecznej, funduszy inwestycyjnych i aktywności politycznej.

REKLAMA

- Minimalny kapitał udziałowy wynosi 35 tys. euro, z czego przynajmniej połowa musi zostać wpłacona w formie pieniężnej - tłumaczy Łukasz Postrzech.

Koszty założenia spółki obejmują podatek od wniesienia kapitału w wysokości 1 proc., opłatę rejestracyjną, wynagrodzenie notariusza i opłaty za publikację informacji o spółce. Całkowity koszt utworzenia spółki wynosi w praktyce 10-15 proc. kapitału udziałowego. Rejestracja spółki trwa około dwóch tygodni. Inną formę prowadzenia działalności stanowi spółka akcyjna.

- Minimalny kapitał spółki akcyjnej (Aktiengesellschaft, AG) wynosi 70 tys. euro, zaś każda akcja musi mieć nominalną wartość w wysokości 1 euro lub wielokrotności tej kwoty - zwraca uwagę Łukasz Postrzech.

Zagraniczne spółki z ograniczoną odpowiedzialnością i spółki akcyjne mogą tworzyć w Austrii oddziały. W takim wypadku zagraniczna spółka zostanie wpisana do lokalnego rejestru w miejscu, gdzie jej oddział ma siedzibę. Oddział nie ma osobowości prawnej ani własnego kapitału zakładowego, zaś kapitał postawiony do jego dyspozycji podlega opodatkowaniu podatkiem kapitałowym. Z kolei spółka europejska (Societas Europaea, SE) tworzona jest poprzez przekształcenie już istniejącej spółki lub spółek, nie jest to więc forma przydatna do rozpoczynania działalności. Spółka jawna (Offene Gesellschaft, OG) może podejmować każdy rodzaj działalności. Wspólnicy są odpowiedzialni solidarnie za zobowiązania spółki całym swoim majątkiem.

Przynajmniej jeden partner spółki komandytowej (Kommanditgesellschaft, KG) ponosi nieograniczoną odpowiedzialność za jej zobowiązania (komplementariusz), a przynajmniej jeden partner tej spółki odpowiada tylko do wysokości określonej we wpisie do rejestru (komandydariusz). Funkcję komplementariusza pełni często spółka z ograniczoną odpowiedzialnością. Tak ukształtowana forma, GmbH & Co KG, jest wybierana przez inwestorów z powodów podatkowych i organizacyjnych.

Spółka cicha (Stille Gesellschaft, stGes) nie jest odrębnym bytem prawnym i nie jest ujawniana publicznie. Jedynie właściciel spółki reprezentuje i zarządza nią, zaś cichy partner w zamian za wniesienie wkładu kapitałowego ma prawo do uczestniczenia w zyskach spółki (jego odpowiedzialność za straty spółki może być wyłączona).

JAK PRZESYŁAĆ DEKLARACJE

Deklaracje podatkowe (miesięczne i roczne) przesyłane są w Austrii w formie elektronicznej.

Stawki dla spółek

Dochody osób prawnych są opodatkowane stawką podstawową w wysokości 25 proc. Spółki ponoszące straty muszą płacić co kwartał minimalny podatek w wysokości 437,5 euro (dotyczy GmbH), 875 euro (AG) lub 6 tys. euro (SE). Przez pierwsze cztery kwartały działalności minimalny podatek dla spółek GmbH i AG obniżony jest do 273 euro. Minimalny podatek zaliczany jest na poczet przyszłych dochodów do opodatkowania.

- Straty z lat ubiegłych mogą być rozliczane z przychodami lat następnych bez ograniczeń - przypomina Łukasz Postrzech.

Szczególne przepisy regulują funkcjonowanie grup podatkowych, w skład których mogą wchodzić zarówno spółki-rezydenci, jak i struktury joint venture oraz spółki z terytorium Unii Europejskiej oraz Europejskiego Obszaru Gospodarczego posiadające oddziały w Austrii.

Jak tłumaczy Monika Ławnicka, konsultant w zespole doradztwa podatkowego Accreo Taxand, w celu skorzystania z takiej formy opodatkowania spółka-matka musi posiadać ponad 50 proc. udziałów w każdej ze spółek-córek. Wymagane jest również złożenie wniosku o utworzenie grupy, sygnowanego przez wszystkich jej członków i wiążącego prawnie na okres przynajmniej trzech lat. W ramach grupy, zyski uczestników mogą być rozliczane ze stratami pozostałych członków grupy.

Dywidendy wypłacane przez austriackie spółki udziałowcom- -rezydentom (będącym osobami prawnymi) są zwolnione z opodatkowania. Dywidendy oraz dochody austriackich spółek z tytułu udziału w zagranicznych spółkach są zwolnione z CIT, jeśli udział austriackiej spółki w spółce zagranicznej wynosi minimum 10 proc. nieprzerwanie przez okres jednego roku. W stosunku do dywidend otrzymywanych przez zagranicznych udziałowców, podatek u źródła wynosi 25 proc.

- Stawkę tę stosuje się z uwzględnieniem umów o unikaniu podwójnego opodatkowania i regulacji dyrektywy dotyczącej opodatkowania dochodów spółek-matek i spółek-córek - dodaje nasza rozmówczyni.

WAŻNA LICZBA

25 proc. wynosi podstawowa stawka CIT w Austrii

Opodatkowanie dochodów

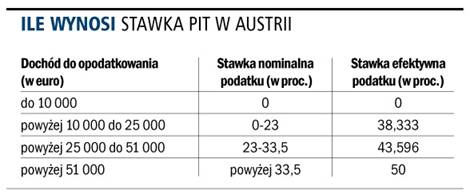

Osoby fizyczne będące rezydentami austriackimi płacą PIT od całości swoich dochodów, zaś nierezydenci - tylko od dochodów z określonych źródeł w Austrii. Dochody osób fizycznych opodatkowane są według progresywnej skali podatkowej.

- Dochody udziałowców (osób fizycznych) osiągane z tytułu dywidendy opodatkowane są 25-proc. podatkiem u źródła, jednak podatnik może wybrać opodatkowanie oparte na połowie stawki PIT, którą przeciętnie opodatkowane są jego dochody. Maksymalna stawka podatku u źródła od dywidend wynosi 43,57 proc. - wskazuje Monika Ławnicka.

W związku z wejściem w życie dyrektywy dotyczącej opodatkowania dochodów osób fizycznych z oszczędności, Austria nie przyłączyła się do systemu wymiany informacji o tych dochodach, natomiast zobowiązała się do pobierania podatku u źródła w wysokości 15 proc. w latach 2005-2007, 20 proc. w latach 2008-2010 i 35 proc. od roku 2011 do zakończenia okresu przejściowego.

Rozliczenia VAT

Zasady opodatkowania VAT są w Austrii analogiczne do zasad obowiązujących w całej Unii. Podstawowa stawka VAT wynosi 20 proc. Obniżona 10-proc. stawka stosowana jest m.in. w odniesieniu do dostaw produktów żywnościowych, maszyn rolniczych, dóbr kapitałowych, książek, antyków, mieszkań, usług prywatnych kin, teatrów i muzeów oraz usług przewozu osób.

Jeżeli przedsiębiorstwo kontroluje finansowo, gospodarczo i organizacyjnie inne przedsiębiorstwo, możliwa jest konsolidacja podatkowa tych przedsiębiorstw dla celów VAT. W takim wypadku dla celów VAT rejestrowane jest tylko przedsiębiorstwo dominujące. Konsolidacja taka możliwa jest jednak tylko pomiędzy przedsiębiorstwami austriackimi.

- Dostawy towarów i świadczenie usług pomiędzy spółką kontrolującą a spółką kontrolowaną nie są opodatkowane - podkreśla Monika Ławnicka.

PRZYDATNE ADRESY

• www.bmwa.gv.at

• www.advantageaustria.org

• www.bmf.gv.at

• www.aba.gv.at

EWA MATYSZEWSKA

ewa.matyszewska@infor.pl

REKLAMA

REKLAMA