A może giełda?

REKLAMA

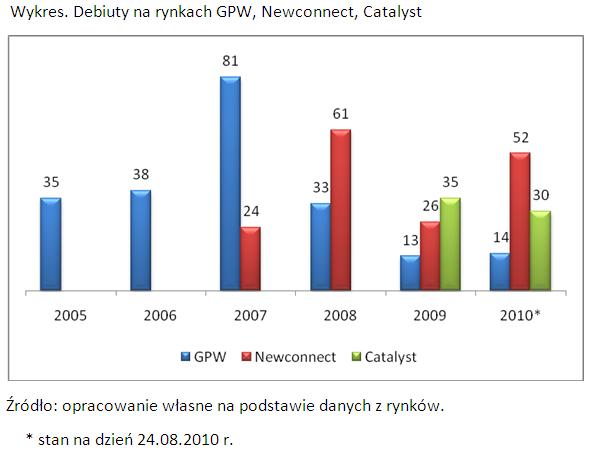

Warszawska Giełda Papierów Wartościowych stwarza coraz większe szanse dla przedsiębiorstw chcących zaistnieć na parkiecie. Obecnie na GPW funkcjonują trzy podstawowe rynki: regulowany rynek główny, rynek alternatywny Newconnect oraz rynek instrumentów dłużnych Catalyst. Rosnąca liczba udanych emisji, a także coraz liczniejsze debiuty giełdowe na wszystkich wymienionych rynkach, są dowodem na zwiększającą się popularność i atrakcyjność pozyskiwania środków na rozwój z wykorzystaniem rynku giełdowego. Pomimo tego, że rynki Newconnect oraz Catalyst są stosunkowo młodymi rynkami, to i tak cieszą się sporym zainteresowaniem wśród emitentów.

REKLAMA

REKLAMA

Zaistnienie spółki na giełdzie stwarza szanse pozyskania relatywnie taniego kapitału, rośnie jej prestiż, a wraz z tym wiarygodność i rozpoznawalność marki. Z coraz większej ilości debiutów, można wywnioskować, że polskie przedsiębiorstwa są w stanie ponieść stosunkowo wysokie koszty oraz obowiązki związane z upublicznieniem w celu odniesienia późniejszych korzyści z tytułu posiadania statusu spółki giełdowej. Między innymi te czynniki powinny zdopingować przedsiębiorców do przemyśleń nad decyzją wejścia na giełdę. Niemniej każda taka decyzja powinna być szczegółowo przeanalizowana, zarówno ze stron korzyści jakie można osiągnąć, jak i zagrożeń, które mogą z tego powodu wystąpić.

Korzyści z wprowadzenia spółki na giełdę

REKLAMA

1. Atrakcyjne warunki pozyskania kapitału na rozwój

Założeniem każdego przedsiębiorstwa funkcjonującego w warunkach silnej konkurencji rynkowej, jest szybki rozwoju oraz skuteczne ekspansja na rynek w celu uzyskania jak najlepszej pozycji rynkowej. Zrealizowanie wspomnianych założeń stwarza na ogół konieczność poniesienia nakładów inwestycyjnych, co wiąże się z potrzebą pozyskania zewnętrznych źródeł finansowania. W takiej sytuacji, to właśnie giełda jest korzystnym rozwiązaniem. Poprzez publiczną emisję papierów wartościowych, spółka posiada możliwość pozyskania kapitału zewnętrznego, a dodatkowo giełda stwarza korzystne warunki transakcji poprzez m.in. łatwy dostęp do inwestorów, wyższą cenę emisji niż np. w przypadku niepublicznej emisji. Sprawne i umiejętne wykorzystanie giełdy daje możliwość zapewnienia spółce środków na rozwój, a co za tym idzie poprawę pozycji na rynku, która umożliwia osiągnięcie trwałej przewagi konkurencyjnej.

2. Większa wiarygodność i prestiż

Spółki chcące zadebiutować na parkiecie, zmuszone są do spełnienia szeregu wymogów stawianych przez giełdę. Dostosowanie się do tych warunków zdecydowanie polepsza wizerunek przedsiębiorstwa w oczach kontrahentów. Dzięki wejściu firmy na giełdę, zmniejsza się jej ryzyko handlowe czy też kredytowe, a w praktyce skutkuje to wzrostem zaufania do takiego przedsiębiorstwa. W konsekwencji, współpraca ze spółkami giełdowymi odbywa się na korzystniejszych warunkach i sprzyja lepszemu traktowaniu np. przez instytucje finansowe czy też inne przedsiębiorstwa. W przypadku zawierania transakcji z instytucjami finansowymi spółka giełdowa może się spodziewać uzyskania lepszych warunków dostępu do produktów finansowych (np. niższe prowizje lub oprocentowanie), a niekiedy same banki, w nadziei na pozyskanie atrakcyjnego partnera, występują do emitentów giełdowych z ofertą kredytową.

3. Obiektywna wycena majątku przedsiębiorstwa

Każdy akcjonariusz jest zainteresowany wyceną pakietu akcji, których jest posiadaczem. Niemniej wycena majątku jest bardzo istotnym czynnikiem w sytuacji, kiedy spółka poszukuje inwestora strategicznego. Patrząc na wycenę z praktycznego punktu widzenia, jej brak uniemożliwia zastosowania w przedsiębiorstwie nowoczesnych metod zarządzania, których jednym z podstawowych założeń efektywności jest powiększanie wartości spółki. Wraz z notowaniem spółki na giełdzie, problemy te znikają, ponieważ w dniu, w którym odbywa się sesja giełdowa, podawana jest do wiadomości dokładna wycena, która uwzględnia nie tylko bieżącą sytuację przedsiębiorstwa, ale również przekazuje informacje związane z przyszłym rozwojem spółki.

4. Promocja spółki oraz jej produktów

Wraz z debiutem się przedsiębiorstwa na giełdzie, wzrasta także jego rozpoznawalność na rynku. Znalezienie się w tym specyficznym gronie wiąże się z darmowym pakietem promocyjnym, który obejmuje regularne pojawianie się nazwy spółki w różnego rodzaju mediach, a także wszelkich informacji o jej działalności oraz jej produktach. Codzienne informacje w prasie wraz z aktualnym kursem akcji spółki, pojawiają się nie tylko w mediach lokalnych, ale również za pośrednictwem mediów elektronicznych (Internet, TV) osiągają one zasięg międzynarodowy. Także sam przedsiębiorca poprzez dobrze zredagowany raport bieżący spółki jest w stanie wpływać na ilość oraz jakość udostępnianych informacji. Jeżeli firma chciałaby uzyskać zbliżony efekt poprzez intensywne działania promocyjne, musiałaby się liczyć ze stosunkowo wysokimi kosztami, które niejednokrotnie przewyższają koszty wejścia spółki na GPW.

5. Zwiększenie atrakcyjności akcji

Wraz z wprowadzeniem akcji na parkiet, emitent posiada większe prawdopodobieństwo zawarcia transakcji. W przypadku rynku pozagiełdowego, poszukiwanie drugiej strony transakcji zdecydowanie wpływa na wydłużenie czasu jej zawarcia, co rodzi ze sobą powstanie takich niedogodności jak np. przymus tymczasowego finansowania z obcych źródeł. W takich sytuacjach inwestor oczekuje większego dyskonta, a to z kolei wiąże się z niższą ceną, którą jest w stanie zaoferować. W sytuacji, kiedy porówna się dwie spółki z tej samej branży o odpowiadających sobie parametrach finansowo-ekonomicznych, z tą różnicą, że akcje jednej spółki są notowane na giełdzie, natomiast drugiej nie, okazuje się, że wycena tej pierwszej spółki jest o co najmniej 10-15% lepsza.

6. Czynnik motywujący pracowników i menadżerów

Będąc posiadaczem płynnego, notowanego na giełdzie instrumentu finansowego, przedsiębiorstwo stwarza nowe formy wynagrodzeń dla swoich pracowników, w tym także kadry zarządzającej. Tworząc odpowiednio skonstruowane programy motywacyjne, które są dostosowane zarówno pod pracowników, jak i osiągane przez nich wyniki, istnieje możliwość oferowania im pakietów akcji spółki jako gratyfikacji. Taka polityka przedsiębiorstwa pozwoliłaby na realizowanie długofalowych programów lojalnościowych, które dodatkowo pozwalałyby na zatrzymanie w firmie najwartościowszych pracowników, co zapewniłoby osiągnięcie zaplanowanych rezultatów.

Niestety wejście przedsiębiorstwa na giełdę wiąże się również z negatywnymi aspektami oraz koniecznymi kosztami do poniesienia. Dlatego spółka musi sumiennie ocenić wszystkie za i przeciw, zanim się zdecyduje na debiut. Z jakimi obawami może się wiązać zaistnienie na parkiecie?

Negatywne czynniki wejścia na giełdę

1. Koszty

Struktura i wysokość kosztów jakie musi ponieść potencjalny emitent stanowią największe obawy przed wejściem na giełdę. Jest to jeden z głównych czynników, który odstrasza przedsiębiorców przed podjęciem decyzji o debiucie. Niemniej, należy przeprowadzić szczegółową ekonomiczną kalkulację i rozpatrzeć bilans pomiędzy potencjalnymi zyskami, jakie można z tego tytułu osiągnąć a koniecznymi do poniesienia nakładami.

Koszty jakie należy ponieść w związku z działalnością na rynku giełdowym dzielą się na trzy podstawowe grupy:

- koszty opłat administracyjnych i sądowych, dotyczących procedur dopuszczeniowych;

- środki przeznaczone na promocję oferty;

- wynagrodzenia doradców.

Chcąc określić łączną względną wysokość nakładów przygotowania oraz przeprowadzenia emisji średniej wielkości, można powiedzieć, że znajduje się ona w przedziale 5-7% jej wartości oraz zależy od wielkości pozyskanych środków. Należy jednak pamiętać, że największe koszty występują podczas pierwszego pozyskania kapitału na rynku publicznym, a każda następna emisja jest znacznie tańsza.

2. Obowiązek upublicznienia informacji

Decydując się na wejście na rynek giełdowy, każdy emitent publicznych papierów wartościowych jest zobowiązany do ujawnienia niezbędnych informacji. Stanowi to kolejną barierę dla potencjalnych emitentów, gdyż obawiają się oni, że cała konkurencja posiada wgląd do istotnych dla spółki informacji, w szczególności tych finansowych.

3. Ryzyko utraty kontroli nad spółką

W rozumieniu potencjalnych emitentów, wypuszczenie akcji spółki do obrotu, występowanie swobodnej i nieograniczonej opcji zawierania transakcji oraz większe zainteresowanie firmą, prowadzi do pojawienia się w spółce inwestorów, którzy są uznawani za niepożądanych i mających w zamiarze uzyskanie pozycji dominującej. Oczywiście jest to w pewnym sensie prawda, aczkolwiek istnieje bardzo wiele sposobów, dzięki którym spółka jest w stanie zapobiegać takim sytuacjom i może zapobiec wrogim przejęciom (np. poprzez odpowiednie ukształtowanie transzy lub określenie dodatkowych warunków objęcia akcji).

4. Rozmiary spółki

Bardzo często można się spotkać z błędnym przekonaniem, iż giełda jest miejscem, gdzie mogą zaistnieć tylko duże spółki. Nic bardziej mylnego! Rynek giełdowy jest skierowany przede wszystkim do małych i średnich przedsiębiorstw, w szczególności segment Catalyst, z myślą o tym, aby miały one szanse na jak najszybszy rozwój.

W sytuacji kiedy korzyści będą znacznie większe niż obawy i potencjalny emitent zdecyduje się na swój debiut na rynku giełdowym, powstaje pytanie co dalej?

Mianowicie, od chwili zaistnienia na parkiecie zaczynają się codzienne działania w celu utrzymania pozytywnego wizerunku giełdowego spółki, a to na ile praca ta jest efektywna i skuteczna łatwo można ocenić po wynikach notowań giełdowych spółki i tym, czy dojdzie do kolejnej emisji. Na jakie czynniki powinien zwracać uwagę emitent, aby jego spółka była dobrze postrzegana przez inwestorów?

Objawem dużej wiarygodności spółki wśród inwestorów jest spełnianie przez emitenta obowiązków informacyjnych. Wypełnianie tego obowiązku stwarza bardzo dobrą szansę do kreowania właściwego, pożądanego przez potencjalnych inwestorów wizerunku emitenta. Spółka jest tym bardziej wiarygodna, im przekazywane przez nią informacje są bardziej rzetelne, aktualne i bogate w treść oraz pozwalają inwestorowi określić wpływ tych informacji na sytuację spółki. Oczywiste jest, że na rynek dostają się również informacje, które stawiają spółkę w negatywnym świetle. W takiej sytuacji spółka powinna opatrzyć taką informację odpowiednim komentarzem, z którego jasno wynika, że zostały podjęte przez spółkę odpowiednie środki zaradcze lub działania naprawcze w celu zlikwidowania problemu.

Nie mniej ważne dla spółki jest utrzymywanie dobrych relacji z inwestorami, co jest podstawowym przejawem odpowiednio wykonywanych obowiązków informacyjnych. Innymi czynnikami do jakich przykładają wagę inwestorzy są m.in. łatwa dostępność informacyjna spółki, objawiająca się stałym kontaktem firmy z inwestorami i analitykami. Istotnym czynnikiem oddziałującym pozytywnie na wizerunek spółki oraz kształtowanie się relacji inwestorskich jest również przejrzysta oraz obszerna w informacje strona internetowa, a w szczególności zakładka poświęcona rynkowi kapitałowemu. Istnieje bardzo wiele elementów, poprzez które emitent jest w stanie utrzymywać pozytywne relacje z inwestorami i wraz z rozwojem technologii ich liczba systematycznie rośnie.

Elementem dobrze postrzeganym przez inwestorów jest również objaw przestrzegania przez spółkę zasad ładu korporacyjnego. Są to zasady, które określają pożądany przez rynek giełdowy porządek regulacji wewnętrznych firmy, mowa tu o walnych zgromadzeniach, radach nadzorczych, zarządach, a także relacji z osobami i instytucjami zewnętrznymi. Każda spółka w odpowiednim raporcie określa, które zasady będą stosowane, a które z kolei nie. Jeżeli spółka chce być lepiej postrzegana przez rynek, to oczywiste jest, że powinna w takim przypadku określić jak najwięcej zasad ładu korporacyjnego, które ma zamiar wdrożyć.

Podsumowując, dlaczego giełda? W dobie wzrostu gospodarczego, każda spółka chcąca zaistnieć na rynku i rozwijać się, wymaga łatwego do pozyskania kapitału, co po dokładnych analizach wskazuje, że właśnie giełda jest w takiej sytuacji dobrym rozwiązaniem. Za kapitał, który spółka jest w stanie zebrać w wyniku publicznej emisji, można zrealizować plany rozwojowe firmy, a dzięki temu podwyższyć wartość spółki dla akcjonariuszy. Wraz z uzyskaniem statusu spółki giełdowej, przedsiębiorstwo posiada stałą i prowadzoną codziennie wycenę działalności, co zwiększa jej wiarygodność i atrakcyjność wśród inwestorów. Nie trzeba już mówić o tym, że wraz z wejściem spółki na giełdę zwiększa się zainteresowanie jej produktami, a ciągła obecność w mediach stwarza tanią i o szerokim spektrum promocję spółki. To jak, warto?

Serdecznie zapraszamy do udziału w Kongresie Zarządów Spółek „Kapitał z Giełdy 2010”, który odbędzie się już 16 września w Sali Notowań w budynku GPW. Kongres ma za zadanie przybliżyć dostępne polskim przedsiębiorcom możliwości pozyskania kapitału z rynku giełdowego, obejmującego rynek główny GPW, rynek alternatywny NewConnect oraz rynek dłużnych papierów wartościowych Catalyst. Wszelkie informacje dostępne na stronie internetowej: http://kongresgieldowy.ipo.pl/

Agnieszka Solecka

REKLAMA

REKLAMA