Deklaracje VAT - jak wypełniać je poprawnie

REKLAMA

REKLAMA

Deklaracje rozliczeniowe dla czynnych podatników VAT można składać za okres miesięczny lub kwartalny. Stosowane są następujące ich wzory:

REKLAMA

REKLAMA

• deklaracja VAT-7 - za miesięczny okres rozliczeniowy,

• deklaracja VAT-7K - za kwartalny okres rozliczeniowy

• deklaracja VAT-7D - za kwartalny okres rozliczeniowy.

REKLAMA

Deklaracje VAT-7 składają podatnicy, o których mowa w art. 15 ustawy o VAT, a więc osoby prawne, jednostki organizacyjne niemające osobowości prawnej oraz osoby fizyczne, wykonujące samodzielnie działalność gospodarczą, bez względu na cel lub rezultat takiej działalności.

Deklaracje VAT-7K składają mali podatnicy rozliczający podatek za okresy kwartalne. Przez małego podatnika należy rozumieć:

• podatnika podatku od towarów i usług, u którego wartość sprzedaży (wraz z kwotą podatku) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 1 200 000 euro,

• podatnika podatku od towarów i usług prowadzącego przedsiębiorstwo maklerskie, zarządzającego funduszami inwestycyjnymi, będącego agentem, zleceniobiorcą lub inną osobą świadczącą usługi o podobnym charakterze, z wyjątkiem komisu - jeżeli kwota prowizji lub innych postaci wynagrodzenia za wykonane usługi (wraz z kwotą podatku) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 45 000 euro.

Przeliczenia kwot wyrażonych w euro dokonuje się według średniego kursu euro ogłaszanego przez Narodowy Bank Polski na pierwszy dzień roboczy października poprzedniego roku podatkowego, w zaokrągleniu do 1000 zł.

Deklaracje VAT-7D składają podatnicy inni niż mali, rozliczający podatek za okresy kwartalne.

Aby móc rozliczać VAT kwartalnie, należy pisemnie zawiadomić naczelnika urzędu skarbowego, najpóźniej do 25 dnia drugiego miesiąca kwartału, za który będzie po raz pierwszy złożona kwartalna deklaracja podatkowa.

Termin składania deklaracji i wpłaty podatku (zwrotu różnicy)

Deklaracje rozliczeniowe VAT należy składać w terminie do 25 dnia miesiąca następującego po każdym kolejnym okresie rozliczeniowym (miesiącu, kwartale). Poszczególne pozycje deklaracji należy zaokrąglać do pełnych złotych, pomijając końcówki kwot wynoszące mniej niż 50 groszy, a końcówki kwot wynoszące 50 i więcej groszy podwyższając do pełnych złotych.

Podatnicy rozliczający się na podstawie deklaracji VAT-7 są zobowiązani do obliczania i wpłacania podatku za okresy miesięczne w terminie do 25 dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy, na rachunek urzędu skarbowego. Mali podatnicy (VAT-7K) są obowiązani, bez wezwania naczelnika urzędu skarbowego, do obliczania i wpłacania podatku za okresy kwartalne w terminie do 25 dnia miesiąca następującego po kwartale, w którym powstał obowiązek podatkowy. Z kolei podatnicy inni niż mali, rozliczający się na podstawie deklaracji VAT-7D, są obowiązani do wpłacania zaliczek na podatek za pierwszy oraz za drugi miesiąc kwartału w wysokości 1/3 kwoty należnego zobowiązania podatkowego wynikającej z deklaracji podatkowej złożonej za poprzedni kwartał - w terminie do 25 dnia miesiąca następującego po każdym z kolejnych miesięcy, za które jest wpłacana zaliczka.

W przypadku wystąpienia nadwyżki podatku naliczonego nad należnym zwrot różnicy następuje w terminie 60 dni od dnia złożenia rozliczenia na rachunek bankowy podatnika. Jeżeli zasadność zwrotu wymaga dodatkowego zweryfikowania, naczelnik urzędu skarbowego może przedłużyć ten termin do czasu zakończenia weryfikacji rozliczenia podatnika, dokonywanego w ramach czynności sprawdzających, kontroli podatkowej lub postępowania podatkowego na podstawie przepisów Ordynacji podatkowej lub postępowania kontrolnego na podstawie przepisów o kontroli skarbowej. Jeżeli przeprowadzone przez organ czynności wykażą zasadność zwrotu, urząd skarbowy wypłaca podatnikowi należną kwotę wraz z odsetkami w wysokości odpowiadającej opłacie prolongacyjnej stosowanej w przypadku odroczenia płatności podatku lub jego rozłożenia na raty.

Na wniosek podatnika, złożony wraz z deklaracją podatkową, urząd skarbowy jest obowiązany zwrócić różnicę podatku w terminie 25 dni, licząc od dnia złożenia rozliczenia. Dotyczy to jednak tylko przypadku, gdy kwoty podatku naliczonego, wykazane w deklaracji podatkowej, wynikają z:

• faktur dokumentujących kwoty należności, które zostały w całości zapłacone, z uwzględnieniem art. 22 ustawy o swobodzie działalności gospodarczej,

• dokumentów celnych, deklaracji importowej oraz decyzji, o których mowa w art. 33 ust. 2 i 3 oraz art. 34 ustawy o VAT, i zostały przez podatnika zapłacone,

• importu towarów rozliczanego zgodnie z art. 33a ustawy o VAT, wewnątrzwspólnotowego nabycia towarów, importu usług lub dostawy towarów, dla której podatnikiem jest ich nabywca, jeżeli w deklaracji podatkowej została wykazana kwota podatku należnego od tych transakcji.

Jeśli podatnik nie wykonał w okresie rozliczeniowym czynności opodatkowanych na terytorium kraju ani czynności wymienionych w art. 86 ust. 8 pkt 1, a zatem nie wystąpił u niego VAT należny, przysługuje mu, na jego umotywowany wniosek złożony wraz z deklaracją podatkową, zwrot kwoty podatku naliczonego, podlegającego odliczeniu od podatku należnego w związku z prowadzoną działalnością gospodarczą na terytorium kraju lub poza tym terytorium, w terminie 180 dni od dnia złożenia rozliczenia. Na pisemny wniosek podatnika urząd skarbowy dokonuje zwrotu w terminie 60 dni, jeżeli podatnik złoży w urzędzie skarbowym zabezpieczenie majątkowe.

UWAGA

Podatnik rozpoczynający w trakcie roku podatkowego wykonywanie czynności podlegających opodatkowaniu zawiadamia naczelnika US o kwartalnym rozliczaniu VAT w terminie do 25 dnia miesiąca następującego po miesiącu, w którym rozpoczął wykonywanie tych czynności.

UWAGA

Wszystkie wielkości ujemne należy poprzedzać znakiem minus (-). Natomiast niewypełnienie którejkolwiek pozycji deklaracji jest równoznaczne z wpisaniem zera.

Miejsce składania deklaracji - właściwość urzędów skarbowych

Deklaracje VAT-7, VAT-7K oraz VAT-7D składane są do urzędu skarbowego właściwego ze względu na miejsce wykonywania czynności podlegających opodatkowaniu. Jeżeli czynności te są wykonywane na terenie objętym zakresem działania różnych urzędów skarbowych, deklaracje należy składać do:

• urzędu skarbowego właściwego ze względu na adres siedziby podatnika - jeżeli podatnik jest osobą prawną lub jednostką organizacyjną niemającą osobowości prawnej, lub

• urzędu skarbowego właściwego ze względu na miejsce zamieszkania - jeżeli podatnik jest osobą fizyczną.

Jeśli podatnik nie posiada stałego miejsca zamieszkania lub siedziby albo stałego miejsca prowadzenia działalności na terytorium kraju, właściwym urzędem jest Drugi Urząd Skarbowy Warszawa-Śródmieście.

Przykład

Podatnik VAT rozliczający się deklaracją miesięczną VAT-7 dokonał w styczniu następujących operacji gospodarczych:

• kupił 1000 ton żwiru w cenie 40 zł netto/tona (VAT 22%),

• sprzedał 900 ton żwiru w cenie 50 zł netto/tona (VAT 22%),

• kupił sprzęt komputerowy w cenie 5000 zł netto (VAT 22%),

• dokonał wewnątrzwspólnotowego nabycia towaru - 200 ton cementu w cenie 55 euro/tona (kurs przyjęty do rozliczenia 4,00 PLN/EUR),

• sprzedał 150 ton cementu w cenie 280 zł netto/tona (VAT 22%).

Ewidencja księgowa

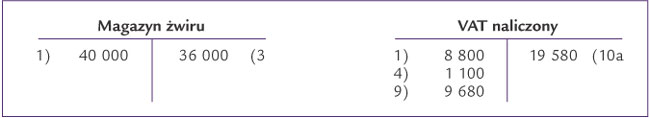

1. Zakup 1000 ton żwiru w cenie 40 zł netto/tona:

Wn „Magazyn żwiru” 40 000

Wn „VAT naliczony” 8 800

Ma „Rozrachunki z dostawcami” 48 800

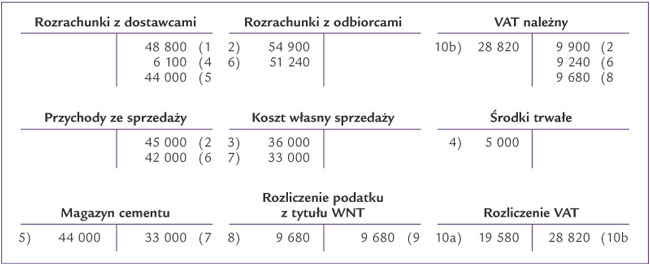

2. Sprzedaż 900 ton żwiru w cenie 50 zł netto/tona:

Wn „Rozrachunki z odbiorcami” 54 900

Ma „VAT należny” 9 900

Ma „Przychody ze sprzedaży” 45 000

3. Wydanie towaru z magazynu: 40 zł × 900 ton = 36 000 zł

Wn „Koszt własny sprzedaży” 36 000

Ma „Magazyn żwiru” 36 000

4. Zakup sprzętu komputerowego:

Wn „Środki trwałe” 5 000

Wn „VAT naliczony” 1 100

Ma „Rozrachunki z dostawcami” 6 100

5. Wewnątrzwspólnotowe nabycie 200 ton cementu: 55 euro × 200 ton × 4,00 PLN/EUR = 44 000 zł

Wn „Magazyn cementu” 44 000

Ma „Rozrachunki z dostawcami” 44 000

6. Sprzedaż 150 ton cementu:

Wn „Rozrachunki z odbiorcami” 51 240

Ma „VAT należny” 9 240

Ma „Przychody ze sprzedaży” 42 000

7. Wydanie towaru z magazynu: 55 euro × 150 ton × 4,00 PLN/EUR = 33 000 zł

Wn „Koszt własny sprzedaży” 33 000

Ma „Magazyn cementu” 33 000

8. Zaksięgowanie podatku należnego z tytułu wewnątrzwspólnotowego nabycia towaru: 44 000 zł × 22% = 9680 zł

Wn „Rozliczenie podatku z tytułu WNT” 9 680

Ma „VAT należny” 9 680

9. Zaksięgowanie podatku naliczonego z tytułu wewnątrzwspólnotowego nabycia towaru: 44 000 zł × 22% = 9680 zł

Wn „VAT naliczony” 9 680

Ma „Rozliczenie podatku z tytułu WNT” 9 680

10. Przeksięgowanie VAT na koniec okresu rozliczeniowego:

a) VAT naliczony

Wn „Rozliczenie VAT” 19 580

Ma „VAT naliczony” 19 580

b) VAT należny

Wn „VAT należny” 28 820

Ma „Rozliczenie VAT” 28 820

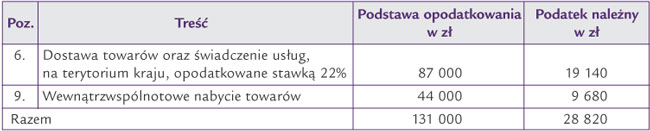

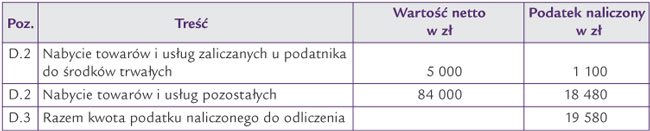

Wypełnienie pozycji w deklaracji VAT-7

Tabela 1. Rozliczenie podatku należnego - część C deklaracji

Tabela 2. Rozliczenie podatku naliczonego - część D deklaracji

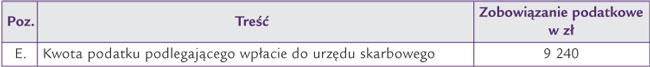

Tabela 3. Obliczenie wysokości zobowiązania podatkowego lub kwoty zwrotu - część E deklaracji

• art. 2 pkt 25, art. 15, 86, 87, 99, 100 i 103 ustawy z 11 marca 2004 r. o podatku od towarów i usług - Dz.U. Nr 54, poz. 535; ost.zm. Dz.U. z 2009 r. Nr 215, poz. 1666

• art. 63 § 1 ustawy z 29 sierpnia 1997 r. - Ordynacja podatkowa - j.t. Dz.U. z 2005 r. Nr 8, poz. 60; ost.zm. Dz.U. z 2009 r. Nr 216, poz. 1676

• rozporządzenie Ministra Finansów z 21 grudnia 2009 r. zmieniające rozporządzenie w sprawie wzorów deklaracji podatkowych dla podatku od towarów i usług - Dz.U. Nr 222, poz. 1763

Małgorzata Kawczyńska

główna księgowa, finalistka konkursu Księgowy Roku 2005

REKLAMA

REKLAMA