Jak rozliczać i potrącać zaliczki udzielone pracownikowi

REKLAMA

REKLAMA

Rodzaj pobranej zaliczki wpływa nie tylko na procedurę działania przed jej otrzymaniem. Dla osoby rozliczającej pracownika istotna jest informacja, jakiego rodzaju zaliczkę pobierze pracownik, czy będzie to zaliczka na poczet zakupów, czy na poczet wynagrodzenia - również ze względu na fakt, że inne będą zasady rozliczenia tej należności.

REKLAMA

REKLAMA

Zaliczką są wypłaty (w formach: gotówkowej, przelewu bankowego czy umożliwienia korzystania z karty kredytowej) na rzecz pracownika dokonywane z obowiązkiem zwrotu lub rozliczenia się, powiązane z koniecznością poniesienia przez niego wydatków związanych z wykonywaniem pracy, które powinien pokryć pracodawca (art. 87 § 1 pkt 3 Kodeksu pracy). Są to np. zaliczki na poczet kosztów delegacji służbowej, na zakup materiałów potrzebnych pracownikowi do pracy czy paliwa do samochodu służbowego.

Należy podkreślić, że nie można wykluczyć możliwości udzielania pracownikowi przez pracodawcę zaliczki w formie przelewu bankowego lub przez umożliwienie korzystania z karty kredytowej (wyrok Sądu Najwyższego z 20 sierpnia 2008 r., I PK 39/08).

Zaliczką jest też potocznie nazywana przedterminowa wypłata części wynagrodzenia na poczet wynagrodzenia, którego termin wypłaty przypada w okresie późniejszym. Sąd Najwyższy w wyroku z 24 lipca 2001 r. (I PKN 552/00; OSNP 2003/12/291) stwierdził, że to wynagrodzenie zaliczkowe nie jest zaliczką w rozumieniu art. 87 § 1 pkt 3 Kodeksu pracy.

REKLAMA

WAŻNE!

Nie jest zaliczką na poczet przyszłego wynagrodzenia nadpłata wynagrodzenia za pracę.

Zasady rozliczania zaliczek otrzymanych na poczet zakupów

Udzieloną pracownikowi zaliczkę na poczet zakupów należy traktować jako mienie powierzone z obowiązkiem wyliczenia się (art. 124 Kodeksu pracy). Ze względu na taki charakter i zapobieżenie nieprawidłowościom w rozliczaniu się pracowników, zaliczki znalazły się wśród świadczeń, które można potrącić z wynagrodzenia pracownika bez jego zgody.

Pracownik dokonując zakupów na rzecz firmy z własnych środków otrzymałby od pracodawcy zwrot tych wydatków. Pracodawca może jednak na poczet tej należności wypłacić pracownikowi zaliczkę, którą następnie ten będzie zobowiązany rozliczyć. Gdy wartość zakupu przewyższa wysokość zaliczki, pracownik otrzyma zwrot różnicy między wypłaconą zaliczką a faktycznie wydaną kwotą. Jeśli natomiast wartość wydatków będzie niższa, pracownik jest zobowiązany do zwrotu niewykorzystanych kwot, a w przypadku gdy nie dokona planowanych zakupów - do zwrotu całej zaliczki. Jeżeli pracownik tego nie uczyni, pracodawcy przysługuje prawo do potrącenia kwoty zaliczki z wynagrodzenia pracownika.

Nie zawsze pracodawca może potrącić zaliczkę w całości z wynagrodzenia wypłacanego w najbliższym terminie, ponieważ Kodeks pracy nakłada ograniczenia na wysokość potrącanych kwot. Na pokrycie niezwróconych przez pracownika w przyjętym terminie zaliczek pracodawca może potrącić mu nie więcej niż połowę wynagrodzenia (art. 87 § 1 pkt 3 Kodeksu pracy). Granica ta obowiązuje także wówczas, gdy wraz z zaliczkami potrąceniu podlegają kwoty egzekwowane na mocy tytułów wykonawczych na pokrycie należności innych niż alimenty (np. spłat rat kredytu bankowego poręczonego przez pracownika), a gdy wraz z nimi miałyby być potrącane alimenty - mogą one objąć 3/5 wynagrodzenia pracownika.

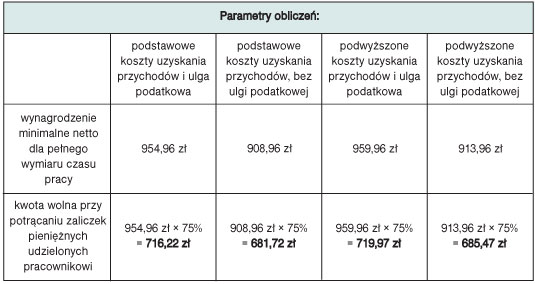

Jednak po potrąceniu zaliczek pracownikowi nie może pozostać do wypłaty mniej niż 75% minimalnego wynagrodzenia przysługującego za pracę w pełnym wymiarze czasu pracy, po odliczeniu składek na ubezpieczenia społeczne oraz zaliczki na podatek dochodowy (art. 871 § 1 pkt 2 Kodeksu pracy).

Kwoty wolne od potrąceń zaliczek pieniężnych udzielonych pracownikowi w 2009 r.

PRZYKŁAD

Pracownik jest wynagradzany według stałej stawki miesięcznej 3500 zł. 29 maja 2009 r. otrzymał od pracodawcy zaliczkę na poczet zakupów w wysokości 1000 zł, z której się nie rozliczył.

1. Obliczamy składki na ubezpieczenia społeczne. Podstawą ich wymiaru jest kwota należnego pełnego wynagrodzenia, tj. 3500 zł:

• składka na ubezpieczenie emerytalne: 3500 zł × 9,76% = 341,60 zł,

• składka na ubezpieczenia rentowe: 3500 zł × 1,5% = 52,50 zł,

• składka na ubezpieczenie chorobowe: 3500 zł × 2,45% = 85,75 zł,

• razem składki na ubezpieczenia społeczne: 341,60 zł + 52,50 zł + 85,75 zł = 479,85 zł.

2. Obliczamy składkę na ubezpieczenie zdrowotne:

• podstawa wymiaru składki na ubezpieczenie zdrowotne (wynagrodzenie za czerwiec pomniejszamy o składki na ubezpieczenia społeczne): 3500 zł - 479,85 zł = 3020,15 zł,

• pełna składka na ubezpieczenie zdrowotne: 3020,15 zł × 9% = 271,81 zł,

• składka na ubezpieczenie zdrowotne odliczana od podatku: 3020,15 zł × 7,75% = 234,06 zł.

3. Ustalamy zaliczkę na podatek dochodowy od osób fizycznych:

• od pensji pomniejszonej o składki na ubezpieczenia społeczne odejmujemy koszty uzyskania przychodu (zakładamy, że pracownik mieszka i pracuje w tej samej miejscowości), a wynik zaokrąglamy do pełnego złotego: 3020,15 zł - 111,25 zł = 2908,90 zł, po zaokrągleniu do pełnych złotych: 2909,00 zł,

• obliczamy 18% tej kwoty (zakładamy, że wynagrodzenie pracownika mieści się w I przedziale skali podatkowej): 2909,00 zł × 18% = 523,62 zł,

• od otrzymanej kwoty odejmujemy kwotę wolną od podatku (46,33 zł) i płaconą przez pracownika składkę na ubezpieczenie zdrowotne - 7,75%: 523,62 zł - 46,33 zł - 234,06 zł = 243,23 zł, po zaokrągleniu do pełnych złotych: 243,00 zł.

4. Ustalamy kwotę do wypłaty. Od wynagrodzenia brutto odejmujemy składki na ubezpieczenia społeczne i zdrowotne (9%) oraz zaliczkę na podatek dochodowy: 3500 zł - 479,85 zł - 271,81 zł - 243,00 zł = 2505,34 zł.

Pracownikowi można potrącić całą kwotę udzielonej zaliczki, tj. 1000 zł, ponieważ kwota ta jest mniejsza od maksymalnej dopuszczalnej kwoty potrącenia - 1/2 wynagrodzenia:

2505,34 zł × 1/2 = 1252,67 zł.

Po potrąceniu zaliczki pracownikowi pozostanie więcej niż 75% minimalnego wynagrodzenia za pracę netto, tj. 716,22 zł.

Po dokonaniu rozliczenia pobranej w maju 2009 r. zaliczki na zakup towarów pracownikowi należy wypłacić wynagrodzenie w wysokości: 2505,34 zł - 1000 zł = 1505,34 zł.

Zasady rozliczania zaliczek na poczet przyszłego wynagrodzenia

W sytuacji poboru zaliczki na poczet wynagrodzenia pracownik nie jest zobowiązany do zwrotu i rozliczenia tej należności. W terminie wypłaty otrzyma zaś kwotę pomniejszoną o już wypłaconą część wynagrodzenia. Pomniejszenie nie stanowi jednak zwrotu czy rozliczenia zaliczki wypłaconej na poczet wynagrodzenia. Wypłaconą część pracownik zachowuje bowiem dla siebie i dysponuje nią swobodnie, co nie następuje w przypadku zaliczek przeznaczonych do wydania na pokrycie kosztów poniesionych na rzecz pracodawcy.

Ze względu na ten odmienny charakter wynagrodzenia zaliczkowego w stosunku do zaliczki na poczet zakupów inne są zasady jej rozliczania. Zaliczkę na poczet wynagrodzenia jako przychód u pracownika należy uwzględnić w podstawie wymiaru składek ZUS oraz opodatkować w miesiącu jej wypłaty. Przychód u pracownika do celów podatkowo-składkowych powstaje bowiem w momencie jego wypłaty lub postawienia do dyspozycji.

WAŻNE!

Otrzymanie przez pracownika zaliczki na poczet wynagrodzenia powoduje konieczność jej opodatkowania i oskładkowania już w momencie otrzymania.

Sposób rozliczenia zaliczki na poczet wynagrodzenia zależy od terminu jej wypłaty oraz terminu płatności wynagrodzenia. Możemy wyróżnić tu dwie sytuacje, a mianowicie:

• wypłata zaliczki następuje w tym samym miesiącu co termin płatności pensji,

• wypłata zaliczki następuje w miesiącu wcześniejszym w stosunku do terminu wypłaty.

Jeśli zaliczka na poczet przyszłego wynagrodzenia jest wypłacana pracownikowi w tym samym miesiącu co to wynagrodzenie, wówczas rozlicza się ją razem z tym wynagrodzeniem.

PRZYKŁAD

Pracownik jest wynagradzany według stałej stawki miesięcznej 3500 zł brutto. W zakładzie pracy pensje są wypłacane ostatniego dnia każdego miesiąca. 25 czerwca 2009 r. pracownik na własną prośbę otrzymał zaliczkę w kwocie 1000 zł na poczet wynagrodzenia należnego za czerwiec. W tym przypadku nie ma potrzeby dokonywania odrębnych rozliczeń kwoty zaliczki i pozostałego wynagrodzenia - pensję pracownika rozliczamy w pełnej kwocie. Przychody pracownika ze stosunku pracy rozliczamy bowiem w miesiącu ich otrzymania. Nie istnieje natomiast wymóg rozliczania ich dniami.

1. Obliczamy składki na ubezpieczenia społeczne. Podstawą ich wymiaru jest kwota należnego pełnego wynagrodzenia, tj. 3500 zł:

• składka na ubezpieczenie emerytalne: 3500 zł × 9,76% = 341,60 zł,

• składka na ubezpieczenia rentowe: 3500 zł × 1,5% = 52,50 zł,

• składka na ubezpieczenie chorobowe: 3500 zł × 2,45% = 85,75 zł,

• razem składki na ubezpieczenia społeczne: 341,60 zł + 52,50 zł + 85,75 zł = 479,85 zł.

2. Obliczamy składkę na ubezpieczenie zdrowotne:

• podstawa wymiaru składki na ubezpieczenie zdrowotne (wynagrodzenie za czerwiec pomniejszamy o składki na ubezpieczenia społeczne): 3500 zł - 479,85 zł = 3020,15 zł,

• pełna składka na ubezpieczenie zdrowotne: 3020,15 zł × 9% = 271,81 zł,

• składka na ubezpieczenie zdrowotne odliczana od podatku: 3020,15 zł × 7,75% = 234,06 zł.

3. Ustalamy zaliczkę na podatek dochodowy od osób fizycznych:

• od pensji pomniejszonej o składki na ubezpieczenia społeczne odejmujemy koszty uzyskania przychodu (zakładamy, że pracownik mieszka i pracuje w tej samej miejscowości), a wynik zaokrąglamy do pełnego złotego: 3020,15 zł - 111,25 zł = 2908,90 zł, po zaokrągleniu do pełnych złotych: 2909,00 zł,

• obliczamy 18% tej kwoty (zakładamy, że wynagrodzenie pracownika mieści się w I przedziale skali podatkowej): 2909 zł × 18% = 523,62 zł,

• od otrzymanej kwoty odejmujemy kwotę wolną od podatku (46,33 zł) i płaconą przez pracownika składkę na ubezpieczenie zdrowotne - 7,75%: 523,62 zł - 46,33 zł - 234,06 zł = 243,23 zł, po zaokrągleniu do pełnych złotych: 243,00 zł.

4. Ustalamy kwotę do wypłaty. Od wynagrodzenia brutto odejmujemy składki na ubezpieczenia społeczne i zdrowotne (9%) oraz zaliczkę na podatek dochodowy:

3500 zł - 479,85 zł - 271,81 zł - 243,00 zł = 2505,34 zł.

Ponieważ 25 czerwca 2009 r. pracownik otrzymał już kwotę 1000 zł, 30 czerwca należy mu wypłacić jedynie: 2505,34 zł - 1000 zł = 1505,34 zł.

Jeśli jednak zaliczka na poczet przyszłego wynagrodzenia pracownika jest wypłacona w miesiącu wcześniejszym niż to wynagrodzenie, wówczas rozlicza się ją w miesiącu wcześniejszym, a w kolejnym miesiącu następuje rozliczenie wynagrodzenia pomniejszonego o kwotę wcześniej rozliczonej zaliczki.

PRZYKŁAD

W zakładzie pracy pensje są wypłacane 10. dnia każdego następnego miesiąca po miesiącu, za który są należne. Pracownik 28 maja 2009 r. otrzymał na własną prośbę zaliczkę na poczet wynagrodzenia należnego za ten miesiąc w kwocie 1000 zł. Jego miesięczna pensja wynosi 3500 zł brutto.

Ponieważ 10 maja 2009 r. pracodawca już naliczył i wypłacił pensję za kwiecień 2009 r., wypłatę zaliczki musi rozliczyć na dodatkowej liście płac. Kwota wypłaconej zaliczki na poczet wynagrodzenia musi być uwzględniona w podstawie wymiaru składek ZUS oraz opodatkowana w miesiącu jej wypłaty. Ze względu na kasowy charakter przychodu przychód powstaje w momencie wypłaty wynagrodzenia i jest zaliczany do miesiąca, w którym nastąpiła wypłata.

Przy obliczaniu zaliczki na podatek dochodowy nie potrącamy kosztów uzyskania przychodów ani ulgi podatkowej, zostały one bowiem rozliczone na podstawowej liście płac za kwiecień 2009 r. Zgodnie z przepisami podatkowymi, dla osoby uzyskującej przychody z jednego stosunku pracy, koszty mają charakter zryczałtowany i wynoszą miesięcznie 111,25 zł (koszty podstawowe). Z tego wynika, że można je zastosować tylko raz w miesiącu. Taka sama procedura dotyczy kwoty zmniejszającej podatek, tzw. ulgi.

Ponieważ kwota wypłaconej zaliczki to kwota netto, przed rozliczeniem składkowo-podatkowym należy ją przeliczyć na kwotę brutto np. za pomocą dostępnych kalkulatorów. Wszystkich naliczeń obciążeń składkowo-podatkowych dokonujemy bowiem od kwoty brutto.

Aby otrzymać do wypłaty zaliczkę w wysokości 1000 zł, wszystkie naliczenia muszą być wykonane od kwoty 1435,23 zł (patrz kalkulator).

1. Od wypłaconej pracownikowi zaliczki obliczamy składki na ubezpieczenia:

• emerytalne: 1435,23 zł × 9,76% = 140,08 zł,

• rentowe: 1435,23 zł × 1,5% = 21,53 zł,

• chorobowe: 1435,23 zł × 2,45% = 35,16 zł,

• razem: 140,08 zł + 21,53 zł + 35,16 zł = 196,77 zł.

2. Obliczamy składkę na ubezpieczenie zdrowotne:

• podstawa wymiaru składki na ubezpieczenie zdrowotne (kwota zaliczki pomniejszona o składki na ubezpieczenia społeczne): 1435,23 zł - 196,77 zł = 1238,46 zł,

• pełna składka na ubezpieczenie zdrowotne: 1238,46 zł × 9% = 111,46 zł,

• składka zdrowotna odliczana od podatku: 1238,46 zł × 7,75% = 95,98 zł.

3. Ustalamy zaliczkę na podatek dochodowy od osób fizycznych:

• od kwoty wypłaconej zaliczki odejmujemy składki na ubezpieczenia społeczne, a wynik zaokrąglamy do pełnego złotego: 1435,23 zł - 196,77 zł = 1238,46 zł,

po zaokrągleniu do pełnych złotych: 1238,00 zł,

• obliczamy 18% tej kwoty (zakładamy, że wynagrodzenie pracownika mieści się w I przedziale skali podatkowej): 1238,00 zł × 18% = 222,84 zł,

• od otrzymanej kwoty odejmujemy zapłaconą przez pracownika składkę na ubezpieczenie zdrowotne - 7,75%: 222,84 zł - 95,98 zł = 126,86 zł,

po zaokrągleniu do pełnych złotych: 127,00 zł.

4. Ustalamy kwotę zaliczki do wypłaty. Od kwoty zaliczki brutto odejmujemy składki na ubezpieczenia społeczne i zdrowotne (9%) oraz zaliczkę na podatek dochodowy:

1435,23 zł - 196,77 zł - 111,46 zł - 127,00 zł = 1000,00 zł.

Pracodawca musiał sporządzić 10 czerwca 2009 r. listę płac za maj 2009 r. Wynagrodzenie brutto pracownika zostało pomniejszone o kwotę brutto otrzymanej zaliczki: 3500 zł - 1435,23 zł = 2064,77 zł.

Kwota 2064,77 zł jest czerwcowym przychodem pracownika w rozumieniu ustawy o podatku dochodowym od osób fizycznych, od którego należy naliczyć składki ZUS oraz pobrać zaliczkę na podatek.

Od zaliczki na poczet wynagrodzenia trzeba odróżnić nadpłacone wynagrodzenie. Reguły, którymi należy się kierować przy jego rozliczaniu, są bowiem odmienne.

Jeżeli pracodawca dokonał nadpłaty wynagrodzenia, do czego nie było podstaw faktycznych i prawnych, a nadpłata nie może być potraktowana jako zaliczka pieniężna w rozumieniu art. 87 § 1 pkt 3 Kodeksu pracy, to powinien uzyskać od pracownika pisemną zgodę na potrącenie tej nadpłaty (art. 91 Kodeksu pracy) albo wystąpić o jej zwrot jako nienależnego świadczenia (art. 410 k.c. w związku z art. 300 k.p.) w celu uzyskania tytułu wykonawczego uprawniającego do dokonania potrącenia.

• art. 87, art. 871 § 1, art. 91, art. 124, art. 300 Kodeksu pracy,

• art. 410, art. 411 Kodeksu cywilnego,

• art. 11 ust. 1, art. 22 ust. 2, art. 27 ust. 1, art. 32 ustawy o podatku dochodowym od osób fizycznych (DzU z 2000 r. nr 14, poz. 176 ze zm.).

Dorota Twardo

specjalista ds. kadr i płac

REKLAMA

REKLAMA