Odszkodowanie w księdze przychodów i rozchodów

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

Firma powinna zaksięgować całą fakturę w koszty uzyskania przychodu w dacie wystawienia faktury przez warsztat według jej wartości netto. Do pozostałych przychodów powinna natomiast zaewidencjonować przychód z tytułu otrzymania odszkodowania w dacie wpływu odszkodowania na rachunek bankowy warsztatu naprawczego (dział 8 kpir). VAT naliczony wynikający z faktury powinien być odliczony za okres rozliczeniowy nie wcześniejszy niż data otrzymania faktury za wykonaną usługę naprawczą lub za jeden z dwóch następnych okresów rozliczeniowych. Przychód z tytułu otrzymania odszkodowania nie podlega opodatkowaniu VAT.

UZASADNIENIE

Przede wszystkim należy podkreślić, że przy zawieraniu umowy leasingu zazwyczaj przewiduje się, że to korzystający jest zobowiązany do pokrycia kosztów naprawy leasingowanej rzeczy (samochodu), tak więc naprawa uszkodzonego leasingowanego samochodu będzie stanowiła wydatek korzystającego (leasingobiorcy). Kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów (art. 22 ust. 1 updof). Ze względu na fakt, że samochód był wykorzystywany w działalności gospodarczej, jego naprawę można zaliczyć do wydatków związanych z uzyskiwanymi przychodami.

REKLAMA

Koszty uzyskania przychodów są potrącane tylko w tym roku podatkowym, w którym zostały poniesione (art. 22 ust. 4). Koszty uzyskania przychodów bezpośrednio związane z przychodami, poniesione w latach poprzedzających rok podatkowy oraz w roku podatkowym, są potrącalne w tym roku podatkowym, w którym zostały osiągnięte odpowiadające im przychody.

Koszty uzyskania przychodów inne niż koszty bezpośrednio związane z przychodami są potrącalne w dacie ich poniesienia. Jeżeli koszty te dotyczą okresu przekraczającego rok podatkowy, a nie jest możliwe określenie, jaka ich część dotyczy danego roku podatkowego, w takim przypadku stanowią koszty uzyskania przychodów proporcjonalnie do długości okresu, którego dotyczą.

Za dzień poniesienia kosztu uzyskania przychodu w przypadku podatników, którzy prowadzą podatkową księgę przychodów i rozchodów, uważa się dzień wystawienia faktury (rachunku) lub innego dowodu stanowiącego podstawę do zaksięgowania (ujęcia) kosztu (art. 22 ust. 6b updof).

Koszty wynikające z regulacji zawartej w art. 22 ust. 4 ustawy o pdof należy zaksięgować zgodnie z metodą kasową w dacie ich poniesienia. Oznacza to, że momentem ujęcia kosztu w księdze przychodów i rozchodów jest data wystawienia faktury przez warsztat naprawiający samochód. Podatnik powinien zaewidencjonować do kosztów uzyskania przychodu wartość netto usługi naprawczej wynikającą z faktury.

Z rozważań wynika, że podatnik ma prawo zaliczyć do kosztu uzyskania przychodu wartość netto faktury naprawy samochodu. W odniesieniu do przychodów należy zauważyć, że zgodnie z art. 9 ustawy o pdof opodatkowaniu podatkiem dochodowym podlegają wszelkiego rodzaju dochody, z wyjątkiem dochodów wymienionych w art. 21, 52, 52a i 52c updof oraz dochodów, od których na podstawie przepisów Ordynacji podatkowej zaniechano poboru podatku. Stosownie do zapisu ww. ustawy wolne od podatku są kwoty otrzymane z tytułu ubezpieczeń majątkowych i osobowych, z wyjątkiem odszkodowania za szkody dotyczące składników majątkowych związanych z prowadzoną działalnością gospodarczą lub prowadzeniem działów specjalnych produkcji rolnej (art. 21 ust. 1 pkt 4). Ponadto przychodem z działalności gospodarczej są również otrzymane odszkodowania za szkody dotyczące składników majątku związanego z prowadzoną działalnością gospodarczą (art. 14 ust. 2 pkt 12).

Składniki majątku obejmują również rzeczy używane przez korzystającego w ramach umowy leasingu. W praktyce rynkowej zazwyczaj jest tak, że w przypadku zawarcia umowy leasingu korzystający (leasingobiorca) jest zobowiązany do ubezpieczenia przedmiotu leasingu lub do zwrotu finansującemu (leasingodawcy) koszów ubezpieczenia. Zazwyczaj w takiej sytuacji ubezpieczonym, czyli otrzymującym wypłacone odszkodowanie, jest leasingobiorca.

Otrzymane odszkodowanie za naprawę uszkodzonego samochodu będzie wypełniało dyspozycję tego przepisu i będzie stanowiło w dniu otrzymania przychód z działalności gospodarczej. Jego wartość należy wpisać do kolumny 8 podatkowej księgi przychodów i rozchodów jako „Pozostałe przychody”.

Należy również zauważyć, że dla powstania przychodu z tytułu otrzymanego odszkodowania bez znaczenia pozostaje fakt, że odszkodowanie jest przekazywane bezpośrednio od ubezpieczyciela do warsztatu naprawczego, z pominięciem firmy podatnika. W rzeczywistości beneficjentem odszkodowania jest ubezpieczony, czyli poszkodowana firma. Odszkodowanie jest przekazywane bezpośrednio na rachunek warsztatu naprawczego, ponieważ podatnik na etapie zawierania polisy ubezpieczeniowej lub likwidacji szkody dokonał cesji swojej wierzytelności wynikającej z umowy ubezpieczenia na rzecz warsztatu samochodowego, którego stał się dłużnikiem z tytułu wykonania na jego rzecz usługi warsztatowej. Jako że ubezpieczenie samochodu zapewne obejmowało jego wartość netto, ubezpieczyciel przelał na konto warsztatu wartość naprawy netto. Dlatego podatnik musi zapłacić warsztatowi jedynie VAT wynikający z faktury za usługę naprawczą. Podatnik nie poniesie jednak straty z tego tytułu. Naliczony w fakturze za naprawę samochodu i następnie zapłacony warsztatowi przez podatnika VAT będzie podlegał odliczeniu na zasadach ogólnych.

VAT naliczony

Prawo do obniżenia kwoty podatku należnego o podatek naliczony z tytułu nabycia usług przysługuje co do zasady w rozliczeniu za okres, w którym podatnik otrzymał fakturę (art. 86 ust. 10 pkt 1 ustawy o VAT). Jeżeli jednak nie dokonał on obniżenia kwoty podatku należnego o podatek naliczony w miesiącu otrzymania faktury, to może tego dokonać w deklaracji za jeden z dwóch następnych okresów rozliczeniowych (art. 86 ust. 11). Dlatego VAT naliczony zawarty w fakturze za wykonaną naprawę samochodu należy odliczyć nie wcześniej niż w dacie jej otrzymania.

VAT należny

Otrzymane odszkodowanie nie podlega opodatkowaniu VAT, ponieważ nie spełnia definicji dostawy towaru ani odpłatnego świadczenia usług. Celem odszkodowania jest naprawienie szkody przez przywrócenie stanu poprzedniego lub przez zapłacenie odpowiedniej sumy pieniężnej. Naprawienie szkody powinno obejmować nie tylko straty, które poszkodowany poniósł, ale także korzyści, które mógłby osiągnąć, gdyby mu szkody nie wyrządzono.

Sąd Najwyższy w uchwale z 13 czerwca 2003 r. (sygn. akt III CZP 32/03) stwierdził, że (...) odszkodowanie przysługujące od ubezpieczyciela odpowiedzialności cywilnej za uszkodzenie pojazdu mechanicznego obejmuje niezbędne i ekonomicznie uzasadnione koszty naprawy pojazdu, ustalone według cen występujących na lokalnym rynku.

Tym samym otrzymane odszkodowanie nie podlega regulacjom ustawy o VAT.

Prezentowane w niniejszym artykule stanowisko jest zbieżne ze stanowiskiem organów podatkowych. Na przykład Dyrektor Izby Skarbowej w Warszawie w interpretacji indywidualnej z 9 lutego 2009 r., sygn. IPPB1/415-1315/08-4/IF, stwierdził, że (...) odszkodowanie, o którym mowa we wniosku, otrzymane z tytułu ubezpieczenia majątkowego za szkody dotyczące składników majątku związanych z prowadzoną działalnością gospodarczą, niezależnie od tego czy odszkodowanie zostało wypłacone Wnioskodawcy, czy zostało przekazane przez ubezpieczyciela bezpośrednio wykonawcy naprawy, stanowi przychód z działalności gospodarczej w dacie jego otrzymania zgodnie z art. 14 ust. 2 pkt 12 ustawy.

Przykład

Pan Adam Kowalski otrzymał fakturę VAT za wykonaną dla niego naprawę samochodu ciężarowego, którego jest leasingobiorcą. Faktura została wystawiona 25 października 2009 r. i opiewa na kwotę 10 000 zł netto, VAT - 2200 zł (12 200 zł brutto). Pan Kowalski przedstawił fakturę VAT ubezpieczycielowi i zażądał wypłaty odszkodowania z tytułu ubezpieczenia AC. Otrzymaną fakturę zaksięgował do kosztów uzyskania przychodów w prowadzonej przez siebie podatkowej księdze przychodów i rozchodów pod datą jej wystawienia (25 października 2009 r.). Podatek naliczony VAT zawarty w fakturze pan Kowalski odliczył w październiku, ponieważ w tym miesiącu otrzymał przedmiotową fakturę.

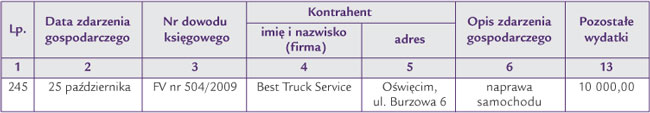

Tabela 1. Wyciąg z księgi przychodów i rozchodów za październik 2009 r.

W listopadzie pan Kowalski otrzymał informację z warsztatu samochodowego, że 16 listopada 2009 r. ubezpieczyciel przelał na rachunek bankowy warsztatu kwotę 10 000 zł. W tej sytuacji pan Adam zaksięgował przychód w kwocie 10 000 zł pod datą otrzymania przelewu przez warsztat samochodowy. Przychód ten wpisał w kol. 8 księgi - Pozostałe przychody.

Tabela 2. Wyciąg z księgi za listopad 2009 r.

Koszty bezpośrednie

Koszty uzyskania przychodów bezpośrednio związane z przychodami, odnoszące się do przychodów danego roku podatkowego, a poniesione po zakończeniu tego roku podatkowego do dnia:

• sporządzenia sprawozdania finansowego, nie później jednak niż do upływu terminu określonego do złożenia zeznania, jeżeli podatnicy są obowiązani do sporządzania takiego sprawozdania, albo

• złożenia zeznania, nie później jednak niż do upływu terminu określonego do złożenia tego zeznania, jeżeli podatnicy, zgodnie z odrębnymi przepisami, nie są obowiązani do sporządzania sprawozdania finansowego

- są potrącalne w roku podatkowym, w którym osiągnięte zostały odpowiadające im przychody.

Koszty uzyskania przychodów bezpośrednio związane z przychodami, odnoszące się do przychodów danego roku podatkowego, a poniesione po tym dniu, są potrącalne w roku podatkowym następującym po roku, za który sporządzane jest sprawozdanie finansowe lub składane jest zeznanie.

UWAGA

Jeśli samochód nie jest objęty ubezpieczeniem AC, to bez względu na to, czy szkoda jest realizowana z polisy sprawcy wypadku, naprawa tego samochodu nie będzie stanowiła kosztu uzyskania przychodu. Zgodnie bowiem z art. 23 ust. 1 pkt 48 ustawy o pdof nie uważa się za koszty uzyskania przychodów strat powstałych w wyniku utraty lub likwidacji samochodów oraz kosztów ich remontów powypadkowych, jeżeli samochody nie były objęte ubezpieczeniem dobrowolnym.

• art. 9, art. 14 ust. 2 pkt 12, art. 21 ust. 4, art. 22 ust. 4 i art. 22 ust. 6b ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - j.t. Dz.U. z 2000 r. Nr 14, poz. 176; Dz.U. z 2009 r. Nr 201, poz. 1541

• rozporządzenie Ministra Finansów z 26 sierpnia 2003 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów - Dz.U. Nr 152, poz. 1475; ost.zm. Dz.U. z 2007 r. Nr 140, poz. 988

• art. 86 ust. 10 pkt 1, art. 86 ust. 11 ustawy z 11 marca 2004 r. o podatku od towarów i usług - j.t. Dz.U. Nr 54, poz. 535; ost.zm. Dz.U. z 2009 r. Nr 215, poz. 1666

• art. 361, art. 363 § 2 ustawy z 23 kwietnia 1964 r. - Kodeks cywilny - j.t. Dz.U. z 1964 r. Nr 16, poz. 93; ost.zm. Dz.U. z 2009 r. Nr 131, poz. 1075

Leszek Porowski

doradca podatkowy

REKLAMA

REKLAMA