Jak rozliczyć działalność gospodarczą prowadzoną przez niemieckiego przedsiębiorcę w Polsce

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

Osoba mające miejsce zamieszkania w Niemczech może zarejestrować również indywidualną działalność gospodarczą w Polsce. Od dochodów z tej działalności będzie podlegała opodatkowaniu w Polsce. Natomiast skoro osoba ta podlega ubezpieczeniu w Niemczech ze względu na prowadzoną tam działalność, nie będzie podlegała ubezpieczeniu społecznemu w Polsce.

UZASADNIENIE

Osoba fizyczna mająca miejsce zamieszkania w Niemczech może zarejestrować i prowadzić indywidualną działalność gospodarczą w Polsce. Wynika to z art. 13 ust. 1 ustawy o swobodzie działalności gospodarczej, zgodnie z którym osoby zagraniczne z państw członkowskich Unii Europejskiej mogą podejmować i wykonywać działalność gospodarczą na takich samych zasadach jak obywatele polscy.

REKLAMA

Zgodnie z art. 7a ust. 1a pkt 2 ustawy - Prawo działalności gospodarczej dla zachowujących miejsce stałego pobytu poza terytorium Rzeczypospolitej Polskiej obywateli państw członkowskich Unii Europejskiej podejmujących działalność gospodarczą na terytorium Rzeczypospolitej Polskiej właściwość miejscową gminy dla celów ewidencyjnych określa się według głównego miejsca wykonywania tej działalności na terytorium Rzeczypospolitej Polskiej. A zatem działalność gospodarcza w Polsce osoby mającej miejsce zamieszkania w Niemczech powinna być zarejestrowana w urzędzie gminy, na terytorium której będzie ona wykonywana.

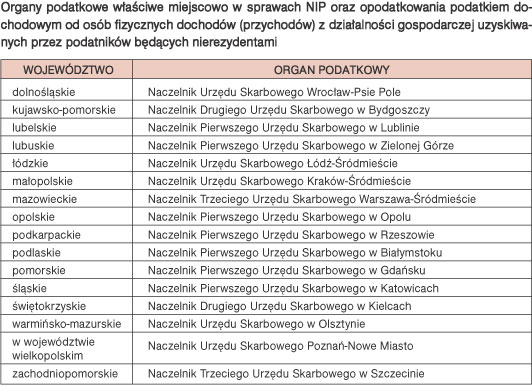

W urzędzie skarbowym przedsiębiorca z Niemiec powinien uzyskać numer identyfikacji podatkowej. Na podstawie art. 2 ust. 1 ustawy o zasadach ewidencji i identyfikacji podatników i płatników osoby fizyczne, które na podstawie odrębnych ustaw są podatnikami, podlegają obowiązkowi ewidencyjnemu oraz otrzymują numery identyfikacji podatkowej (NIP). Zgodnie zaś art. 3 ust. 2a updof osoby fizyczne, jeżeli nie mają na terytorium Rzeczypospolitej Polskiej miejsca zamieszkania, podlegają obowiązkowi podatkowemu tylko od dochodów (przychodów) osiąganych na terytorium Rzeczypospolitej Polskiej (ograniczony obowiązek podatkowy). Za dochody (przychody) osiągane na terytorium Rzeczypospolitej Polskiej uważa się m.in. dochody (przychody) z działalności gospodarczej prowadzonej na terytorium Rzeczypospolitej Polskiej (art. 3 ust. 2b pkt 3 updof).

W rozumieniu umowy zawartej między Rzecząpospolitą Polską a Republiką Federalną Niemiec w sprawie unikania podwójnego opodatkowania w zakresie podatków od dochodu i od majątku przedsiębiorca z Niemiec w związku z prowadzoną w Polsce działalnością będzie posiadał zakład. Zyski tego zakładu będą opodatkowane w Polsce (art. 7 ust. 1 ww. umowy). Należy jednak pamiętać, że temu zakładowi przypisuje się takie zyski, które mógłby on osiągnąć, gdyby wykonywał taką samą lub podobną działalność w takich samych lub podobnych warunkach jako samodzielne przedsiębiorstwo i był całkowicie niezależny w stosunkach z przedsiębiorstwem, którego jest zakładem (art. 7 ust. 2 ww. umowy).

W związku z przemieszczeniem wytworzonych w Polsce towarów (odzieży) do Niemiec będzie miała miejsce wewnątrzwspólnotowa dostawa towarów. Na podstawie bowiem art. 13 ust. 3 ustawy o VAT za wewnątrzwspólnotową dostawę towarów uznaje się również przemieszczenie przez podatnika, lub na jego rzecz, towarów należących do jego przedsiębiorstwa z terytorium kraju na terytorium państwa członkowskiego inne niż terytorium kraju, które zostały przez tego podatnika na terytorium kraju w ramach prowadzonego przez niego przedsiębiorstwa wytworzone, wydobyte, nabyte, jeżeli mają służyć czynnościom wykonywanym przez niego jako podatnika na terytorium tego innego państwa członkowskiego. Stąd na fakturach z tytułu tej dostawy przychody powinny być wykazywane w takiej wysokości, jakie by wykazywały podmioty niezależne.

Przedsiębiorca niemiecki prowadzący w Polsce działalność gospodarczą będzie obowiązany wpłacać zaliczki na podatek dochodowy i rozliczać dochody z tej działalności w Polsce. Z uwagi na to, że jak wspomniano wcześniej przedsiębiorca niemiecki będzie przemieszczał towary (odzież) z Polski do Niemiec, to powinien również zarejestrować się w Polsce jako podatnik VAT-UE (art. 97 ust. 1 ustawy o VAT). Organem podatkowym właściwym dla rozliczenia VAT będzie naczelnik urzędu skarbowego, na terytorium którego będzie prowadzona działalność gospodarcza.

Kwestie opłacania składek na ubezpieczenia społeczne reguluje Rozporządzenie Rady (EWG) Nr 1408/71 z 14 czerwca 1971 r. w sprawie stosowania systemów zabezpieczenia społecznego do pracowników najemnych, osób prowadzących działalność na własny rachunek i do członków ich rodzin przemieszczających się we Wspólnocie. Na podstawie art. 13 ust. 2 lit. b) tego rozporządzenia osoba prowadząca działalność na własny rachunek na terytorium jednego państwa członkowskiego podlega ustawodawstwu tego państwa, nawet jeżeli zamieszkuje na terytorium innego państwa członkowskiego. Zgodnie jednak z art. 14a ust. 2 tego rozporządzenia osoba zwykle prowadząca działalność na własny rachunek na terytorium dwóch lub więcej państw członkowskich podlega ustawodawstwu państwa członkowskiego, na terytorium którego zamieszkuje, jeżeli wykonuje jakąkolwiek część swojej działalności na terytorium tego państwa. A zatem jeżeli osoba zamieszkująca w Niemczech prowadzi działalność gospodarczą w Polsce i w Niemczech, to ubezpieczeniom społecznym podlega w Niemczech. Należy jednak złożyć do właściwego oddziału ZUS ze względu na prowadzenie działalności formularz E-101 i dokumenty potwierdzające ubezpieczenie w Niemczech.

• art. 7 ust. 1 i ust. 2 umowy między Rzecząpospolitą Polską a Republiką Federalną Niemiec w sprawie unikania podwójnego opodatkowania w zakresie podatków od dochodu i od majątku - Dz.U. z 2005 r. Nr 12, poz. 90

• art. 3 ust. 2a i ust. 2b pkt 3 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - j.t. Dz.U. z 2000 r. Nr 14, poz. 176; ost.zm. Dz.U. z 2007 r. Nr 176, poz. 1243

• art. 2 ust. 1, art. 4 pkt 3 lit. a) ustawy z 13 października 1995 r. o zasadach ewidencji i identyfikacji podatników i płatników - Dz.U. z 2004 r. Nr 269, poz. 2681; ost.zm. Dz.U. z 2004 r. Nr 173, poz. 1808

• § 5 ust. 1 rozporządzenia Ministra Finansów z 30 sierpnia 2005 r. w sprawie właściwości organów podatkowych - Dz.U. z 2005 r. Nr 165 poz.1371; ost.zm. Dz.U. z 2005 r. Nr 266, poz. 2235

• art. 13 ust. 1 ustawy z 2 lipca 2004 r. o swobodzie działalności gospodarczej - Dz.U. z 2004 r. Nr 173, poz. 1807; ost.zm. Dz.U. z 2007 r. Nr 120, poz. 818

• art. 7a ust. 1a pkt 2 ustawy z 19 listopada 1999 r. - Prawo działalności gospodarczej - Dz.U. z 1999 r. Nr 101, poz. 1178; ost.zm. Dz.U. z 2006 r. Nr 144, poz. 1043

• art. 3 ust. 1, art. 13 ust. 3, art. 97 ust. 1 ustawy z 11 marca 2004 r. o podatku od towarów i usług - Dz.U. z 2004 r. Nr 54, poz. 535; ost.zm. Dz.U. z 2005 r. Nr 143, poz. 1199

• art. 13 ust 2 lit. b), art. 14 ust. 2 Rozporządzenia Rady (EWG) Nr 1408/71 z 14 czerwca 1971 r. w sprawie stosowania systemów zabezpieczenia społecznego do pracowników najemnych, osób prowadzących działalność na własny rachunek i do członków ich rodzin przemieszczających się we Wspólnocie (Dz.U.UE.L.97.28.1/1, Dz.U.UE-sp.05-3-3)

Krzysztof Rustecki

ekspert w zakresie podatków dochodowych

REKLAMA

REKLAMA