Depozyty i kredyty w końcu stycznia 2023

REKLAMA

REKLAMA

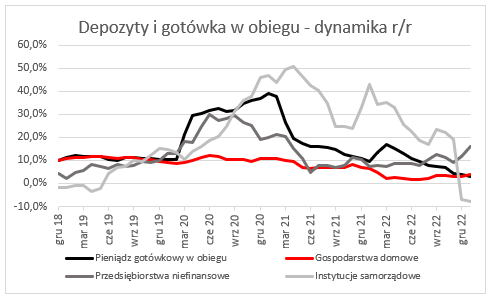

Roczna dynamika depozytów w styczniu wzrosła drugi raz z rzędu. Pozostaje mimo to niewielka, zwłaszcza na tle dynamiki płac czy poziomu inflacji.

- Spory wzrost poziomu środków w gospodarstwach domowych

- Koniec stycznia na rachunkach samorządów

- Zadłużenie gospodarstw domowych

- Ile gotówki w obiegu

Spory wzrost poziomu środków w gospodarstwach domowych

Narodowy Bank Polski zaprezentował dane o podaży pieniądza w końcu stycznia 2023. Z punktu widzenia obserwacji procesów w gospodarce realnej szczególnie istotne są w nich dane o zmianach poziomów depozytów i kredytów gospodarstw domowych, przedsiębiorstw i samorządów oraz wielkości gotówki w obiegu. Wyniki stycznia powinny być traktowane jako ważne, widać w nich bowiem otwarcie roku, ale i rozwinięcie reakcji na zmiany w otoczeniu gospodarki w tym serię podwyżek stóp procentowych oraz reakcję na agresję Rosji na Ukrainę.

REKLAMA

REKLAMA

W końcu styczniu gospodarstwa domowe dysponowały na rachunkach bankowych środkami w wysokości 1 085,44 mld PLN. Były one o 6,47 mld i 0,6% wyższe niż miesiąc wcześniej i o 42,22 mld PLN tj. 4,0% większe niż przed rokiem (w grudniu roczna dynamika tych depozytów wynosiła 3,2%). Po styczniu zazwyczaj oczekuje się stabilizacji bądź jedynie niewielkiego wzrostu depozytów ludności. Mniej korzystna jest bowiem sytuacja w zakresie płac (znikają z wynagrodzeń obecne w nich w poprzednim miesiącu premie i nagrody). Wzrost poziomu środków był tym razem spory.

Roczna dynamika depozytów w styczniu wzrosła drugi raz z rzędu. Pozostaje mimo to niewielka, zwłaszcza na tle dynamiki płac czy poziomu inflacji. Wciąż doświadczamy tu złożenia kilku czynników negatywnie oddziałujących na poziom depozytów. Po pierwsze reakcja klientów na podwyższoną inflację. Podwyższone nagle koszty utrzymania skłaniają do sięgnięcia do zasobów, robione są też dodatkowe większe zakupy – wyprzedzające inflację. Na poziom depozytów w bankach wpływa też to, że transmisję zmiany stóp procentowych przez NBP lepiej widać w rosnących cenach kredytów, ale już słabiej w ofertach oprocentowania depozytów. Niskie stopy powodują też to, że wkłady w bankach nie są chronione przed stratami związanymi z inflacją. Postępuje więc również migracja części środków do innych form lokowania oszczędności – w tym do obligacji skarbowych.

Inne

Koniec stycznia na rachunkach samorządów

Przedsiębiorstwa niefinansowe dysponowały w końcu stycznia środkami w wysokości 461,15 mld PLN. Były one o 2,13 mld PLN i 0,5% niższe niż miesiąc wcześniej i o 63,12 mld PLN tj. 15,9% większe niż przed rokiem. W grudniu roczna dynamika tych depozytów wynosiła 11,6%

REKLAMA

Spadek poziomu depozytów w tej grupie klientów banków w styczniu jest typowy. W dodatku przyjmuje najczęściej znacznie większe rozmiary. Na rachunkach firm bowiem „osad” pozostały po utargach nie jest tak pokaźny jak w końcówce roku. Roczne tempo wzrostu środków mimo wyraźnej poprawy jest wciąż niższe tak od tempa wzrostu obrotów firm, jak i od tempa inflacji. Depozyty więc nie są odnawiane w tempie wystarczającym do utrzymania wcześniejszego poziomu płynności. Myśląc o sezonowo niższych w styczniu stanach depozytów należy mieć też na uwadze, że to efekt odreagowania wstecz pewnego rodzaju dążności firm do poprawy wizerunku finansów – robionej na potrzeby zamykającego rok sprawozdania grudniowego (ładniej ono wygląda, gdy w ręku firm jest więcej płynności). Stany styczniowe zazwyczaj nie są prezentowane szerokiej publiczności, więc nie muszą wyglądać aż tak „okazale”.

W końcu stycznia na rachunkach samorządów figurowała kwota 71,01 mld PLN. Była ona o 3,92 mld PLN i 5,8% wyższa niż miesiąc wcześniej i równocześnie o 6,16 mld i 8,0% niższa niż przed rokiem. W grudniu roczna dynamika depozytów również była ujemna i wynosiła -6,9%.

Wzrost tych depozytów w styczniu jest po części sezonowy. Samorządy w pierwszych miesiącach roku są zasilane dodatkowym środkami – na realizowanie zlecanych im zadań. Tegoroczny wzrost środków był jednak mniejszy niż przed dwunastoma miesiącami. Najprawdopodobniej związane jest to z drastycznym skokiem wydatków na energię i jej nośniki.

Inne

Zadłużenie gospodarstw domowych

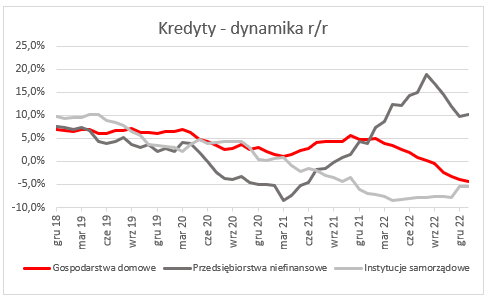

W końcu stycznia zadłużenie gospodarstw domowych w bankach wynosiło 789,01 mld PLN. Było ono o 5,27 mld i 0,7% niższe niż miesiąc wcześniej i o 36,02 mld PLN tj. 4,4% niższe niż przed rokiem. W grudniu roczna dynamika kredytów była również ujemna i wynosiła -3,9%.

Kredyty w tej grupie klientów w styczniu zazwyczaj z przyczyn sezonowych są stabilne bądź nieznacznie rosną – po wysokim ich poziomie w grudniu. Tegoroczny wyraźny spadek można wiec uznać za anormalny. To kontynuacja obserwowanej w niemal całym roku 2022 serii korekt poziomu kredytów, przerwanej jedynie chwilowo i minimalnie w czerwcu i wrześniu. Systematyczne postępuje też silne zmniejszanie rocznej dynamiki akcji kredytowej (i to do wyraźnie ujemnych poziomów). Jest to efekt spadku zainteresowania kredytami (zwłaszcza hipotecznymi) oraz szybszej spłaty zaciągniętych wcześniej zobowiązań. To oczywiście skutek zaostrzania polityki monetarnej – wzrostu stóp procentowych. Spadek akcji kredytowej w ujęciu miesięcznym w styczniu przyspieszany był wzmocnieniem złotego wobec dolara i franka, (wycena w złotych kredytów walutowych spadała). Efekt kursowy odwrotnie działał w przypadku dynamiki rocznej (złoty był słabszy niż rok temu o 2,4% wobec euro oraz 5,7% wobec dolara i 6,3% wobec franka). A mimo to dynamika roczna kredytów była ujemna.

Przedsiębiorstwa niefinansowe w końcu stycznia zasilane były kredytami na poziomie 403,91 mld PLN. Było to o 5,84 mld i 1,5% więcej niż miesiąc wcześniej oraz o 37,05 mld PLN tj. 10,1% więcej niż przed rokiem. W grudniu roczna dynamika kredytów wyniosła 9,7%.

Wzrost kredytowania w styczniu jest typowy (jest odreagowaniem grudnia, kiedy to firmy na potrzeby sprawozdań starają się pokazać mniejszą zależność od kredytowania). Również typowa okazał się skala wzrostu. Roczna dynamika kredytów wzrosła – po wcześniejszych czterech spadkach. Jednocześnie firmy dysponowały kwotą 16,72 mld pozyskaną w postaci obligacji. Była ona o 0,29 mld PLN tj. 1,8% wyższa niż przed miesiącem oraz o 0,74 mld PLN tj. o 4,2% niższa niż przed rokiem. W grudniu roczna dynamika środków pozyskanych w postaci obligacji była ujemna i wynosiła -3,9%. Roczne tempo wzrostu zadłużenia firm pozostaje niższe od dynamiki realizowanych przychodów. Spada ono redukowane ograniczeniem popytu na środki obrotowe, ale również inwestycyjne.

Zgodnie z danymi na koniec stycznia banki zasilały samorządy kredytami na kwotę 31,49 mld PLN. Były one o 0,35 mld i 1,1% niższe niż miesiąc wcześniej i o 1,81 mld PLN tj. 5,4% niższe niż przed rokiem. W grudniu roczna dynamika kredytów również była ujemna i wynosiła -5,5%. Jednocześnie samorządy dysponowały kwotą 28,24 mld pozyskaną w postaci obligacji. Była ona o 0,22 mld PLN tj. 0,8% wyższa niż przed miesiącem oraz o 3,01 mld PLN tj. o 11,9% wyższa niż przed rokiem. W grudniu roczna dynamika środków pozyskanych w postaci obligacji wynosiła 11,1%.

Ile gotówki w obiegu

W styczniu obniżył się poziom gotówki w obiegu – o 5,31 mld PLN tj. 1,5% do kwoty 348,39 mld PLN. Jednocześnie okazał się on o 9,98 mld PLN i 2,9% wyższy niż przed rokiem (w grudniu był wyższy niż przed rokiem o 3,9%). Styczniowy spadek poziomu gotówki w obiegu mógł mieć kilka przyczyn. Po pierwsze stanowił dalsze odreagowanie po forsownych wzrostach w okresie luty – kwiecień 2022 (kiedy to tak osoby prywatne jak i mniejsze firmy zaopatrywały się masowo w gotówkę – jako bardziej płynną formę środków – po agresji Rosji na Ukrainę). Po drugie gotówka mogła posłużyć do podtrzymania w gospodarstwach domowych wydatków – mocno rosnących w dobie drożyzny. Po trzecie, w okresie rosnących stóp procentowych – naturalne preferowanie płynności – staje się kosztowniejsze niż jeszcze kilka miesięcy temu.

REKLAMA

REKLAMA