Obowiązki przedsiębiorców wobec PFRON

REKLAMA

REKLAMA

Pracodawca zatrudniający co najmniej 25 pracowników w przeliczeniu na pełny wymiar czasu pracy jest obowiązany dokonywać miesięcznych wpłat na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych (PFRON). Wysokość tej kwoty ustala się jako iloczyn 40,65% przeciętnego wynagrodzenia i liczby pracowników odpowiadającej różnicy między zatrudnieniem zapewniającym osiągnięcie wskaźnika zatrudnienia osób niepełnosprawnych w wysokości 6% a rzeczywistym zatrudnieniem osób niepełnosprawnych (art. 21 ustawy o rehabilitacji zawodowej).

REKLAMA

REKLAMA

Wpłat na PFRON nie muszą uiszczać ci pracodawcy, u których wskaźnik zatrudnienia osób niepełnosprawnych wynosi co najmniej 6%, oraz pracodawcy prowadzący zakłady pracy będące w likwidacji albo co do których ogłoszono upadłość.

Wskaźnik zatrudnienia osób niepełnosprawnych oznacza przeciętny miesięczny udział procentowy osób niepełnosprawnych w zatrudnieniu ogółem, w przeliczeniu na pełny wymiar czasu pracy.

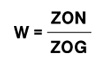

Wskaźnik zatrudnienia osób niepełnosprawnych przedstawia wzór:

REKLAMA

gdzie:

ZON - stan zatrudnienia ogółem osób niepełnosprawnych w przeliczeniu na pełny wymiar czasu pracy (z miesiąca sprawozdawczego),

ZOG - stan zatrudnienia ogółem w przeliczeniu na pełny wymiar czasu pracy (z miesiąca sprawozdawczego).

UWAGA

Uzyskaną wartość wskaźnika W należy wykazać z dokładnością do czterech miejsc po przecinku.

Wskaźnik zatrudnienia osób niepełnosprawnych na poziomie 6%, umożliwiający zwolnienie z opłat na PFRON, może zostać w określonych sytuacjach obniżony. Dokonywane jest to w razie zatrudnienia osób niepełnosprawnych ze schorzeniami szczególnie utrudniającymi wykonywanie pracy (art. 21 ust. 4 ustawy o zatrudnianiu osób niepełnosprawnych). Lista tych schorzeń jest wymieniona w § 1 rozporządzenia w sprawie rodzajów schorzeń uzasadniających obniżenie wskaźnika zatrudnienia osób niepełnosprawnych oraz sposobu jego obniżania. Zalicza się do nich: chorobę Parkinsona, stwardnienie rozsiane, paraplegię, tetraplegię, hemiplegię, znaczne upośledzenie widzenia (ślepotę) oraz niedowidzenie, głuchotę i głuchoniemotę, nosicielstwo wirusa HIV oraz chorobę AIDS, epilepsję, przewlekłe choroby psychiczne, upośledzenie umysłowe, miastenię, późne powikłania cukrzycy.

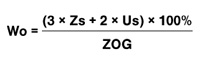

Wskaźnik obniżający wylicza się w następujący sposób:

gdzie:

Wo - wskaźnik obniżający,

Zs - zatrudnienie w przeliczeniu na pełny wymiar czasu pracy pracowników zaliczonych do znacznego stopnia niepełnosprawności, u których stwierdzono schorzenie wymienione wyżej,

Us - zatrudnienie w przeliczeniu na pełny wymiar czasu pracy pracowników zaliczonych do umiarkowanego stopnia niepełnosprawności, u których stwierdzono ww. wymienione schorzenie,

ZOG - zatrudnienie pracowników ogółem w przeliczeniu na pełny wymiar czasu pracy.

Obniżony wskaźnik zatrudnienia osób niepełnosprawnych odpowiada różnicy między wskaźnikiem zatrudnienia osób niepełnosprawnych w wysokości 6% a wskaźnikiem ustalonym według wzoru (Wo).

Wysokość wpłat na PFRON

Pracodawcy nieosiągający wskaźników zatrudnienia osób niepełnosprawnych w wysokości 6% są zobowiązani dokonywać wpłat na PFRON w terminie do 20 dnia następnego miesiąca po miesiącu, w którym zaistniały okoliczności powodujące powstanie obowiązku wpłat (art. 49 ustawy o rehabilitacji zawodowej).

Wysokość wpłat na PFRON wyraża wzór:

PFRON = 0,4065 × Pw × (ZOG × 0,06 - Zn)

gdzie:

Pw - przeciętne miesięczne wynagrodzenie,

ZOG - zatrudnienie ogółem w zakładzie pracy w przeliczeniu na pełny wymiar czasu pracy,

Zn - rzeczywista liczba zatrudnionych pracowników niepełnosprawnych.

Do stanu zatrudnienia wlicza się pracowników w rozumieniu Kodeksu pracy, czyli wszelkie osoby zatrudnione na podstawie umowy o pracę, powołania, wyboru, mianowania i spółdzielczej umowy o pracę. Do liczby pracowników nie wlicza się osób niepełnosprawnych przebywających na urlopach bezpłatnych oraz osób niebędących osobami niepełnosprawnymi:

• zatrudnionych na podstawie umowy o pracę w celu przygotowania zawodowego;

• przebywających na urlopach wychowawczych;

• nieświadczących pracy w związku z odbywaniem służby wojskowej albo służby zastępczej;

• będących uczestnikami Ochotniczych Hufców Pracy;

• nieświadczących pracy w związku z uzyskaniem świadczenia rehabilitacyjnego;

• przebywających na urlopach bezpłatnych, których obowiązek udzielenia określają odrębne ustawy.

Do stanu zatrudnienia wlicza się pracowników (zarówno pełnosprawnych, jak i niepełnosprawnych) przebywających na urlopach macierzyńskich czy zwolnieniach lekarskich, niezależnie od tego, kto wypłaca świadczenia.

Obowiązki informacyjne i sprawozdawcze

Jeśli pracodawca nie osiąga wskaźnika zatrudnienia osób niepełnosprawnych w wysokości co najmniej 6% (Wu < 0,06), zobowiązany jest dokonywać wpłat na odpowiedni numer rachunku bankowego i składać deklaracje miesięczne DEK-I-0 oraz deklaracje roczne DEK-R.

W przypadku osiągnięcia odpowiedniego wskaźnika zatrudnienia osób niepełnosprawnych pracodawca jest zwolniony z dokonywania wpłat na PFRON. Zobowiązany jest jednak do składania informacji miesięcznej INF-1 oraz rocznej INF-2.

Deklaracje i informacje do PFRON składane są w terminie do 20 dnia miesiąca następującego po miesiącu, którego dotyczy deklaracja lub informacja, a deklaracja/informacja roczna - do 20 stycznia za rok poprzedni. Dokumenty te składane są poprzez teletransmisję danych w formie dokumentu elektronicznego, w systemie e-PFRON.

W razie niezłożenia przez pracodawcę deklaracji lub informacji, mimo takiego obowiązku, Fundusz może zażądać wyjaśnień dotyczących przyczyn niezłożenia dokumentu lub wezwać do jego złożenia (art. 274a Ordynacji podatkowej).

Warto dodać, że pracodawca, który rozpoczyna uiszczanie wpłat na PFRON, dokonuje rejestracji za pośrednictwem formularza DEK-Z. Gdy jest zwolniony z wpłat, informacje o tym fakcie, przekazuje na formularzu INF-1-Z. Deklaracja identyfikacyjna DEK-Z składana jest w formie pisemnej jedynie w sytuacji, gdy pracodawca występuje o przyznanie numeru w rejestrze PFRON.

Pełna informacja o teletransmisji danych oraz wzory i objaśnienia do dokumentów składanych Zarządowi PFRON w zakresie obowiązkowych wpłat dostępne są na stronach internetowych systemu e-PFRON www.e-pfron.pl.

Obniżenie wpłat na PFRON

Z dniem 1 stycznia 2011 r. wpłata na PFRON może ulec obniżeniu z tytułu zakupu usług (z wyłączeniem handlu) lub produkcji od pracodawcy zatrudniającego co najmniej 25 pracowników w przeliczeniu na pełny wymiar czasu pracy i osiągającego wskaźnik zatrudnienia osób niepełnosprawnych będących:

• osobami niepełnosprawnymi zaliczonymi do znacznego stopnia niepełnosprawności lub

• osobami niewidomymi, psychicznie chorymi lub upośledzonymi umysłowo lub osobami z całościowymi zaburzeniami rozwojowymi lub epilepsją - zaliczonymi do umiarkowanego stopnia niepełnosprawności

- w wysokości co najmniej 30%.

Warunkiem obniżenia wpłaty jest terminowe uregulowanie należności za zrealizowaną produkcję lub usługę oraz otrzymanie informacji o kwocie obniżenia.

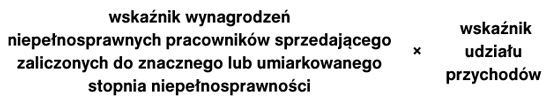

Kwota obniżenia wpłat na PFRON jest wyliczana według wzoru:

Wskaźnik wynagrodzeń niepełnosprawnych pracowników u sprzedającego, zaliczonych do znacznego lub umiarkowanego stopnia niepełnosprawności, ustala się jako iloczyn współczynnika wynagrodzeń tych pracowników i liczby etatów odpowiadającej różnicy między rzeczywistym zatrudnieniem wszystkich pracowników niepełnosprawnych a zatrudnieniem zapewniającym osiągnięcie wskaźnika zatrudnienia osób niepełnosprawnych w wysokości 6%.

Jednocześnie współczynnik wynagrodzeń pracowników niepełnosprawnych zaliczonych do znacznego lub umiarkowanego stopnia niepełnosprawności stanowi iloraz sumy wynagrodzeń tych pracowników niepełnosprawnych - pomniejszonych o należne od nich składki na ubezpieczenia społeczne - i liczby pracowników niepełnosprawnych ogółem w przeliczeniu na pełny wymiar czasu pracy.

Wskaźnik udziału przychodów stanowi iloraz przychodu ze sprzedaży własnych usług, z wyłączeniem handlu, lub produkcji sprzedającego, zrealizowanych w danym miesiącu na rzecz pracodawcy zobowiązanego do wpłat na PFRON, zwanego dalej nabywcą, i przychodu ogółem uzyskanego w tym miesiącu ze sprzedaży własnej produkcji lub usług, z wyłączeniem handlu.

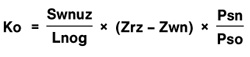

W świetle powyższego te skomplikowane formuły można opisać w postaci poniższego wzoru, określającego kwotę obniżenia wpłat na PFRON:

gdzie:

Ko - kwota obniżenia wpłaty na PFRON,

Swnuz - suma wynagrodzeń pracowników niepełnosprawnych sprzedającego (zaliczonych do znacznego lub umiarkowanego stopnia niepełnosprawności), pomniejszonych o należne od nich składki na ubezpieczenia społeczne,

Lnog - liczba pracowników niepełnosprawnych ogółem w przeliczeniu na pełny wymiar czasu pracy,

Zrz - rzeczywiste zatrudnienie wszystkich niepełnosprawnych pracowników,

Zwn - zatrudnienie niepełnosprawnych zapewniające osiągnięcie 6% wskaźnika zatrudnienia osób niepełnosprawnych,

Psn - przychód ze sprzedaży własnych usług, z wyłączeniem handlu, lub produkcji sprzedającego, zrealizowanych w danym miesiącu na rzecz pracodawcy zobowiązanego do wpłat na PFRON,

Pso - przychód ogółem uzyskany w tym miesiącu ze sprzedaży własnej produkcji lub usług, z wyłączeniem handlu.

Ponadto gdy kwota obniżenia przewyższa:

• wartość zrealizowanej produkcji lub usługi - obniżenie wpłaty przysługuje tylko do wysokości kwoty określonej na fakturze,

• wysokość 80% wpłaty na Fundusz, do której obowiązany jest pracodawca w danym miesiącu - różnicę zalicza się na obniżenie wpłaty z tego tytułu w następnych miesiącach.

Oznacza to, że niezależnie od przysługującego obniżenia wpłaty na PFRON pracodawca będzie zobligowany do faktycznej wpłaty w wysokości co najmniej 20% jej wartości. Natomiast przysługująca, ale niewykorzystana kwota obniżenia może być uwzględniana we wpłatach na Fundusz przez okres nie dłuższy niż 12 miesięcy, licząc od dnia uzyskania informacji o kwocie obniżenia.

PRZYKŁAD 1

Spółka jest zobowiązana do wpłaty 3000 zł na rzecz PFRON za czerwiec 2011 r.

W czerwcu pracodawca nabył ponadto usługi od zakładu pracy chronionej w wysokości 5000 zł. Po uregulowaniu należności otrzymał on informację od sprzedawcy o kwocie obniżenia i skorzystał z możliwości obniżenia wpłaty na PFRON.

W efekcie należna wpłata na PFRON ulegnie obniżeniu do maksymalnego poziomu, czyli o 80% obliczonej wcześniej wpłaty na Fundusz, a więc 2400 zł (tj. 80% × 3000 zł).

Pozostałą kwotę, tj. 2600 zł, pracodawca będzie mógł odliczyć w następnych miesiącach, jednak nie dłużej niż przez 12 miesięcy, licząc od dnia uzyskania informacji o kwocie obniżenia.

Rozłożenie na raty lub umorzenie wpłat na PFRON

Obowiązkowe wpłaty na PFRON podlegają, co do zasady, regulacjom Ordynacji podatkowej. Uprawnienia organów podatkowych określone w tej ustawie przysługują Prezesowi Zarządu Funduszu. Pracodawca zobowiązany do dokonania obowiązkowych wpłat na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych może ubiegać się jednak o ulgi z tego tytułu, których tryb udzielania został uregulowany w art. 49 ustawy o rehabilitacji zawodowej.

Pracodawca może skorzystać z ulgi we wpłatach na PFRON w postaci:

• odroczenia terminu płatności należności lub rozłożenia ich zapłaty na raty,

• odroczenia terminu płatności zaległości z tytułu wpłat, odsetek za zwłokę lub rozłożenia ich zapłaty na raty.

Odroczenie terminu płatności i rozłożenie na raty płatności należności lub zaległości z tytułu wpłat na Fundusz należą do ulg udzielanych w drodze decyzji Prezesa Zarządu PFRON, na wniosek pracodawcy, w przypadkach uzasadnionych ważnym interesem pracodawcy lub interesem publicznym. Kryteriami udzielania ulg są możliwości płatnicze pracodawcy oraz stan finansów Funduszu.

W świetle art. 49 ust. 5a zaległości z tytułu wpłat na PFRON, odsetki za zwłokę lub opłata prolongacyjna mogą być umarzane w całości lub w części decyzją Prezesa Zarządu Funduszu wyłącznie w przypadku ich całkowitej nieściągalności.

W przypadku nieściągalności można wystąpić z wnioskiem o umorzenie. Całkowita nieściągalność zachodzi, gdy:

• dłużnik zmarł, nie pozostawiając żadnego majątku lub pozostawił ruchomości niepodlegające egzekucji na podstawie odrębnych przepisów albo pozostawił przedmioty codziennego użytku domowego, których łączna wartość nie przekracza kwoty stanowiącej trzykrotność przeciętnego wynagrodzenia, i jednocześnie nie ma następców prawnych oraz nie ma możliwości przeniesienia odpowiedzialności na osoby trzecie, w rozumieniu przepisów Ordynacji podatkowej;

• sąd oddalił wniosek o ogłoszenie upadłości dłużnika lub umorzył postępowanie upadłościowe z przyczyn wynikających z art. 13 oraz z art. 361 pkt 1 i 2 ustawy - Prawo upadłościowe i naprawcze,

• nastąpiło trwałe zaprzestanie prowadzenia działalności przy jednoczesnym braku majątku, z którego można egzekwować należności małżonka, następców prawnych, możliwości przeniesienia odpowiedzialności na osoby trzecie w rozumieniu przepisów Ordynacji podatkowej;

• nie nastąpiło zaspokojenie należności w zakończonym postępowaniu likwidacyjnym;

• wysokość zaległej wpłaty nie przekracza pięciokrotnej kwoty kosztów upomnienia w postępowaniu egzekucyjnym;

• stwierdzono brak majątku, z którego można prowadzić egzekucję;

• jest oczywiste, że w postępowaniu egzekucyjnym nie uzyska się kwot przekraczających wydatki egzekucyjne.

UWAGA

Występując z wnioskiem o umorzenie, pracodawca powinien dostarczyć organowi dokumenty potwierdzające zaistnienie którejś z powyższych okoliczności, jeżeli wystąpiły po jego stronie.

Ewidencja bilansowa

Wpłaty na PFRON są zaliczane do kosztów działalności operacyjnej pracodawcy i obciążają koszty rodzajowe jednostki. Jednak w świetle przepisów podatkowych wpłaty te nie stanowią kosztów uzyskania przychodów.

TABELA

Ewidencja obowiązkowej wpłaty na PFRON (naliczenie składki)

| Operacja | Wn | Ma |

| Ujęcie w księgach wpłaty na PFRON | „Podatki i opłaty„ - w analityce „Wpłaty na PFRON” | „Inne rozrachunki publicznoprawne” - w analityce „Wpłaty na PFRON” |

| Uiszczenie miesięcznej wpłaty na PFRON | „Inne rozrachunki publicznoprawne” - w analityce „Wpłaty na PFRON” | „Bieżący rachunek bankowy” |

Wpłaty na PFRON nie stanowią podatkowych kosztów uzyskania przychodów. Dlatego obciążenie wpłatami kosztów działalności operacyjnej powoduje obowiązek korekty wyniku finansowego do celów podatkowych.

Ponadto warto dodać, że ewidencji księgowej nie podlega kwota przysługującego, a nieodliczonego w danym miesiącu obniżenia, do wykorzystania w kolejnych miesiącach. Jednak do celów informacyjnych jednostki mogą ewidencjonować je jednostronnie na koncie pozabilansowym 293 „Należności warunkowe”.

W praktyce można spotkać się z pełną ewidencją wszelkich rozrachunków z PFRON - zarówno kwoty obniżenia, jak i należnej wpłaty na PFRON. Praktyka taka może jednak okazać się mało czytelna i pracochłonna, w związku z czym polecana jest ewidencja samej należnej składki na PFRON.

PRZYKŁAD 2

Pracodawca zobowiązany do dokonywania wpłat na PFRON zobligowany jest wpłacić 2000 zł za czerwiec 2011 r. W tym samym miesiącu nabył on usługi od zakładu pracy chronionej na kwotę 3000 zł i spełnił wszystkie warunki uzyskania obniżenia we wpłacie. Za czerwiec 2011 r. pracodawca może wykorzystać jedynie 80% wartości wyliczonej wcześniej wpłaty, a więc 1600 zł. W efekcie spółka zobowiązana jest do wpłaty jedynie 400 zł, natomiast kwota 1400 zł będzie mogła być rozliczona w kolejnych miesiącach.

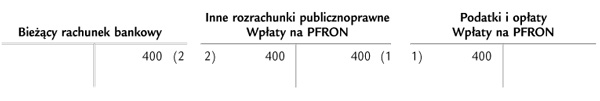

EWIDENCJA KSIĘGOWA

1. Kwota zobowiązania wobec PFRON po uwzględnieniu przysługującej obniżki 400 zł:

Wn „Podatki i opłaty”

- w analityce „Wpłaty na PFRON” 400

Ma „Inne rozrachunki publicznoprawne”

- w analityce „Wpłaty na PFRON” 400

2. WB - zapłata zobowiązania wobec PFRON: 400 zł:

Wn „Inne rozrachunki publicznoprawne”

- w analityce „Wpłaty na PFRON” 400

Ma „Bieżący rachunek bankowy” 400

OSOBA NIEPEŁNOSPRAWNA

Za osoby niepełnosprawne uznaje się osoby o trwałej lub okresowej niezdolności do wypełniania ról społecznych z powodu stałego lub długotrwałego naruszenia sprawności organizmu, w szczególności powodującej niezdolność do pracy, oraz posiadające orzeczenie (art. 1 i art. 2 pkt 10 ustawy o rehabilitacji zawodowej):

1) o zakwalifikowaniu przez organy orzekające do jednego z trzech stopni niepełnosprawności (lekkiego, umiarkowanego lub znacznego) lub

2) o całkowitej lub częściowej niezdolności do pracy, wydane na podstawie odrębnych przepisów, lub

3) o niepełnosprawności, wydane przed ukończeniem 16 roku życia.

PRZECIĘTNE WYNAGRODZENIE

Przeciętnym wynagrodzeniem jest przeciętne miesięczne wynagrodzenie w gospodarce narodowej w poprzednim kwartale od pierwszego dnia następnego miesiąca po ogłoszeniu przez Prezesa Głównego Urzędu Statystycznego w formie komunikatu w Dzienniku Urzędowym Rzeczypospolitej Polskiej „Monitor Polski”, na podstawie art. 20 pkt 2 ustawy z 17 grudnia 1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych. Za okres sprawozdawczy czerwiec-sierpień 2011 r. kwota ta wynosi 3466,33 zł.

• art. 1, 2, 21 i 49 ustawy z 27 sierpnia 1997 r. o rehabilitacji zawodowej i społecznej oraz zatrudnianiu osób niepełnosprawnych - Dz.U. z 2011 r. Nr 127, poz. 721; ost.zm. Dz.U. z 2011 r. Nr 171, poz. 1016

Joanna Szyszkowska

Biuro Rachunkowe PROFIT

REKLAMA

REKLAMA