Kiedy uproszczona metoda wpłaty zaliczek jest korzystna

REKLAMA

REKLAMA

Uproszczoną formę wpłacania miesięcznych zaliczek mogą wybrać:

REKLAMA

REKLAMA

• podatnicy podatku dochodowego od osób fizycznych (PIT) przy opłacaniu zaliczek z prowadzonej działalności gospodarczej - art. 44 ust. 6b updof,

• podatnicy podatku dochodowego od osób prawnych (CIT) - art. 25 ust. 6 updop.

Podatnicy PIT

REKLAMA

W przypadku podatników PIT tę metodę wpłacania zaliczek mogą stosować przedsiębiorcy opodatkowani według skali podatkowej oraz opodatkowani podatkiem liniowym.

Przedsiębiorcy, których dochody są opodatkowane według skali podatkowej, zaliczkę miesięczną w uproszczonej formie ustalają w 2011 r. jako 1/12 kwoty podatku obliczonego z zastosowaniem skali podatkowej obowiązującej w 2011 r. od dochodu z pozarolniczej działalności gospodarczej, który został wykazany w zeznaniu podatkowym za 2009 r., złożonym przez podatnika do urzędu skarbowego w 2010 r. Jeżeli w zeznaniu za 2009 r. podatnik nie wykazał dochodu z działalności gospodarczej albo dochód ten nie przekroczył kwoty wolnej - za podstawę obliczenia uproszczonej zaliczki przyjmuje się wówczas dochód z działalności gospodarczej wykazany w zeznaniu rocznym za 2008 r., złożonym do urzędu skarbowego w 2009 r.

W przypadku przedsiębiorców opodatkowanych w br. podatkiem liniowym zaliczka miesięczna w uproszczonej formie stanowi 1/12 kwoty podatku obliczonego z zastosowaniem stawki 19% od dochodu z działalności gospodarczej, wykazanego w zeznaniu rocznym za 2009 r., złożonym w urzędzie skarbowym w 2010 r. Jeżeli w zeznaniu za 2009 r. podatnik nie wykazał dochodu, zaliczkę ustala się na podstawie dochodu wykazanego w zeznaniu podatkowym za 2008 r., złożonym w 2009 r.

WAŻNE!

Jeżeli podatnik w zeznaniu za 2009 lub 2008 r. nie wykazał dochodu z pozarolniczej działalności gospodarczej albo wykazał dochód z tego źródła w wysokości nieprzekraczającej kwoty wolnej, nie ma prawa w 2011 r. wpłacać zaliczek w uproszczonej formie. Z uproszczonej formy wpłacania zaliczek w 2011 r. nie mogą również skorzystać podatnicy, którzy rozpoczęli prowadzenie działalności gospodarczej w 2010 albo 2011 r. Nie składali oni bowiem zeznań rocznych, które stanowią podstawę obliczania uproszczonych zaliczek.

Kwotę uproszczonej zaliczki zmniejsza się o kwotę składki na ubezpieczenie zdrowotne, zapłaconej przez podatnika w danym miesiącu. Odliczenie następuje zgodnie z art. 27b updof (art. 44 ust. 6i updof).

PRZYKŁAD

Pan Henryk Nowak, prowadzący działalność gospodarczą, opłaca w 2011 r. podatek liniowy. Chciałby jednocześnie skorzystać z uproszczonej formy wpłacania zaliczek. W zeznaniu za 2009 r. pan Nowak wykazał stratę. Z kolei w zeznaniu za 2008 r. wykazał dochód z działalności gospodarczej w wysokości 180 000 zł. Kwota wyliczonej zaliczki według metody uproszczonej wynosi 2850 zł = 180 000 zł x 19% : 12 mies. Tak wyliczoną zaliczkę przedsiębiorca ma prawo pomniejszyć o składkę zdrowotną zapłaconą w danym miesiącu. Odliczeniu podlega składka nie wyższa niż 7,75% podstawy jej wymiaru (art. 27b updof). Załóżmy, że składka zdrowotna zapłacona w styczniu 2011 r. do odliczenia wynosi 200,92 zł. W takim przypadku zaliczka za styczeń 2011 r. wyniesie po zaokrągleniu 2649 zł = 2850 zł - 200,92 zł.

Zaliczki miesięczne za okres od stycznia do listopada należy płacić w terminie do 20. dnia następnego miesiąca za miesiąc poprzedni. Zaliczkę za grudzień 2011 r., w wysokości zaliczki należnej za listopad, należy zapłacić w terminie do 20 grudnia roku podatkowego (art. 44 ust. 6 updof). Oznacza to, że za listopad 2011 r. zaliczka powinna być uiszczona w podwójnej wysokości.

Podatnicy PIT, którzy wybrali uproszczoną metodę wpłacania miesięcznych zaliczek, są obowiązani:

• do 20 lutego roku podatkowego, w którym po raz pierwszy wybrali uproszczoną formę wpłacania zaliczek, zawiadomić w formie pisemnej właściwego naczelnika urzędu skarbowego o wyborze tej formy,

• stosować uproszczoną formę wpłacania zaliczek przez cały rok podatkowy,

• terminowo wpłacać zaliczki,

• dokonać rozliczenia podatku za rok podatkowy (art. 44 ust. 6c updof).

Zawiadomienie o wyborze uproszczonej formy wpłaty zaliczek dotyczy również lat następnych, chyba że podatnik do 20 lutego danego roku złoży rezygnację z uproszczonej formy wpłaty zaliczek do urzędu skarbowego (art. 44 ust. 6d updof). Oznacza to, że podatnicy, którzy w 2010 r. wpłacali zaliczki w formie uproszczonej, w 2011 r. nie muszą składać tego zawiadomienia. Z kolei podatnicy, którzy w 2010 r. wpłacali zaliczki w formie uproszczonej, a w 2011 r. chcą zrezygnować z tej formy wpłacania zaliczek, powinni złożyć w urzędzie skarbowym zawiadomienie o rezygnacji z tej formy wpłaty zaliczek.

Podatnicy CIT

Podatnicy CIT wpłacają uproszczone zaliczki w wysokości 1/12 podatku należnego wykazanego w zeznaniu złożonym w roku poprzedzającym dany rok podatkowy (gdy rok podatkowy pokrywa się z rokiem kalendarzowym w 2011 r. będzie to 1/12 podatku należnego wynikającego z CIT-8 za 2009 r.). Jeżeli w tym zeznaniu podatnik nie wykazał podatku należnego, to może wpłacać zaliczki miesięczne w wysokości 1/12 podatku należnego wynikającego z zeznania złożonego w roku poprzedzającym dany rok podatkowy o dwa lata (gdy rok podatkowy pokrywa się z rokiem kalendarzowym w 2011 r. będzie to 1/12 podatku należnego wynikającego z CIT-8 za 2008 r.).

Z uproszczonej formy wpłaty zaliczek w danym roku nie mogą skorzystać podatnicy CIT, którzy:

• nie wykazali podatku należnego w żadnym z zeznań złożonych w ciągu 2 lat podatkowych poprzedzających dany rok podatkowy, za który chcą wpłacać zaliczki w tej formie,

• rozpoczęli działalność w danym roku podatkowym lub w poprzednim roku podatkowym.

PRZYKŁAD

Spółka prowadzi działalność gospodarczą od 6 lat. Jej rok podatkowy pokrywa się z rokiem kalendarzowym. W trzech latach podatkowych (2007, 2008, 2009) spółka poniosła straty podatkowe. Za 2010 r. spółka wykaże dochód. W takim przypadku spółka nie ma prawa w 2011 r. wpłacać zaliczek w uproszczonej formie.

W przypadku gdy zeznanie, z którego wynika podatek należny będący podstawą do ustalenia zaliczek uproszczonych, dotyczy roku podatkowego trwającego krócej lub dłużej niż 12 kolejnych miesięcy - ww. przepisy stosuje się odpowiednio, tj. podatnicy wpłacają zaliczki miesięczne w wysokości podatku należnego wykazanego w tym zeznaniu, przypadającego proporcjonalnie na każdy miesiąc tego roku podatkowego, którego zeznanie dotyczyło (art. 25 ust. 6a updop).

PRZYKŁAD

Spółka w 2011 r. chce wpłacać zaliczki w formie uproszczonej. Pod uwagę bierze zeznanie za 2009 r., które zostało złożone w 2010 r. Podatek należny za 2009 r. wynosił 28 000 zł. Rok podatkowy 2009 spółki trwał 10 miesięcy. Zaliczka wpłacana w uproszczonej formie w 2011 r. wyniesie 2800 zł = 28 000 zł : 10.

Zaliczki za pierwszy miesiąc do przedostatniego miesiąca roku podatkowego należy wpłacić do 20. dnia każdego miesiąca za miesiąc poprzedni. Zaliczka za ostatni miesiąc roku podatkowego jest wpłacana do 20. dnia ostatniego miesiąca roku podatkowego (art. 25 ust. 1a updof).

Podatnicy CIT, którzy wybiorą uproszczoną formę wpłacania miesięcznych zaliczek, są obowiązani:

• zawiadomić o wyborze tej metody właściwy urząd skarbowy w terminie wpłaty pierwszej zaliczki,

• wpłacać zaliczki w terminie,

• stosować tę formę wpłacania zaliczek w całym roku podatkowym,

• dokonać rozliczenia podatku za rok podatkowy w zeznaniu rocznym (art. 25 ust. 7 updop).

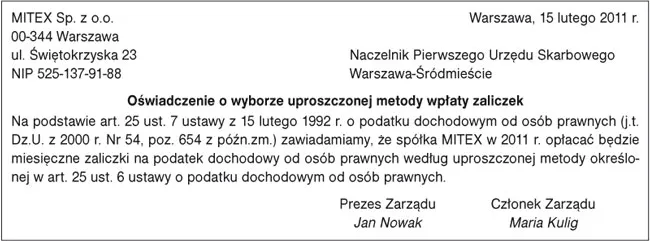

Wzór zawiadomienia o wyborze uproszczonej metody wpłaty zaliczek

Powyższe zawiadomienie dotyczy również lat następnych, chyba że podatnik w terminie wpłaty pierwszej zaliczki za rok podatkowy złoży rezygnację z uproszczonej formy wpłaty zaliczek do urzędu skarbowego (art. 25 ust. 7a updop).

WAŻNE!

Zaliczek według metody uproszczonej nie można wpłacać kwartalnie. Ta metoda wpłaty zaliczek dotyczy zaliczek miesięcznych.

Wysokość zaliczek a korekta zeznania

W obu ustawach o podatkach dochodowych (PIT i CIT) uregulowano także sytuację, gdy podatnik złoży korektę zeznania będącego podstawą wyliczenia zaliczek w uproszczonej formie. Skutki podatkowe tej korekty i jej wpływ na uproszczone zaliczki zależą od czasu, w którym ta korekta została złożona. I tak, zaliczka:

• ulega zwiększeniu lub zmniejszeniu, odpowiednio do zmiany wysokości podstawy jej obliczenia - jeżeli zeznanie korygujące zostało złożone w urzędzie skarbowym do końca roku poprzedzającego rok, w którym zaliczki są płacone w uproszczonej formie,

• ulega zwiększeniu lub zmniejszeniu począwszy od miesiąca następującego po miesiącu, w którym została złożona korekta, odpowiednio do zmiany wysokości podstawy jej obliczenia - jeżeli zeznanie korygujące zostało złożone w roku, w którym zaliczki są płacone w uproszczonej formie,

• nie zmienia się - jeżeli zeznanie korygujące zostało złożone w terminie późniejszym niż wymieniony powyżej (art. 44 ust. 6f updof, art. 25 ust. 9 updop).

Jeżeli organ podatkowy określi w drodze decyzji podatek należny w wysokości innej niż w zeznaniu (także skorygowanym), omówione wyżej zasady korekty zaliczek stosuje się odpowiednio (art. 44 ust. 6g updof, art. 25 ust. 10 updop).

PRZYKŁAD

Powyższe zawiadomienie dotyczy również lat następnych, chyba że podatnik w terminie wpłaty pierwszej zaliczki za rok podatkowy złoży rezygnację z uproszczonej formy wpłaty zaliczek do urzędu skarbowego (art. 25 ust. 7a updop).

WAŻNE!

Zaliczek według metody uproszczonej nie można wpłacać kwartalnie. Ta metoda wpłaty zaliczek dotyczy zaliczek miesięcznych.

Wysokość zaliczek a korekta zeznania

W obu ustawach o podatkach dochodowych (PIT i CIT) uregulowano także sytuację, gdy podatnik złoży korektę zeznania będącego podstawą wyliczenia zaliczek w uproszczonej formie. Skutki podatkowe tej korekty i jej wpływ na uproszczone zaliczki zależą od czasu, w którym ta korekta została złożona. I tak, zaliczka:

• ulega zwiększeniu lub zmniejszeniu, odpowiednio do zmiany wysokości podstawy jej obliczenia - jeżeli zeznanie korygujące zostało złożone w urzędzie skarbowym do końca roku poprzedzającego rok, w którym zaliczki są płacone w uproszczonej formie,

• ulega zwiększeniu lub zmniejszeniu począwszy od miesiąca następującego po miesiącu, w którym została złożona korekta, odpowiednio do zmiany wysokości podstawy jej obliczenia - jeżeli zeznanie korygujące zostało złożone w roku, w którym zaliczki są płacone w uproszczonej formie,

• nie zmienia się - jeżeli zeznanie korygujące zostało złożone w terminie późniejszym niż wymieniony powyżej (art. 44 ust. 6f updof, art. 25 ust. 9 updop).

Jeżeli organ podatkowy określi w drodze decyzji podatek należny w wysokości innej niż w zeznaniu (także skorygowanym), omówione wyżej zasady korekty zaliczek stosuje się odpowiednio (art. 44 ust. 6g updof, art. 25 ust. 10 updop).

PRZYKŁAD

W zeznaniu CIT-8 za 2009 r. spółka wykazała podatek CIT w wysokości 120 000 zł. Następnie spółka skorygowała go do kwoty 24 600 zł w czerwcu 2010 r. Podatek należny za 2009 r. stanowi podstawę obliczenia zaliczek w uproszczonej formie za 2011 r. Decyzją urzędu skarbowego z 18 maja 2011 r. podatek CIT spółki za 2009 r. został zwiększony do kwoty 36 000 zł. Zaliczki za styczeń - maj 2011 r. spółka wpłaciła w kwocie 2050 zł = 24 600 zł : 12. Po wydaniu decyzji spółka nie dopłaci zaliczek za miesiące styczeń - maj 2011 r. Natomiast za pozostałe miesiące 2011 r. zaliczka spółki wzrośnie do kwoty 3000 zł = 36 000 zł : 12.

Korzyści z uproszczonej metody

Wybór tej metody będzie dla podatnika korzystny, jeżeli w roku podatkowym, w którym zamierza stosować tę metodę, będzie osiągał dochody wyższe niż w roku, który stanowi podstawę do ustalenia wysokości uproszczonych zaliczek. W takim przypadku zaliczki wpłacane w sposób uproszczony będą niższe od tych, które należałoby wpłacić według podstawowej metody. Takie rozwiązanie pozwala podatnikowi, dzięki oszczędnościom na wpłacanych zaliczkach, pozyskać kapitał niezbędny w trakcie roku do prowadzenia działalności gospodarczej. Należy jednak pamiętać, że w złożonym zeznaniu rocznym za dany rok u podatnika powstanie niedopłata. Trzeba ją będzie uregulować w terminie przewidzianym dla złożenia zeznania.

PRZYKŁAD

Spółka z o.o. przewiduje, że jej dochód do opodatkowania w 2011 r. będzie wynosić 2 000 000 zł. Podatek należny spółki za 2009 r. wynosi 90 000 zł. Zaliczka uproszczona w takim przypadku wynosi 7500 zł = 90 000 zł : 12. Spółka zdecydowała się na uproszczoną metodę wpłaty zaliczek w 2011 r. W sumie zaliczki wpłacone w 2011 r. wyniosły 90 000 zł. Zobowiązanie podatkowe CIT spółki za 2011 r. wyniosło 380 000 zł = 2 000 000 zł x 19%. W terminie przewidzianym dla złożenia zeznania CIT-8 za 2011 r. spółka będzie zobowiązana dopłacić podatek w kwocie 290 000 zł = 380 000 zł - 90 000 zł. Spółka skorzystała jednak na tym rozwiązaniu, ponieważ w trakcie 2011 r., dzięki oszczędnościom na zaliczkach, nie musiała pozyskiwać środków finansowych z innych źródeł.

• art. 44 ust. 6b-6i ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - j.t. Dz.U. z 2010 r. Nr 51, poz. 307; ost.zm. Dz.U. z 2010 r. Nr 257, poz. 1725

• art. 25 ust. 6-10 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych - j.t. Dz.U. z 2000 r. Nr 54, poz. 654; ost.zm. Dz.U. z 2010 r. Nr 229, poz. 1496

Grzegorz Ziółkowski

doradca podatkowy

REKLAMA

REKLAMA