Wykonywanie zobowiązań gwarancyjnych a rozliczenia VAT

REKLAMA

REKLAMA

Ze względu na nieodpłatny charakter świadczonych usług gwarancyjnych, korzystanie z podwykonawców przy wykonywaniu tych usług oraz rozmaite możliwości wywiązywania się z zobowiązań gwarancyjnych podatnicy mają często wątpliwości co do zasad opodatkowania tych świadczeń. Poniżej przedstawiamy regulacje prawne normujące zasady udzielania gwarancji oraz rozwiązania najczęściej występujących w tym zakresie problemów.

REKLAMA

REKLAMA

Gwarancja jakości - regulacje prawne

W przypadku stwierdzenia wady nabytego produktu gwarancja stanowi dobrowolne zobowiązanie gwaranta (producenta lub sprzedawcy) wobec nabywcy produktu, które:

1) wynika z umowy (np. z umowy sprzedaży lub dodatkowej umowy gwarancyjnej),

REKLAMA

2) zostało podjęte bez dodatkowej opłaty w ciągu okresu wskazanego w dokumencie gwarancyjnym,

3) polega na przywróceniu możliwości normalnego korzystania z produktu objętego gwarancją, niezakłóconego przez jego wadliwość.

Gwarancję jakości regulują art. 577-582 kodeksu cywilnego. Z art. 577 § 1 k.c. wynika, że w przypadku, gdy kupujący otrzymał od sprzedawcy dokument gwarancyjny co do jakości rzeczy sprzedanej, uznaje się w razie wątpliwości, że wystawca dokumentu (gwarant) jest obowiązany do usunięcia wady fizycznej rzeczy lub do dostarczenia rzeczy wolnej od wad, jeżeli wady te ujawnią się w ciągu terminu określonego w gwarancji.

Do powstania zobowiązania z tytułu gwarancji konieczne jest zatem:

1) otrzymanie przez nabywcę dokumentu gwarancyjnego,

2) ujawnienie wady produktu w ciągu okresu, na jaki została udzielona gwarancja.

Zakres uprawnień gwarancyjnych, które przysługują nabywcy w przypadku wystąpienia wady produktu, zależy od treści otrzymanej gwarancji. W zależności od umownych postanowień gwarant (producent lub sprzedawca) jest zobowiązany:

1) usunąć wadę fizyczną rzeczy lub

2) dostarczyć rzecz wolną od wad.

Istotą gwarancji jest jej nieodpłatny charakter. Oznacza to, że zarówno udzielenie gwarancji, jak i spełnienie świadczenia gwarancyjnego przez gwaranta następuje bez pobrania dodatkowej opłaty. Gwarant nie może również uzależnić wykonania przyjętego na siebie zobowiązania gwarancyjnego od jakiegokolwiek świadczenia wzajemnego (brak odpłatności w naturze). Należność za świadczenie gwarancyjne jest natomiast wkalkulowana w cenę nabytego produktu, objętego gwarancją. Odpłatność za świadczenie gwarancyjne następuje więc na etapie sprzedaży produktu objętego gwarancją, nie występuje natomiast na etapie wykonania przez gwaranta zobowiązania gwarancyjnego.

W praktyce rolę gwaranta najczęściej przyjmuje na siebie producent, ale może nim być także sprzedawca produktu objętego gwarancją. Gwarant może wykonywać świadczenia gwarancyjne własnymi siłami, bądź też zlecić ich wykonanie innemu podmiotowi (np. serwisowi autoryzowanemu przez gwaranta).

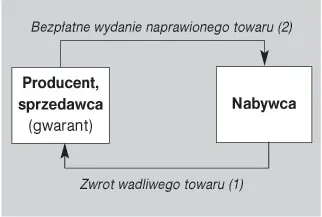

Świadczenie gwarancyjne wykonane przez gwaranta na rzecz uprawnionego nabywcy

Zobowiązanie gwarancyjne może polegać na usunięciu wady fizycznej rzeczy przez gwaranta, które sprowadza się najczęściej do wykonania usługi naprawy rzeczy bądź wymiany jej uszkodzonej części. Na skutek wykonania zobowiązania gwarancyjnego gwarant może również dostarczyć rzecz wolną od wad, w wyniku czego pomiędzy gwarantem a nabywcą dochodzi do wymiany wadliwego towaru na towar pozbawiony tych wad.

Wymienione czynności, których celem jest usunięcie wady fizycznej rzeczy (np. usługa naprawy gwarancyjnej) lub dostarczenie rzeczy wolnej od wad (np. wymiana towaru na pozbawiony wad), dokonane przez gwaranta na rzecz uprawnionego do tego nabywcy, nie podlegają opodatkowaniu VAT. Wykonywane przez gwaranta świadczenia gwarancyjne stanowią kontynuację umowy sprzedaży, w ramach której doszło do wydania produktu niezgodnego z treścią umowy ze względu na wady stwierdzone w okresie gwarancyjnym. Wykonanie przez gwaranta usługi gwarancyjnej, wymiana wadliwej części towaru czy wymiana towaru na pozbawiony wad mają na celu nieodpłatne przywrócenie wymaganej jakości sprzedanego produktu, tj. zgodnie z jego przeznaczeniem i właściwościami określonymi w umowie sprzedaży. Wobec tego, stanowiąc czynności wykonane bez pobrania dodatkowej opłaty (za które cena została wliczona w cenę sprzedaży produktu) i jednocześnie związane z prowadzonym przedsiębiorstwem, nie podlegają odrębnemu opodatkowaniu VAT. Opodatkowaniu podlega bowiem:

1) odpłatna dostawa towarów (odpłatne świadczenie usług) lub

2) przekazanie towarów bez wynagrodzenia (nieodpłatne świadczenie usługi) - jeśli nie są związane z prowadzeniem przedsiębiorstwa.

Czynności wykonanych w ramach zobowiązania gwarancyjnego nie można zaliczyć do żadnej z wymienionych rodzajów czynności opodatkowanych.

Czynności wynikające z zobowiązania gwarancyjnego, jako wliczone w cenę towaru, zostały już opodatkowane na etapie odpłatnej sprzedaży produktu objętego gwarancją. Podstawę opodatkowania VAT w tym przypadku stanowił obrót zgodnie z art. 29 ust. 1 ustawy o VAT. Opodatkowaniu VAT podlega więc kwota należna z tytułu sprzedaży (pomniejszona o kwotę należnego VAT), obejmująca całość świadczenia należnego od nabywcy, w tym wliczone w cenę prawo nabywcy do świadczenia gwarancyjnego.

Prawidłowość opisanego stanowiska potwierdzają również organy podatkowe, w tym m.in.:

1. Dyrektor Izby Skarbowej w Warszawie w interpretacji indywidualnej z 16 stycznia 2008 r., nr IP-PP2-443-519/07-2/ASi. W odpowiedzi na pytanie podatnika dotyczące opodatkowania przekazywanych klientom części zamiennych, wydawanych w ramach napraw gwarancyjnych, stwierdził on, że: „(...) dokonywane przez spółkę naprawy gwarancyjne (poprzez wydanie części zamiennych) na rzecz klientów, którzy są uprawnieni do tych napraw, nie podlegają opodatkowaniu podatkiem od towarów i usług, gdyż nie stanowią żadnej z czynności wymienionych w wyżej cytowanych przepisach. Naprawy gwarancyjne nie stanowią bezpłatnego świadczenia usług, bowiem prawo do otrzymania świadczeń gwarancyjnych klient nabywa w momencie zakupu sprzętu audio-wideo, za które płaci cenę wraz z podatkiem. W cenę tę wliczone są faktyczne koszty napraw gwarancyjnych. Zatem wnioskodawca nie powinien naliczać podatku od towarów i usług od części zamiennych, które zużywa do wykonania naprawy gwarancyjnej”.

2. Dyrektor Izby Skarbowej w Bydgoszczy w interpretacji indywidualnej z 26 marca 2009 r., nr ITPP2/443-1085/08/EŁ. Potwierdził w niej, że: „Czynności realizowane w ramach ustawy - Kodeks cywilny, w tym wymiana towaru na wolny od wad, są realizowane przez gwaranta na rzecz kupującego, w związku z niezgodnością towaru z umową. Prawo do otrzymania świadczeń gwarancyjnych klient nabywa w momencie zakupu. W takim przypadku cena za udzielenie powyższej gwarancji zawsze wliczona jest w cenę towaru objętego taką gwarancją. Zatem wydanie przez gwaranta w ramach gwarancji - na rzecz klientów do tego uprawnionych - towaru wolnego od wad nie podlega opodatkowaniu podatkiem od towarów i usług”.

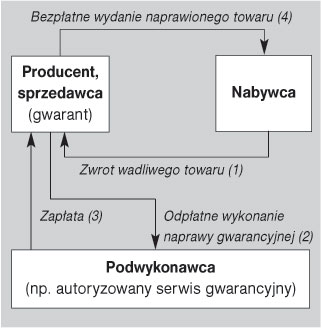

Usługa gwarancyjna wykonana przez inny podmiot na zlecenie gwaranta (producenta lub sprzedawcy)

Jeśli podmiot, któremu gwarant zlecił wykonanie naprawy gwarancyjnej, nie jest gwarantem w stosunku do nabywcy towaru, to odpłatna czynność wykonana przez podwykonawcę, na rzecz sprzedawcy bądź producenta w ramach udzielonej przez nich gwarancji, będzie podlegała opodatkowaniu na zasadach ogólnych z zastosowaniem stawki właściwej dla wykonanej czynności.

Stanowisko takie zajął m.in. Dyrektor Izby Skarbowej w Bydgoszczy w interpretacji indywidualnej z 26 marca 2009 r., nr ITPP2/443-1085/08/EŁ. Dyrektor IS podkreślił, że: „(...) zobowiązanym z tytułu gwarancji udzielonej nabywcy jest jedynie gwarant, a zobowiązanie się podmiotu trzeciego do świadczenia za niego usług naprawczych ma zawsze charakter samoistny i odrębny od umowy sprzedaży towaru. Gwarant zleca zakładowi serwisowemu realizację usług gwarancyjnych wobec nabywców towaru, a zakład serwisowy przejmuje jedynie obowiązek realizacji tych świadczeń. Tak zdefiniowana usługa podlega podatkowi od towarów i usług na zasadach ogólnych. (...) Zatem w tej sytuacji, gdy zobowiązania gwarancyjne za gwaranta realizuje podmiot trzeci na podstawie umowy cywilnej, to czynności te należy traktować jako świadczenie usług na rzecz gwaranta, a nie świadczenie gwarancyjne”.

Podobnie orzekł również NSA we Wrocławiu w wyroku z 23 maja 2002 r., sygn. akt I SA/Wr 3634/01. Wyrok ten został wydany na gruncie „starej” ustawy o VAT, jednak jego rozstrzygnięcie jest aktualne również w stosunku do przepisów obecnie obowiązującej ustawy o VAT. W wymienionym wyroku sąd administracyjny stwierdził, że: „(...) w sytuacji gdy obowiązki wynikające z gwarancji realizuje gwarant, czynności te nie mieszczą się w katalogu czynności opodatkowanych podatkiem od towarów i usług, gdyż stanowią kontynuację prawidłowego zrealizowania umowy sprzedaży. (...) Inaczej jednak kształtuje się sytuacja prawna w przypadku, gdy zobowiązania gwarancyjne za gwaranta realizuje podmiot trzeci w oparciu o umowę zawartą w tym zakresie z gwarantem. W takim przypadku podmiot ten wykonuje za gwaranta i na jego rachunek stosowne czynności wynikające z gwarancji, np. naprawy. Tym samym realizacja przez tenże podmiot zobowiązań gwarancyjnych za gwaranta jest niewątpliwie świadczeniem usługi na rzecz tegoż ostatniego. Usługa ta ma charakter odpłatny i jako taka podlega opodatkowaniu podatkiem od towarów i usług na podstawie art. 2 ustawy o VAT”.

PRZYKŁAD

ALFA S.A. jest producentem sprzętu AGD i gwarantem dla swoich nabywców. Naprawy gwarancyjne sprzętu firma zleca podwykonawcy - BETA Sp.j., która wykonuje je za odpłatnością. Dla firmy BETA Sp.j., która nie jest gwarantem w stosunku do nabywców sprzętu AGD, odpłatne wykonanie usługi naprawy jest czynnością opodatkowaną VAT według stawki podatku właściwej dla tej czynności. Za naprawę sprzętu AGD zleconą przez producenta BETA Sp.j. wystawia fakturę VAT

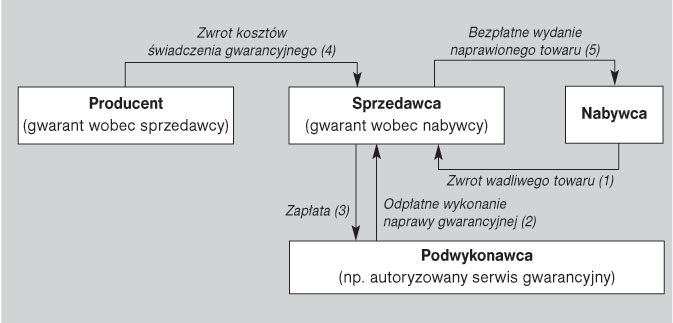

Zwrot kosztów świadczenia gwarancyjnego przez producenta (gwaranta) dla sprzedawcy (gwaranta) za naprawę gwarancyjną

Jeśli sprzedawca (gwarant wobec nabywcy) usunął wadę towaru w ramach gwarancji udzielonej temu nabywcy, a następnie otrzymał od producenta (występującego w roli gwaranta wobec sprzedawcy) zwrot kosztów wykonanego świadczenia gwarancyjnego, to zwrot ten nie stanowi czynności podlegającej opodatkowaniu VAT. Dotyczy to zarówno sytuacji, w której świadczenie gwarancyjne zostało wykonane siłami własnymi sprzedawcy, jak i zlecone przez niego do wykonania przez inny podmiot (podwykonawcę). W takim przypadku sprzedawca nie świadczy usługi gwarancyjnej na rzecz producenta, wobec tego uzyskana rekompensata za poniesione przez sprzedawcę koszty napraw gwarancyjnych nie stanowi wynagrodzenia za usługę wyświadczoną na rzecz producenta.

Takie stanowisko wynika również z interpretacji udzielanych przez organy podatkowe. Są to np.:

1. Interpretacje indywidualne Dyrektora Izby Skarbowej w Poznaniu: z 6 marca 2009 r., nr ILPP2/443-16/09-2/GZ, oraz z 30 marca 2009 r., nr ILPP2/443-131/09-2/MN. W ostatnim z wymienionych pism Dyrektor IS stwierdził, że: „Z opisu stanu faktycznego przedstawionego przez wnioskodawcę wynika, iż kupuje on maszyny od spółek z siedzibą w (...), a następnie sprzedaje je na rynku polskim. Na zakupione maszyny przysługuje mu gwarancja. Zainteresowany jako dystrybutor udziela gwarancji ostatecznym klientom. W przypadku wystąpienia usterki maszyny spółka naprawia ją przy pomocy własnych pracowników lub kupuje usługi naprawcze od firm zewnętrznych. Zgodnie w warunkami umów po dokonaniu naprawy spółka zwraca się do producenta z prośbą o akceptację kwot naprawy gwarancyjnej i o zwrot kosztów naprawy. (...) W związku z powyższym należy stwierdzić, iż wnioskodawca nie świadczy usług na rzecz producenta, bowiem świadczy on usługi gwarancyjne we własnym imieniu (w wyniku podpisanej umowy sprzedaży towarów - producent jest gwarantem dla spółki, a spółka z kolei jest gwarantem dla klientów), a następnie jedynie odzyskuje, w formie rekompensaty, koszty poniesione na naprawę towarów. Zatem rozliczenia pomiędzy producentem i zainteresowanym z tytułu napraw gwarancyjnych nie podlegają opodatkowaniu podatkiem od towarów i usług”.

2. Interpretacja indywidualna Dyrektora Izby Skarbowej w Warszawie z 23 kwietnia 2009 r., nr IPPP2/443-1837/08-4/AS. W powołanym piśmie Dyrektor IS stwierdził: „(...) Wnioskodawca w ramach prowadzonej działalności gospodarczej sprzedaje wyroby producenta, pełniąc - na podstawie zawartej umowy dystrybucyjnej - obowiązki gwaranta wobec ostatecznych odbiorców (nabywców). Naprawy gwarancyjne wnioskodawca realizuje we własnym imieniu i są one wykonywane tylko na rzecz tych odbiorców. Po realizacji naprawy gwarancyjnej wnioskodawca dostarcza zestawienie poniesionych kosztów (części, robocizna), a producent będący w stosunku do niego gwarantem zwraca koszty napraw gwarancyjnych na podstawie wystawionych not kredytowych. W związku z powyższym należy uznać, iż wnioskodawca nie świadczy usług na rzecz producenta, świadczy on bowiem usługi gwarancyjne we własnym imieniu, a następnie jedynie odzyskuje, w formie rekompensaty, koszty poniesione na naprawę towarów. Tym samym otrzymywanie takiej rekompensaty, która nie jest wynagrodzeniem za usługę świadczoną niezależnie od dokonywanych w ramach umowy dystrybucyjnej nabyć towarów, nie rodzi obowiązku podatkowego w podatku od towarów i usług. W związku z powyższym wnioskodawca nie jest zobowiązany do dokumentowania fakturami VAT przepływów finansowych wynikających z ww. umowy”.

Rabat udzielony sprzedawcy polskiemu przez producenta z UE z tytułu napraw gwarancyjnych

O ile zwrot kosztów naprawy gwarancyjnej z tytułu wadliwości towaru nabytego od producenta (gwaranta wobec sprzedawcy) nie podlega opodatkowaniu VAT, o tyle udzielenie zryczałtowanego rabatu na ewentualne koszty takich napraw nie pozostaje już poza zakresem ustawy o VAT. Rabat wpływa bowiem na zmniejszenie podstawy opodatkowania VAT z tytułu dostawy towaru, której dotyczy. W rezultacie udzielenie rabatu wymaga od krajowego producenta wystawienia faktury korygującej.

Otrzymanie takiego zryczałtowanego rabatu gwarancyjnego od unijnego producenta wymaga zmniejszenia u krajowego nabywcy podstawy opodatkowania z tytułu WNT. Potwierdzenie takiego stanowiska wynika m.in. z interpretacji indywidualnej Dyrektora Izby Skarbowej w Warszawie z 12 października 2009 r., nr IPPP2/443-860/09-4/BM. W piśmie tym organ podatkowy podzielił zdanie podatnika na temat uznania otrzymanego rabatu (w wysokości 2 proc. obrotów) za kwotę zmniejszającą podstawę opodatkowania przy wewnątrzwspólnotowym nabyciu towarów (solariów), co uzasadnił następująco: „(...) należy zgodzić się z podatnikiem, iż otrzymany rabat (»ryczałt gwarancyjny«, będący rekompensatą za poniesione koszty napraw gwarancyjnych oraz w związku z dużymi przychodami osiąganymi ze sprzedaży przedmiotowych solariów) nie stanowi wynagrodzenia za usługę świadczoną na rzecz unijnego dostawcy i należy go traktować jako zmniejszenie podstawy opodatkowania przy wewnątrzwspólnotowym nabyciu towarów. Zmniejszenie podstawy opodatkowania przy wewnątrzwspólnotowym nabyciu towarów Spółka powinna udokumentować fakturą wewnętrzną i wykazać w deklaracji podatkowej VAT-7, składanej za okres, w którym otrzymano od kontrahenta niemieckiego dokument korygujący wartość wewnątrzwspólnotowego nabycia towarów”.

Otrzymanie przez gwaranta od producenta zwrotu kosztów naprawy gwarancyjnej

Warunkiem realizacji prawa do odliczenia VAT naliczonego od nabytych towarów i usług, służących spełnieniu świadczenia gwarancyjnego przez sprzedawcę (gwaranta), jest ich związek z czynnościami opodatkowanymi. W przypadku napraw gwarancyjnych prawo do odliczenia VAT naliczonego od nabycia towarów i usług wykorzystanych do naprawy gwarancyjnej należy rozpatrywać pod kątem ich związku ze sprzedażą towarów, których ta gwarancja dotyczy. Nie należy tutaj rozpatrywać związku pomiędzy zakupami 'gwarancyjnymi' a niepodlegającym opodatkowaniu (i niedającym prawa do odliczenia) otrzymaniem rekompensaty za poniesione przez sprzedawcę koszty naprawy gwarancyjnej.

Wydatki wynikające z dokonanych napraw gwarancyjnych mają związek z działalnością w zakresie sprzedaży towarów objętych gwarancją. Umowne postanowienia pomiędzy stronami transakcji zobowiązujące sprzedawcę do napraw gwarancyjnych, w przypadku wystąpienia wady towaru w okresie gwarancyjnym, stanowią element umowy sprzedaży, w ramach której została zrealizowana czynność opodatkowana, tj. sprzedaż towaru objętego gwarancją.

Dlatego, jeżeli sprzedaż towaru objętego gwarancją jakości jest opodatkowana, to podatnikowi przysługuje prawo do odliczenia VAT naliczonego z faktur VAT dokumentujących poniesienie wydatków na naprawę gwarancyjną sprzedawanego towaru.

PRZYKŁAD

Firma ALFA Sp. z o.o. wykonuje czynności opodatkowane (sprzedaż maszyn). Jest ona gwarantem w stosunku do nabywcy towaru. Za naprawy gwarancyjne nieodpłatnie wykonane na rzecz nabywcy ALFA Sp. z o.o. otrzymuje od producenta tych maszyn, będącego gwarantem wobec spółki, zwrot faktycznie poniesionych wydatków na wykonaną naprawę gwarancyjną.

Firma ALFA Sp. z o.o. wykonuje naprawy gwarancyjne we własnym zakresie lub zleca ich wykonanie podmiotom trzecim (podwykonawcom). Faktury VAT na zakup materiałów i usług do napraw gwarancyjnych wykonywanych we własnym zakresie oraz za wykonanie napraw gwarancyjnych przez podwykonawcę otrzymane przez ALFA Sp. z o.o. uprawniają tę firmę do odliczenia VAT naliczonego. Zakupy te są bowiem związane ze sprzedażą maszyn, która podlega opodatkowaniu VAT.

Zwrócenie wadliwego towaru sprzedawcy z terytorium UE w celu jego naprawienia

Zwrot towaru objętego gwarancją, dokonany w celu wymiany na towar pełnowartościowy lub wykonania jego naprawy gwarancyjnej, nie jest odrębną czynnością podlegającą opodatkowaniu. Przemieszczenie towaru, spowodowane koniecznością wykonania przez gwaranta nieodpłatnego usunięcia wady w ramach gwarancji przysługującej polskiemu nabywcy, stanowi kontynuację umowy kupna-sprzedaży opodatkowanej przez krajowego nabywcę na etapie wewnątrzwspólnotowego nabycia tego towaru. Zwrot wadliwego towaru unijnemu kontrahentowi, w celu dokonania przez niego naprawy gwarancyjnej, nie jest wewnątrzwspólnotową dostawą towarów (WDT), natomiast odbiór towaru z takiej naprawy nie stanowi wewnątrzwspólnotowego nabycia towarów (WNT).

Potwierdzenie takiego stanowiska można odnaleźć w postanowieniu Małopolskiego Urzędu Skarbowego z 20 września 2006 r., nr PO2/443-111/06/72933, w którym organ podatkowy stwierdził, że: „Jeżeli dostawcy towarów przewidzieli w ramach udzielonej gwarancji wymianę towarów bądź ich naprawę, to przemieszczenie towarów zarówno z Polski za granicę, jak i zwrot naprawionego towaru czy wymiana towaru na nowy nie stanowi żadnej z czynności wymienionych w art. 5 ust. 1 ustawy o VAT. W przypadku naprawy sprzętu nie dochodzi także do świadczenia usługi ze strony kontrahenta zagranicznego. Usługa naprawcza mieści się w cenie nabytego towaru, na który sprzedawca udzielił gwarancji. Stąd też w obu opisanych przypadkach dostarczenie towaru do naprawy, a następnie jego odesłanie czy wymiana towaru na nowy nie stanowią czynności podlegającej regulacjom ustawy o VAT”.

Aneta Szwęch

Podstawa prawna:

• art. 577-582 ustawy z 23 kwietnia 1964 r. - Kodeks cywilny (Dz.U. Nr 16, poz. 93 z późn.zm.),

• art. 5, art. 29 ust. 1, art. 86 ust. 1 ustawy z 11 marca 2004 r. o podatku od towarów i usług (Dz.U. Nr 54, poz. 535 z późn.zm.).

REKLAMA

REKLAMA