Jak pozyskać źródło finansowania w czasie kryzysu

REKLAMA

REKLAMA

Jednostka prowadząca działalność powinna stworzyć strategię określającą cele, jakie chce osiągnąć w krótkim i długim okresie, oraz sposób ich realizacji. Finansowym celem jednostki w krótkim okresie powinno być zapewnienie płynności finansowej. W długim okresie jednostka powinna dążyć do maksymalizacji wartości firmy poprzez generowanie dodatnich strumieni pieniężnych.

REKLAMA

REKLAMA

Dokonując wyboru źródła finansowania, jednostka powinna wziąć pod uwagę:

• dostępność i szybkość pozyskania danego źródła,

• zabezpieczenie zwrotu źródła finansowania,

REKLAMA

• koszt jego pozyskania - koszt pozyskania i obsługi,

• elastyczność pozyskanego źródła finansowania - możliwość pozyskania środków w zależności od potrzeb,

• stopień ryzyka związanego z jego pozyskaniem - ryzyka wzrostu zadłużenia, a tym samym konieczności zapłacenia wyższego oprocentowania dostawcom źródła finansowania,

• okres zwrotu źródła finansowania.

Majątek każdego przedsiębiorstwa jest finansowany z dwóch podstawowych źródeł, prezentowanych w pasywach bilansu: kapitałów własnych i obcych. Kapitały własne pochodzą od samego przedsiębiorstwa lub jego udziałowców (akcjonariuszy), np. z nadwyżki finansowej wygenerowanej w trakcie prowadzenia działalności, dopłat wspólników, natomiast kapitały obce są pozyskiwane z zewnątrz (patrz schemat 1).

Schemat 1. Przykładowe źródła finansowania działalności jednostki

Kliknij aby zobaczyć ilustrację.

W ostatnim okresie, w wyniku pogarszającej się sytuacji gospodarczej w kraju, a także za granicami Polski, istotnej zmianie uległo podejście banków do kredytowania działalności jednostek i realizowanych przez nie inwestycji. Banki przygotowują analizy, na podstawie których oceniają m.in. ryzyko związane z branżą. Jednak tych informacji nie podają oficjalnie do wiadomości kredytobiorców. Kredytobiorcom ze szczególnie zagrożonych spowolnieniem branż będzie trudniej uzyskać środki w postaci kredytu. Banki oczekują także od swoich klientów wyższego niż do tej pory wkładu własnego.

W związku z trudniejszym dostępem do kredytów jednostki zmuszone są do poszukiwania innych form finansowania swojej działalności.

Obecnie coraz bardziej popularne są fundusze UE, które mogą wspomóc poszczególne jednostki, ale także mogą pomóc w walce z kryzysem, gdyż odpowiednie i równomierne ich wykorzystanie może złagodzić spowolnienie gospodarki wynikające z kryzysu ekonomicznego. W związku z tym Ministerstwo Rozwoju Regionalnego zapewnia, że w najbliższych latach będą do wykorzystania duże sumy pieniędzy z Unii i nie zabraknie w budżecie pieniędzy na współfinansowanie unijnych inwestycji.

Kredyt kupiecki

Kredyt kupiecki to umowa między przedsiębiorcami polegająca na odroczeniu terminu zapłaty za otrzymane towary lub usługi. Umowa ta należy do umów nienazwanych, gdyż nie regulują jej przepisy Kodeksu cywilnego oraz innych ustaw. Kredyt kupiecki stanowi około 50% całości zobowiązań małych i średnich przedsiębiorstw w Polsce. Jest to w dużej części spowodowane brakiem dostępu do kredytów bankowych, szczególnie w obecnej sytuacji kryzysu finansowego. Dla wielu przedsiębiorstw kredyt ten jest szansą na przetrwanie i utrzymanie się na rynku. Ważne jest również to, że przy tego rodzaju kredycie z reguły nie wymaga się żadnych zabezpieczeń, choć coraz częściej zdarza się, że dostawcy zanim rozpoczną współpracę z nowym kontrahentem, sprawdzają jego wiarygodność. Jednak odroczenie terminu płatności wkalkulowane jest najczęściej w cenę towaru. Można bowiem często spotkać się z tym, że sprzedawca oferuje nabywcy tzw. skonto (upust), jeżeli ten ureguluje zobowiązanie w terminie wcześniejszym niż wynikający z faktury.

Przykład

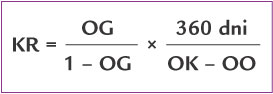

Spółka otrzymała od swojego kontrahenta kredyt kupiecki w wysokości 20 000 zł na 30 dni. Jeżeli spółka zapłaci za to zobowiązanie w ciągu 10 dni, to uzyskuje skonto w wysokości 4% wartości zobowiązania. Oznacza to, że zamiast 20 000 zł zapłaci wówczas: 20 000 zł - (20 000 zł x 4%) = 19 200 zł. Spółka powinna więc rozstrzygnąć, co jest dla niej bardziej korzystne. Należy obliczyć koszt rezygnacji ze skonta. Można to zrobić według następującego wzoru:

gdzie:

KR - koszt rezygnacji ze skonta,

OG - opust gotówkowy,

OK - okres kredytu,

OO - okres opustu.

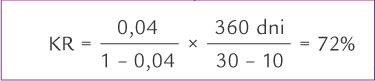

Koszt rezygnacji ze skonta będzie więc wynosił:

Koszt rezygnacji ze skonta (koszt kredytu kupieckiego) jest bardzo wysoki, bo w skali roku wynosi 72%. Oznacza to, że spółce opłaca się zapłacić zobowiązanie w ciągu 10 dni, po to, aby uzyskać korzystny rabat. Jeśli nie ma własnych środków, powinna pozyskać pieniądze z innego źródła, np. kredyt bankowy, w celu wcześniejszego uregulowania zobowiązania.

Oprócz utraconego skonta istnieją również inne koszty związane z zaciągnięciem kredytu kupieckiego. Jeśli termin płatności za sprzedany towar (usługę) jest dłuższy niż 30 dni, to wierzyciel może żądać odsetek ustawowych za okres począwszy od 31 dnia po spełnieniu swojego świadczenia niepieniężnego i doręczeniu dłużnikowi faktury lub rachunku - do dnia zapłaty, ale nie dłuższy niż do dnia wymagalności świadczenia pieniężnego tj. terminu płatności. Uprawnienia takie daje wierzycielowi ustawa o terminach zapłaty w transakcjach handlowych. Przepis ten chroni osoby spełniające świadczenie niepieniężne, tj. dostawców towaru lub świadczących usługi, ale jest niekorzystnym rozwiązaniem dla odbiorców stosujących dłuższe niż 30-dniowe terminy płatności. Trzeba się zatem liczyć z tym, że decydując się na zawarcie umowy kredytu kupieckiego przy zakupie towarów lub usług, można ponieść dodatkowe koszty w postaci odsetek. W momencie faktycznego poniesienia wydatku odsetki te podlegają ujęciu w rachunku podatkowym jako koszty uzyskania przychodu.

Biorąc więc pod uwagę możliwość zapłacenia odsetek, jak również poniesienia strat w postaci utraty skonta, spółka powinna przeanalizować, czy kredyt kupiecki jest nadal opłacalny. Może się bowiem okazać, że z punktu widzenia jednostki lepszym rozwiązaniem będzie zaciągnięcie kredytu bankowego, ze środków którego spłacane będą zobowiązania przed terminem spłaty, po to, aby uzyskać korzystny rabat (skonto). Jednak mając na względzie obecną sytuację finansową w kraju i na świecie, można przypuszczać, że kredyt kupiecki będzie łatwiej dostępny niż kredyt bankowy.

Faktoring

Faktoring jest coraz częściej wykorzystywanym źródłem finansowania zewnętrznego. Jego istotą jest pośrednictwo w inkasie należności handlowych. Polega on na nabywaniu wierzytelności (dostawców) przysługujących przedsiębiorcom przez wyspecjalizowane jednostki gospodarcze, tj. banki, spółki faktoringowe. Jest więc jednym ze sposobów na poprawienie płynności bieżącej firmy oraz stanowi krótkoterminowe finansowanie jednostki.

Stronami umowy faktoringowej są faktorant (podmiot sprzedający wierzytelność) oraz faktor (podmiot nabywający wierzytelność). Odbiorca towarów lub usług (dłużnik faktoringowy) jest uczestnikiem transakcji, ale nie jest stroną umowy.

Przedmiotem faktoringu mogą być przede wszystkim należności handlowe, czyli takie, które powstają w obrocie gospodarczym, pod warunkiem że umowa kupna-sprzedaży tego nie zakazuje.

Ten specyficzny sposób kredytowania należności handlowych ma swoje zalety i wady.

Tabela 1. Korzyści i wady faktoringu

Kliknij aby zobaczyć ilustrację.

Dotacje

Dotacje to wypłacane ze środków publicznych kwoty mające charakter jednostronnego świadczenia na rzecz podmiotów i innych instytucji spoza sektora publicznego oraz mające taki sam charakter przepływy pieniężne między różnymi podmiotami sektora publicznego. Przekazanie dotacji zwykle zobowiązuje podmiot dotowany do podjęcia pewnych działań, przedsięwzięć, które nie są jednak świadczeniem na rzecz podmiotu udzielającego dotacji. W związku z wejściem Polski do UE przedsiębiorstwa mogą korzystać ze środków pochodzących z budżetu Unii. Odgrywają one coraz większą rolę jako źródło finansowania zewnętrznego.

Wyróżniamy dwa zasadnicze rodzaje dotacji:

• przedmiotowe,

• podmiotowe.

Dotacja przedmiotowa - udzielana jest wszystkim podmiotom wytwarzającym pewien rodzaj towarów lub usług. Jej cechą charakterystyczną jest to, że jej wielkość dla konkretnego podmiotu jest obliczana jako iloczyn wielkości produkcji dotowanego wyrobu (usługi) i jednolitej dla wszystkich producentów stawki dotacji.

Dotacje podmiotowe są z góry skierowane do jednego, określonego podmiotu.

Opodatkowaniu VAT podlegają wyłącznie te dotacje, które bezpośrednio wpływają na cenę sprzedawanych towarów lub świadczonych usług. Tego typu dotacje mają także wpływ na strukturę sprzedaży, na podstawie której rozlicza się VAT naliczony związany zarówno z działalnością uprawniającą do odliczania VAT, jak i z działalnością nieuprawniającą do takiego odliczania.

Otrzymane dotacje należy ewidencjonować na koncie „Pozostałe przychody operacyjne”. W przypadku otrzymania dotacji na częściowe sfinansowanie zakupu środka trwałego wpływ środków pieniężnych ewidencjonuje się zapisem:

Wn „Rachunek bankowy”,

Ma „Przychody przyszłych okresów”.

Następnie proporcjonalnie do dokonywanych odpisów amortyzacyjnych środka trwałego należy przeksięgować wartość otrzymanej dotacji na pozostałe przychody operacyjne zapisem:

Wn „Przychody przyszłych okresów”,

Ma „Pozostałe przychody operacyjne”.

Subwencje

Subwencje (łac. subventio - zapomoga) to nieodpłatna i bezzwrotna pomoc finansowa udzielana najczęściej przez państwo podmiotom (np. jednostkom samorządu terytorialnego, prywatnym przedsiębiorstwom, organizacjom społecznym i osobom fizycznym) w celu poparcia ich działalności.

Tabela 2. Rodzaje subwencji

Kliknij aby zobaczyć ilustrację.

• art. 28 ust. 11 pkt 2, art. 39 ust. 4 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2002 r. Nr 76, poz. 694; ost.zm. Dz.U. z 2008 r. Nr 223, poz. 1466

• art. 69, 70, 74, 76 i 77 ustawy z 29 sierpnia 1997 r. - Prawo bankowe - j.t. Dz.U. z 2002 r. Nr 72, poz. 665; ost.zm. Dz.U. z 2008 r. Nr 209, poz. 1315

• art. 12 ust. 4 pkt 1-2, art. 15 ust. 4d, art. 16 ust. 1 pkt 10 lit. a), art. 16 ust. 1 pkt 11-12 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych - j.t. Dz.U. z 2000 r. Nr 54, poz. 654; ost.zm. Dz.U. z 2008 r. Nr 209, poz. 1316

• art. 14 ust. 3 pkt 1-2, art. 22 ust. 5c, art. 23 ust. 1 pkt 8 lit. a), art. 23 ust. 1 pkt 32-33 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - j.t. Dz.U. z 2000 r. Nr 14, poz. 176; ost.zm. Dz.U. z 2008 r. Nr 220, poz. 1432

• art. 5, 6 i 7 ustawy z 12 czerwca 2003 r. o terminach zapłaty w transakcjach handlowych - Dz.U. Nr 139, poz. 1323; ost.zm. Dz.U. z 2004 r. Nr 173, poz. 1808

• art. 7091 ustawy z 23 kwietnia 1964 r. - Kodeks cywilny - Dz.U. Nr 16, poz. 93; ost.zm. Dz.U. z 2008 r. Nr 228, poz. 1506

Joanna Gawrońska

biegły rewident

REKLAMA

REKLAMA