Jaki kurs waluty zastosować w fakturze korygującej

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

Do przeliczenia korekty firma powinna zastosować kurs waluty obcej przyjęty w fakturze pierwotnej.

UZASADNIENIE

W aktualnym stanie prawnym krajowi przedsiębiorcy mogą rozliczać się między sobą w walutach obcych bez konieczności uzyskiwania indywidualnego zezwolenia dewizowego w Narodowym Banku Polskim. Faktura dokumentująca sprzedaż krajową może być więc wystawiona w walucie obcej. Należy jednak pamiętać, że niezależnie od tego, w jakiej walucie wyrażana jest na fakturze kwota należności za dostawę towaru lub usługę - kwota VAT zawsze musi być wyrażona w złotych polskich (§ 5 ust. 6 rozporządzenia w sprawie faktur). Z powyższego wynika, że przeliczenie kwoty VAT na złote polskie według określonego kursu musi być dokonane przez sprzedawcę na etapie dokumentowania transakcji, a nie rejestrowania jej w rejestrze sprzedaży lub rejestrze zakupu u nabywcy. Krajowy nabywca towaru lub usługi, udokumentowanych taką fakturą, zawsze przyjmuje dla celów odliczenia VAT wartość tego podatku wyrażoną w złotych polskich.

REKLAMA

Do przeliczenia kwot wyrażonych w walucie obcej na złote należy stosować zasady określone w art. 31a ustawy. Przelicza się je na złote według kursu średniego danej waluty obcej ogłoszonego przez NBP na ostatni dzień roboczy poprzedzający dzień powstania obowiązku podatkowego. Jeżeli faktura zostanie wystawiona w ustawowym terminie, tj. nie później niż siódmego dnia od dnia wydania towaru lub wykonania usługi - do przeliczenia należy przyjąć kurs waluty z dnia poprzedzającego datę jej wystawienia. Jeśli natomiast faktura zostanie wystawiona z opóźnieniem, właściwym kursem będzie kurs z ostatniego dnia roboczego poprzedzającego dzień powstania obowiązku podatkowego. Obowiązek ten powstaje wówczas siódmego dnia od dnia wydania towaru lub wykonania usługi. Przepisy przewidują również pewien wyjątek od tej zasady, dotyczący wystawiania faktur przed powstaniem obowiązku podatkowego w VAT (które na mocy przepisów rozporządzenia w sprawie faktur mogą być wystawione przed powstaniem obowiązku podatkowego). Do przeliczenia kwot wyrażonych w walutach obcych stosuje się wówczas kurs z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury.

W zależności od sytuacji sprzedawca powinien przeliczyć według jednej z powyższych zasad kwotę podatku i podać ją w złotych na fakturze VAT. Dotyczy to również przedstawionej w pytaniu sytuacji.

PRZYKŁAD

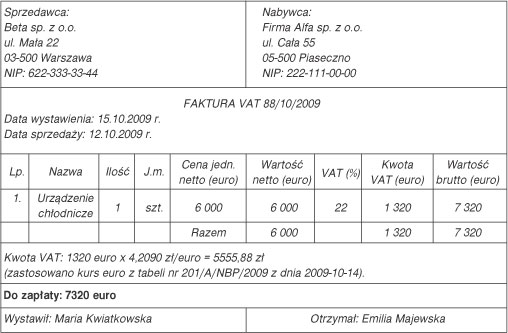

Załóżmy, że 12 października 2009 r. firma dokonała dostawy towaru na rzecz krajowego nabywcy Alfa sp. z o.o. na kwotę 6000 euro, plus VAT 1320 euro. Fakturę dokumentującą dostawę wystawiła z datą 15 października 2009 r. Średni kurs NBP z dnia poprzedzającego dzień powstania obowiązku podatkowego wyniósł 4,2090 PLN/EUR. Podatek należny stanowi zatem:

1320 euro x 4,2090 = 5555,88 zł

W fakturze firma wykazała następujące wartości:

W przedstawionej w pytaniu sytuacji firma ma wątpliwości, jaki kurs waluty powinna zastosować do faktury korygującej - z dnia roboczego poprzedzającego dzień wystawienia faktury pierwotnej (tj. faktury korygowanej) czy z dnia roboczego poprzedzającego dzień wystawienia faktury korygującej.

Przepisy ustawy o VAT nie rozstrzygają tego problemu. Nie określają one, czy powyższe zasady mają zastosowanie wyłącznie do faktur pierwotnych, czy też należy je również stosować do faktur korygujących. Co do zasady ustawodawca rozróżnia pojęcia „faktura” i „faktura korygująca”, jednak w regulacji dotyczącej przeliczania kwot wyrażonych w walutach obcych odnosi się wyłącznie do „faktur”. Oznacza to, że te same zasady należy stosować również do faktur korygujących.

Organy skarbowe wyrażają jednak pogląd (pod wpływem wydanych orzeczeń), że pierwsze rozwiązanie, tj. stosowanie do przeliczania faktur korygujących kursu z faktury pierwotnej, jest właściwe. Wynika to z faktu, że faktury korygujące powodują zmianę wysokości obrotu i kwot podatku wykazanych w fakturze pierwotnej. Faktura korygująca nie jest dokumentem samodzielnym, ponieważ wystawia się ją wyłącznie w celu korekty danych na fakturze pierwotnej. Zastosowanie innego kursu wymiany walut niż z faktury pierwotnej powodowałoby powstanie różnic kursowych w korygowanych wartościach, co w konsekwencji byłoby sprzeczne z zasadami określania i korygowania obrotu. Stanowisko takie potwierdził m.in. Naczelnik Opolskiego Urzędu Skarbowego z 2 sierpnia 2007 r. w interpretacji indywidualnej nr PP/443-49-1-GK/07, w której uznał, że prawidłowe jest stosowanie do przeliczania faktur korygujących kursu z faktury pierwotnej. Mimo że wydana interpretacja dotyczy poprzedniego stanu prawnego, zachowuje jednak w przedmiotowej sprawie swoją aktualność również w obecnym stanie prawnym. To samo dotyczy poniższego wyroku NSA.

Taki sam pogląd podzielił NSA w wyroku z 22 lutego 2007 r., sygn. akt I FSK 47/2006. Zdaniem sądu nie można uznać, że określenie „faktura” odnosi się również do faktury korygującej. O kursie waluty, według którego dokonywane jest przeliczenie, decyduje moment wystawienia faktury dokumentującej sprzedaż lub moment powstania obowiązku podatkowego. Późniejsze wystawienie faktury korygującej, której celem jest jedynie zmiana danych wykazanych na fakturze pierwotnej, nie może mieć wpływu na zmianę uprzednio zastosowanego i prawidłowo przyjętego kursu waluty obcej. Ponadto sąd stwierdził, że (...) nie do zaakceptowania jest teza, iż przeliczenie waluty obcej na złote może nastąpić w dacie wystawienia faktury korygującej, bowiem byłby to już moment późniejszy od daty powstania obowiązku podatkowego, tj. wystawienia faktury terminowej, jak i faktury nieterminowej, kiedy to obowiązek podatkowy powstaje 7. dnia od dnia wydania towaru lub wykonania usługi. Takie rozwiązanie należałoby uznać za sprzeczne z treścią § 37 ust. 3 rozporządzenia wykonawczego, z którego wywieść należy, że przeliczenia dokonuje się najpóźniej w dacie powstania obowiązku podatkowego.

Firma powinna zatem przyjąć do przeliczenia korygowanego VAT w fakturze korygującej ten sam kurs waluty, który zastosowała do faktury pierwotnej.

PRZYKŁAD

Załóżmy, że w sytuacji z poprzedniego przykładu firma wystawiła z datą 2 grudnia 2009 r. fakturę korygującą w wyniku udzielonego nabywcy rabatu za terminową płatność należności, w wysokości 3% od ceny sprzedaży. W fakturze korygującej firma wykazała odpowiednio zmniejszenie podstawy opodatkowania o wartość 180 euro i VAT w kwocie 39,60 euro. Do przeliczenia wartości VAT firma powinna zastosować ten sam kurs, czyli 4,2090 zł/euro. Kwota korekty VAT wykazana na fakturze korygującej wyniesie zatem (-) 166,68 zł.

• art. 29 ust. 4-4c ustawy z 11 marca 2004 r. o podatku od towarów i usług - Dz.U. Nr 54, poz. 535; ost.zm. Dz.U. z 2009 r. Nr 215, poz. 1666

• § 5 ust. 6 rozporządzenia Ministra Finansów z 28 listopada 2008 r. w sprawie zwrotu podatku niektórym podatnikom, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług - Dz.U. Nr 212, poz. 1337; ost.zm. Dz.U. z 2009 r. Nr 222, poz. 1760

Anna Potocka

ekspert w zakresie VAT

REKLAMA

REKLAMA