Jak prawidłowo rozliczyć import towarów

REKLAMA

REKLAMA

Jak prawidłowo rozliczyć import towarów w sytuacji gdy:

REKLAMA

• firma importowała towar z Chin,

• towar (wraz z fakturą kontrahenta oraz dokumentem SAD) dotarł do odbiorcy 6.06.2010 r.,

• faktura zakupu towaru została wystawiona 29.01.2010 r.,

• data wystawienia SAD to 28.05.2010 r.,

• zapłaty za towar dokonano 25.05.2010 r. przed fizycznym otrzymaniem faktury kontrahenta.

Ujęcie dokumentu SAD oraz faktury wystawionej przez kontrahenta jest zależne od formy prowadzenia ewidencji. Szczegółowe odpowiedzi na przedstawione pytania z uwzględnieniem różnic wynikających z prowadzenia ksiąg rachunkowych lub podatkowej księgi przychodów i rozchodów znajdują się w uzasadnieniu.

Znaczna rozpiętość czasowa pomiędzy datą wystawienia faktury przez zagranicznego kontrahenta a datą wystawienia dokumentu SAD oraz otrzymania towaru przez odbiorcę sprawia, że ujęcie transakcji importu w księgach rachunkowych lub księgach podatkowych powoduje liczne wątpliwości.

Zasady rozliczeń importu towarów w pkpir

Podatnicy prowadzący podatkową księgę przychodów i rozchodów, dokonując wyboru metody ujmowania kosztów podatkowych, tj. metody kasowej lub memoriałowej, determinują sposób ujmowania kosztów w księdze.

UWAGA

Wybierając metodę kasową (art. 22 ust. 6b updof), podatnik decyduje się na ujmowanie kosztów podatkowych pod datą wystawienia dokumentu stanowiącego podstawę zaliczenia wydatku do kosztów podatkowych (faktura, rachunek, paragon itd.). Zatem niezależnie od momentu otrzymania faktury koszt z niej wynikający powinien zostać ujęty w księdze pod datą wystawienia faktury.

W sytuacji opisanej w pytaniu otrzymanie towaru wraz z dokumentem SAD i fakturą w czerwcu 2010 r. nie zmienia faktu, że wartość faktury zakupu towaru wystawionej a w styczniu 2010 r. powinna być zaliczona do kosztów stycznia.

Zamknięcie poszczególnych okresów w ewidencji nie staje na przeszkodzie wprowadzeniu faktury do księgi w okresie otrzymania dokumentu, z zastrzeżeniem, że dokument ten będzie obciążał koszty miesiąca, w którym został wystawiony. W przypadku zamknięcia księgi za poprzednie okresy dokument wystawiony w styczniu można ująć w pkpir w późniejszym okresie (w tym przypadku w czerwcu), pod warunkiem że zostanie on zaliczony do kosztów stycznia. W kolumnie 2 pkpir „Data zdarzenia gospodarczego” powinna widnieć data wystawienia otrzymanej faktury. Dodatkowo w kolumnie 16 „Uwagi” należy wpisać informację o dacie otrzymania faktury i dokumentu SAD.

Podobną opinię wyrażają organy skarbowe. Dyrektor Izby Skarbowej w Poznaniu w interpretacji indywidualnej z 14 kwietnia 2009 r., sygn. ILPB1/415-104/09-2/AA, uznał:

REKLAMA

W sytuacji kiedy faktura dokumentująca nabycie towaru handlowego została wystawiona przed dostawą towaru (np. w miesiącu poprzedzającym dostawę), to w kolumnie 2 podatkowej księgi przychodów i rozchodów „Data zdarzenia gospodarczego” należy wpisać datę wystawienia faktury. Data wystawienia faktury jest datą poniesienia kosztu uzyskania przychodów

Odrębnym zdarzeniem księgowym, jakie wystąpi w opisywanym przypadku, będzie konieczność osobnego ujęcia cła wynikającego z dokumentu SAD. Zgodnie z zasadą kasową dokument ten, podobnie jak w przypadku faktury, powinien zostać zaksięgowany zgodnie z datą wystawienia, tj. w maju 2010 r. Zamknięcie tego okresu, analogicznie jak w przypadku faktury ze stycznia, nie stoi na przeszkodzie wpisaniu tego kosztu w momencie otrzymania dokumentu, z zastrzeżeniem przyporządkowania go do kosztów maja.

UWAGA

Rozdzielenie faktury i cła wynikającego z dokumentu SAD może budzić pewne kontrowersje, ponieważ co do zasady cło winno powiększyć koszt zakupu i zostać ujęte w jednej pozycji z fakturą (§ 3 pkt 2 rozporządzenia w sprawie pkpir), jednakże przypisanie cła do miesiąca wystawienia faktury w sytuacji, gdy data określona w dokumencie SAD jest datą późniejszą, godzi wprost w zasadę kasową – określenie daty majowej jednoznacznie wskazuje na powinność przyporządkowania kosztu do tego miesiąca. Podatnik nie mógł ująć łącznego wydatku w kosztach styczniowych, gdyż patrząc chronologicznie, w okresie tym nie mógł posiadać SAD-u, który jako dokument kosztowy powstał kilka miesięcy później.

Wybierając metodę memoriałową, podatnicy prowadzący pkpir decydują się na nieco trudniejsze rozwiązanie.

UWAGA

Zgodnie z metodą memoriałową bezpośrednie koszty uzyskania przychodów są potrącane tylko w tym roku podatkowym, którego dotyczą. Oznacza to, że potrącane są także koszty uzyskania przychodów poniesione w latach poprzedzających rok podatkowy, lecz dotyczące przychodów roku podatkowego, oraz koszty poniesione po zakończeniu danego roku podatkowego. Jeśli zarachowanie ich nie było możliwe, są one potrącane w roku, w którym zostały poniesione.

Stosując tę metodę, koszty bezpośrednie (a takimi są zakupy towarów podlegających dalszej odsprzedaży) należy zaliczyć do kosztów podatkowych w roku ich zbycia (art. 22 ust. 5 updof).

REKLAMA

Należy jednak pamiętać, że zakup towarów winien zostać wprowadzony do księgi niezwłocznie po jego otrzymaniu (§ 17 ust. 1 rozporządzenia w sprawie pkpir). W przypadku nie sprzedania tych towarów przed końcem danego roku podatkowego podatnik remanentem rocznym będzie zobowiązany do pomniejszenia o ich wartość kosztów podatkowych – zarówno kosztu wynikającego z faktury zakupu, jak i cła wynikającego z dokumentu SAD.

W sytuacji opisanej w pytaniu ujęcie w księdze przychodów i rozchodów prowadzonej z zastosowaniem metody memoriałowej opisanej transakcji importu towarów będzie przebiegać tak jak w przypadku stosowania metody kasowej. Różnice pomiędzy metodą kasową a memoriałową dotyczą przyporządkowania kosztów bezpośrednich do odpowiadających im przychodów w rocznym okresie rozliczeniowym. Pozostaje to bez wpływu na ujęcie wymienionych w pytaniu dokumentów w pkpir.

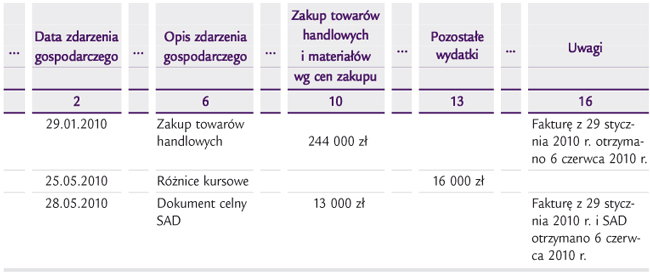

W sytuacji opisanej w pytaniu wartość kupionych towarów handlowych należy ująć w podatkowej księdze przychodów i rozchodów w czerwcu 2010 r. w następujący sposób:

• w kolumnie 10 – faktura na zakup towarów z datą styczniową, przeliczona na złote w oparciu o kurs średni NBP z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury (czyli z 28.01.2010 r.),

• w kolumnie 10 – cło z dokumentu SAD z datą majową.

Zapłata dokonana przed datą otrzymania towaru nie stoi na przeszkodzie ustaleniu podatkowych różnic kursowych, stanowiących odpowiednio:

• dodatnie różnice kursowe – gdy wartość poniesionego kosztu wyrażonego w walucie obcej po przeliczeniu na złote według kursu średniego ogłaszanego przez Narodowy Bank Polski jest wyższa od wartości tego kosztu w dniu zapłaty, przeliczonej według faktycznie zastosowanego kursu waluty z tego dnia;

• ujemne różnice kursowe – gdy wartość poniesionego kosztu wyrażonego w walucie obcej po przeliczeniu na złote według kursu średniego ogłaszanego przez Narodowy Bank Polski jest niższa od wartości tego kosztu w dniu zapłaty, przeliczonej według faktycznie zastosowanego kursu waluty z tego dnia.

Do wyliczenia różnic kursowych dotyczących opisanej w pytaniu transakcji należy przyjąć wartość kosztu przeliczonego według kursu średniego NBP z dnia poprzedzającego wystawienie faktury (28.01.2010 r.) oraz wartość kosztu w dniu zapłaty przeliczonego przy użyciu faktycznie zastosowanego kursu waluty z tego dnia (kursu sprzedaży banku z 25.05.2010 r.).

Rozliczenie importu towarów w księgach rachunkowych

W przypadku importu towarów do ksiąg rachunkowych należy je wprowadzać w cenie nabycia (art. 28 ust. 2 ustawy o rachunkowości), która uwzględnia nie tylko wartość wyrażoną na fakturze dokumentującej zakup (wyrażoną w walucie obcej i następnie przeliczoną na złotówki zgodnie z art. 22 ust. 1 updof i odpowiednio art. 15 ust. 1 updop). Cena zakupu powiększana jest o obciążenia o charakterze publicznoprawnym oraz koszty związane z zakupem i przystosowaniem składnika aktywów do stanu zdatnego do używania lub wprowadzenia do obrotu, łącznie z kosztami transportu oraz wyładunku, składowania lub wprowadzenia do obrotu, a obniżana o rabaty, opusty, inne podobne zmniejszenia i odzyski.

Otrzymany w czerwcu 2010 r. towar wraz z dokumentem SAD (cło i VAT) powinien zostać ujęty w księgach rachunkowych w dacie faktycznego otrzymania. Zakup towarów należy zaewidencjonować na koncie „Towary”.

Do przeliczenia wartości faktury zakupu towarów należy przyjąć kurs średni NBP z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury (czyli z 28.01.2010 r.).

Do wyliczenia różnic kursowych wynikających z zapłaty za towar (analogicznie jak w przypadku pkpir) należy przyjąć wartość faktury zakupu towarów przeliczoną według kursu średniego NBP z dnia poprzedzającego wystawienie faktury oraz wartość kosztu poniesionego w dniu zapłaty, przeliczoną przy użyciu faktycznie zastosowanego kursu waluty z tego dnia (kurs sprzedaży banku).

W opisanym w pytaniu przypadku zapłata za towar zostanie zaksięgowana w dacie jej faktycznego dokonania – w maju. Rozliczenie różnic kursowych jest możliwe dopiero po zaksięgowaniu otrzymanej faktury za zakup towaru, czyli w czerwcu.

VAT przy imporcie towarów

Z uwagi na otrzymanie towaru wraz z fakturą i dokumentem odprawy celnej SAD 6 czerwca 2010 r. prawo do obniżenia podatku należnego powstaje w rozliczeniu za czerwiec 2010 r. lub w jednym z dwóch następnych okresów rozliczeniowych (art. 86 ust. 10 pkt 1 i ust. 11 ustawy o VAT). Forma prowadzenia ewidencji księgowej pozostaje bez znaczenia dla rozliczenia podatku od towarów i usług.

PRZYKŁAD

Podatnik dokonał zakupu towaru od kontrahenta z Chin (import). Faktura została wystawiona z datą 29 stycznia 2010 r. Wartość towarów wynikająca z faktury to 80 000 USD. Dokument odprawy celnej SAD z datą odprawy 28 maja 2010 r. wraz z towarem i fakturą został dostarczony podatnikowi 6 czerwca 2010 r.

Dokument odprawy celnej SAD zawiera następujące informacje:

• cło: 13 000 zł,

• VAT 22%: 55 660 zł,

• kurs waluty z SAD: 1 USD = 3,00 zł,

• kurs sprzedaży USD banku, z którego usług korzysta podatnik w dniu zapłaty należności (25.05.2010 r.): 1 USD = 3,25 zł,

• kurs średni NBP z ostatniego dnia roboczego poprzedzającego poniesienie kosztu (28.01.2010 r.): 1 USD = 3,05 zł.

EWIDENCJA W KSIĘDZE RACHUNKOWEJ

1. Faktura zakupu towarów: 80 000 USD x 3,05 PLN/USD = 244 000 zł

Wn „Rozliczenie zakupu towarów” 244 000

Ma „Rozrachunki z dostawcami zagranicznymi” 244 000

2. SAD (cło i podatek VAT):

Wn „Rozliczenie zakupu towarów” 13 000

Wn „Rozliczenie podatku VAT naliczonego” 55 660

Ma „Rozrachunki z urzędami celnymi” 68 660

3. Przyjęcie towaru do magazynu:

Wn „Magazyn (towary)” 257 000

Ma „Rozliczenie zakupu towarów” 257 000

4. Zapłata za fakturę: 80 000 USD x 3,25 PLN/USD = 260 000 zł

Wn „Rozrachunki z dostawcami zagranicznymi” 260 000

Ma „Rachunek bankowy walutowy” 260 000

5. Ujemne różnice kursowe: 244 000 zł – 260 000 zł

Wn „Koszty finansowe” 16 000

Ma „Rozrachunki z dostawcami zagranicznymi” 16 000

EWIDENCJA W PODATKOWEJ KSIĘDZE PRZYCHODÓW I ROZCHODÓW

• art. 28 ust. 2 ustawy z 29 września 1994 r. o rachunkowości – j.t. Dz.U. z 2009 r. Nr 152, poz. 1223; ost.zm. Dz.U. z 2010 r. Nr 47, poz. 278

• art. 15 ust. 1 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych – j.t. Dz.U. z 2000 r. Nr 54, poz. 654; ost.zm. Dz.U. z 2010 r. Nr 149, poz. 996

• art. 22 ust. 1, art. 22 ust. 5–5c, art. 22 ust. 6, 6b ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych – j.t. Dz.U. z 2010 r. Nr 51, poz. 307; ost.zm. Dz.U. z 2010 r. Nr 149, poz. 996

• art. 86 ust. 10 pkt 1, art. 86 ust. 11 ustawy z 11 marca 2004 r. o podatku od towarów i usług – Dz.U. Nr 54, poz. 535; ost.zm. Dz.U. z 2010 r. Nr 107, poz. 679

• § 3 pkt 2 § 17 rozporządzenia Ministra Finansów z 26 sierpnia 2003 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów – Dz.U. Nr 152, poz. 1475; ost.zm. Dz.U. z 2007 r. Nr 140, poz. 988

REKLAMA

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.